專題

專題

調(diào)賬一

年底了,某私企的財務(wù)人員發(fā)現(xiàn)資產(chǎn)負債表所有權(quán)權(quán)益中有“資本公積”貸方余額400萬元,盈余公積100萬元,而且掛賬時間較長,屬于之前會計遺留問題,正好企業(yè)自然人認繳的注冊資金尚未到位,因此財務(wù)人員年終做了一筆轉(zhuǎn)賬的調(diào)整分錄,以此也達到增資的目的。

調(diào)整分錄:

借:資本公積-其他資本公積400萬元

盈余公積-法定盈余公積 100萬元

貸:實收資本-自然人股東 500萬元

風(fēng)險:視同“利息、股息、紅利所得”項目征收20%個人所得稅。

參考:

1、《國家稅務(wù)總局關(guān)于股份制企業(yè)轉(zhuǎn)增股本和派發(fā)紅股征免個人所得稅的通知》(國稅發(fā)[1997]198號)規(guī)定,股份制企業(yè)用盈余公積金派發(fā)紅股屬于股息、紅利性質(zhì)的分配,對個人取得的紅股數(shù)額,應(yīng)作為個人所得征稅。

2、根據(jù)《國家稅務(wù)總局關(guān)于盈余公積金轉(zhuǎn)增注冊資本征收個人所得稅問題的批復(fù)》(國稅函[1998]333號),公司將從稅后利潤中提取的法定公積金和任意公積金轉(zhuǎn)增注冊資本,實際上是該公司將盈余公積金向股東分配了股息、紅利,股東再以分得的股息、紅利增加注冊資本。因此,對屬于個人股東分得并再投入公司,轉(zhuǎn)增注冊資本的部分應(yīng)按照“利息、股息、紅利所得”項目征收個人所得稅。稅款由股份有限公司在有關(guān)部門批準增資、公司股東大會決議通過后代扣代繳。

3、國家稅務(wù)總局關(guān)于股份制企業(yè)轉(zhuǎn)增股本和派發(fā)紅股征免個人所得稅的通知(國稅發(fā)[1997]198號)規(guī)定:股份制企業(yè)用資本公積金轉(zhuǎn)增股本不屬于股息,紅利性質(zhì)的分配,對個人取得的轉(zhuǎn)增股本數(shù)額,不作為個人所得,不征收個人所得稅。

4、國家稅務(wù)總局關(guān)于原城市信用社在轉(zhuǎn)制為城市合作銀行過程中個人股增值所得應(yīng)納個人所得稅的批復(fù)(國稅函[1998]289號)解釋:198號文所表述的“資本公積金”是指股份制企業(yè)股票溢價發(fā)行收入所形成的資本公積金。將此轉(zhuǎn)增股本由個人取得的數(shù)額,不作為應(yīng)稅所得征收個人所得稅。而與此不相符合的其他資本公積金分配個人所得部分,應(yīng)當(dāng)依法征收個人所得稅。

調(diào)賬二

年底了,企業(yè)會計人員發(fā)現(xiàn)有一筆“應(yīng)付賬款-供應(yīng)商”貸方余額200萬元,已經(jīng)掛賬3年以上,自認為掛賬三年以上的應(yīng)付款項應(yīng)轉(zhuǎn)為營業(yè)外收入,因此年底的時候會計人員做了一筆調(diào)整的分錄,以達到消除大額掛賬的問題。

調(diào)整分錄:

借:應(yīng)付賬款-供應(yīng)商 200萬元

貸:營業(yè)外收入 200萬元

風(fēng)險:應(yīng)并入當(dāng)期應(yīng)納稅所得額,按照適用稅率繳納企業(yè)所得稅。

參考:

《企業(yè)所得稅法實施條例》第二十二條規(guī)定:企業(yè)所得稅法第六條第(九)項所稱其他收入,是指企業(yè)取得的除企業(yè)所得稅法第六條第(一)項至第(八)項規(guī)定的收入外的其他收入,包括企業(yè)資產(chǎn)溢余收入、逾期未退包裝物押金收入、確實無法償付的應(yīng)付款項、已作壞賬損失處理后又收回的應(yīng)收款項、債務(wù)重組收入、補貼收入、違約金收入、匯兌收益等。

提醒:

目前,稅法對確實無法償付的應(yīng)付款項確認其他收入,并沒有量化時間為三年以上的規(guī)定,但如有證據(jù)顯示該三年以上的應(yīng)付未付款項,確屬于無法償付的應(yīng)付款項,則應(yīng)作為收入并入應(yīng)納稅所得額。

調(diào)賬三

年底了,企業(yè)會計人員發(fā)現(xiàn)有一筆“應(yīng)收賬款-客戶”借方余額300萬元,經(jīng)多次催要,客戶一直推脫不還,而且三年以上了,最后客戶甚至失去聯(lián)系,導(dǎo)致欠款遲遲無法收回,財務(wù)人員年底隨即做了一筆壞賬處理,以達到消除虛掛往來、并且也增加一部分稅前扣除金額,從而少繳企業(yè)所得稅的目的。

調(diào)整分錄:

借:資產(chǎn)減值損失 300萬元

貸:應(yīng)收賬款-客戶 300萬元

風(fēng)險:存在不允許企業(yè)所得稅前扣除的風(fēng)險。

參考:

1、根據(jù)《 國家稅務(wù)總局關(guān)于發(fā)布<企業(yè)資產(chǎn)損失所得稅稅前扣除管理辦法>的公告》(國家稅務(wù)總局公告2011年第25號) 第二十二條規(guī)定,企業(yè)應(yīng)收及預(yù)付款項壞賬損失應(yīng)依據(jù)以下相關(guān)證據(jù)材料確認:

(一)相關(guān)事項合同、協(xié)議或說明;

(二)屬于債務(wù)人破產(chǎn)清算的,應(yīng)有人民法院的破產(chǎn)、清算公告;

(三)屬于訴訟案件的,應(yīng)出具人民法院的判決書或裁決書或仲裁機構(gòu)的仲裁書,或者被法院裁定終(中)止執(zhí)行的法律文書;

(四)屬于債務(wù)人停止?fàn)I業(yè)的,應(yīng)有工商部門注銷、吊銷營業(yè)執(zhí)照證明;

(五)屬于債務(wù)人死亡、失蹤的,應(yīng)有公安機關(guān)等有關(guān)部門對債務(wù)人個人的死亡、失蹤證明;

(六)屬于債務(wù)重組的,應(yīng)有債務(wù)重組協(xié)議及其債務(wù)人重組收益納稅情況說明;

(七)屬于自然災(zāi)害、戰(zhàn)爭等不可抗力而無法收回的,應(yīng)有債務(wù)人受災(zāi)情況說明以及放棄債權(quán)申明。

第二十三條規(guī)定,企業(yè)逾期三年以上的應(yīng)收款項在會計上已作為損失處理的,可以作為壞賬損失,但應(yīng)說明情況,并出具專項報告。

第二十四條規(guī)定,企業(yè)逾期一年以上,單筆數(shù)額不超過五萬元或者不超過企業(yè)年度收入總額萬分之一的應(yīng)收款項,會計上已經(jīng)作為損失處理的,可以作為壞賬損失,但應(yīng)說明情況,并出具專項報告。

2、根據(jù)《國家稅務(wù)總局關(guān)于企業(yè)所得稅資產(chǎn)損失資料留存?zhèn)洳橛嘘P(guān)事項的公告》(國家稅務(wù)總局公告2018年第15號)第一條規(guī)定,企業(yè)向稅務(wù)機關(guān)申報扣除資產(chǎn)損失,僅需填報企業(yè)所得稅年度納稅申報表《資產(chǎn)損失稅前扣除及納稅調(diào)整明細表》,不再報送資產(chǎn)損失相關(guān)資料。相關(guān)資料由企業(yè)留存?zhèn)洳椤?/p>

第二條規(guī)定,企業(yè)應(yīng)當(dāng)完整保存資產(chǎn)損失相關(guān)資料,保證資料的真實性、合法性。

第三條規(guī)定,本公告規(guī)定適用于2017年度及以后年度企業(yè)所得稅匯算清繳。

來源:郝老師說會計,作者:郝守勇

每年年底,公司都會出現(xiàn)員工陸續(xù)離職現(xiàn)象。對于財會人而言,年底離職需要注意什么呢?接下來我們來聊聊財會人年底離職的一些注意事項。

注意事項1:切忌盲目選擇,看看自己經(jīng)驗是否足夠

對于財會人而言,工作經(jīng)驗及工作能力非常重要。如果沒有一定工作經(jīng)驗,并且工作能力不咋地,你憑什么認為自己能夠找到更好的工作?又憑什么認為之后個人具備更強的職場競爭力?所以如果財會人年底打算離職,一定要考慮清楚,自己目前工作經(jīng)驗是否配得上豐富一詞?能力上是否有優(yōu)勢?一定要根據(jù)自己實際情況,慎重考慮。因為盲目的選擇,只會讓你之后后悔不已!

只有實力夠強大的前提下,之后找工作的過程中,你才更有主動權(quán)!

注意事項2:明確工作要求,是否有發(fā)展空間

當(dāng)財會人選擇年底離職時,你要知道:接下來你會面臨新的工作選擇,如果你要到這家公司工作,你期望公司給到你的薪資是多少?有哪些福利?工作強度能接受多大程度?是否有發(fā)展空間?這些問題,自己首先要明確。如果自己心里沒譜,沒做好周全考慮,還想要找到一份自己滿意的工作,簡直就像笑話。

自己要明確心中所想,有了更深的設(shè)想,你才能更堅定自己往后要走什么樣的道路。

注意事項3:確定跳槽的公司是否合適自己,合心意很重要

財會人跳槽如果過于頻繁,往往不利于之后的職業(yè)發(fā)展。并且對找工作也會有所影響。HR一看到你一年就換了四五份工作,往往會對個人能力及忠誠度產(chǎn)生懷疑。所以,財會人跳槽之前,一定要先了解跳槽的公司是否真的合適自己。可以從公司經(jīng)營方式、發(fā)展前景、工作環(huán)境等考察。

你要記住:只有合心意的公司,工作才能更有拼勁,更有沖勁!如果只是一時沖動選擇了它,最后發(fā)現(xiàn)看公司啥啥啥都不喜歡。這對于個人未來發(fā)展無疑弊大于利。

注意事項4:做出決定后,堅定心意往前走

財會人跳槽通常會犯猶豫不決的毛病。但一味糾結(jié),只會讓自己心情更加糟糕,更加迷茫。如果你下定了決定,就要堅定自己的心意。想好了未來如何走才是自己想要的,就繼續(xù)努力向前,為自己開辟更寬廣的發(fā)展道路!

2020年也即將要到來了,財會人若是想離職,以上這些事項一定要注意哦!

自全面營改增以后,多數(shù)企業(yè)申報納稅都會涉及增值稅,因此關(guān)于增值稅的賬務(wù)處理是作為會計人員必須要掌握的。那么年底增值稅借方余額怎么結(jié)轉(zhuǎn)?會計網(wǎng)整理了有關(guān)內(nèi)容,來一起了解吧。

年底增值稅借方余額要做結(jié)轉(zhuǎn)嗎?

1.應(yīng)交稅金-應(yīng)交增值稅(進項稅)、(銷項稅)等三級科目,平時不用結(jié)轉(zhuǎn),但是年底需要結(jié)轉(zhuǎn)。也就是將它們?nèi)哭D(zhuǎn)入“應(yīng)繳稅費---應(yīng)繳增值稅--轉(zhuǎn)出未交增值稅”科目中。

2.年末時,應(yīng)交稅金-應(yīng)交增值稅若是為貸方余額,則做以下分錄:

借:應(yīng)交稅金—應(yīng)交增值稅—轉(zhuǎn)出未交增值稅

貸:應(yīng)交稅金—未交增值稅

3.應(yīng)交稅金—應(yīng)交增值稅若是為借方余額

借:應(yīng)交稅金—未交增值稅

貸:應(yīng)交稅金—應(yīng)交增值稅(轉(zhuǎn)出多交增值稅)

4.這樣一來,將應(yīng)交稅金-未交增值稅的余額結(jié)轉(zhuǎn)到下年,在次年1月份時,把應(yīng)交稅金-應(yīng)交增值稅的借方余額轉(zhuǎn)至應(yīng)交稅金-應(yīng)交增值稅(進項稅額),做以下分錄

借:應(yīng)交稅金—應(yīng)交增值稅(進項稅額)

貸:應(yīng)交稅金—未交增值稅

5.應(yīng)交稅金-未交增值稅的貸方余額在交納后做下面分錄:

借:應(yīng)交稅金—未交增值稅

貸:銀行存款

月末增值稅結(jié)轉(zhuǎn)會計分錄

1、結(jié)轉(zhuǎn)進項稅額,會計分錄如下:

借:應(yīng)交稅費—應(yīng)交增值稅(轉(zhuǎn)出未交增值稅)

貸:應(yīng)交稅費—應(yīng)交增值稅(進項稅額)

2、結(jié)轉(zhuǎn)銷項稅額,會計分錄如下:

借:應(yīng)交稅費—應(yīng)交增值稅(銷項稅額)

貸:應(yīng)交稅費—應(yīng)交增值稅(轉(zhuǎn)出未交增值稅)

3、結(jié)轉(zhuǎn)應(yīng)繳納增值稅,會計分錄如下:

借:應(yīng)交稅費—應(yīng)交增值稅(轉(zhuǎn)出未交增值稅)

貸:應(yīng)交稅費—未交增值稅

4、實際交納時,會計分錄如下:

借:應(yīng)交稅費—未交增值稅

貸:銀行存款

應(yīng)交增值稅借方余額是什么意思?

應(yīng)交增值稅借方余額指的是應(yīng)交但未交的增值稅,應(yīng)交增值稅如果在貸方,說明應(yīng)交的增值稅已經(jīng)繳納完了。

增值稅通過哪個會計科目核算?

增值稅是通過應(yīng)交稅費科目核算的,應(yīng)交稅費主要包括企業(yè)依法繳納的增值稅、消費稅、企業(yè)所得稅、城市維護建設(shè)稅、資源稅、土地增值稅、土地使用稅、車船稅、礦產(chǎn)資源補償費、土地增值稅等。反映了各種稅費的繳納情況。

如果年收入達到個稅的起征點,那么就要繳納個人所得稅。有些公司實行“年底雙薪”(十三薪)的,那么個人所得稅應(yīng)該怎么繳納呢?

年底雙薪是否要全額納稅?

年底雙薪是指企業(yè)按照勞動合同和薪酬制度向員工個人多發(fā)放一個月工資(十三薪)。年底雙薪是否要全額繳納個人所得稅呢?根據(jù)《國家稅務(wù)總局關(guān)于調(diào)整個人取得全年一次性獎金等計算征收個人所得稅方法問題的通知》(國稅發(fā)〔2005〕9號)第一條規(guī)定:全年一次性獎金是指行政機關(guān)、企事業(yè)單位等扣繳義務(wù)人根據(jù)其全年經(jīng)濟效益和對雇員全年工作業(yè)績的綜合考核情況,向雇員發(fā)放的一次性獎金。

從性質(zhì)上看,企業(yè)發(fā)放的除按勞動合同規(guī)定的工資外,其他形式的報酬都屬于獎金性質(zhì)。因此,“年底雙薪”也應(yīng)該屬于一種獎金形式,可以劃歸為全年一次性獎金。

年底雙薪的個人所得稅計算:

在實務(wù)中,計算“年底雙薪”需要區(qū)別以下兩種情形:

1.只有年底雙薪,沒有年終獎等一次性獎金

年底雙薪可以按全年一次性獎金計稅辦法計算個稅,也可以根據(jù)籌劃,不選擇全年一次性獎金計稅辦法,并入綜合所得,并入發(fā)放當(dāng)月的工資薪酬,將“年底雙薪”除以12,按其商數(shù)確定適用稅率和速算扣除數(shù)來計算繳納個人所得稅。

2.既有年底雙薪又有年終獎等一次性獎金

根據(jù)國稅發(fā)〔2005〕9號文第三條規(guī)定,在一個納稅年度內(nèi),對每一個納稅人,該計稅方法只允許采用一次。因此兩者選其一按全年一次性獎金計稅辦法計算個稅,另一個則并入發(fā)放當(dāng)月的工資薪酬所得計稅。當(dāng)然也可以根據(jù)籌劃,將年底雙薪與年終獎合并,按全年一次性獎金計稅辦法計算個稅。

企業(yè)在年度終了后進行匯算清繳工作時,應(yīng)按規(guī)定對企業(yè)發(fā)生的業(yè)務(wù)招待費支出,做相應(yīng)的納稅調(diào)整。具體該如何調(diào)整?

業(yè)務(wù)招待費怎么進行納稅調(diào)整?

根據(jù)《企業(yè)所得稅法實施條例》規(guī)定:企業(yè)發(fā)生的與生產(chǎn)經(jīng)營活動有關(guān)的業(yè)務(wù)招待費支出,按照發(fā)生額的60%扣除,但最高不得超過當(dāng)年銷售(營業(yè))收入的5‰。

也就是說企業(yè)發(fā)生的業(yè)務(wù)招待費支出,扣除比例為發(fā)生額的60%,但最高不得超過當(dāng)年營業(yè)外收入的5‰。假設(shè)某企業(yè)2019年的銷售(營業(yè))收入是25000萬元,當(dāng)年實際發(fā)生的業(yè)務(wù)招待費支出為120萬元。那么當(dāng)年企業(yè)所得稅應(yīng)納所得額的調(diào)整金額應(yīng)按照以下步驟來調(diào)整:

1、計算業(yè)務(wù)招待費扣除標準

業(yè)務(wù)招待費扣除標準=25000×0.5%=125萬元

2、根據(jù)實際發(fā)生額的60%扣除

實際扣除=120×60%=72萬元

3、由于實際扣除的費用低于扣除標準,因此應(yīng)調(diào)增應(yīng)納稅所得額

調(diào)增應(yīng)納稅所得額為120-72=48萬元。

年底業(yè)務(wù)招待費調(diào)整會計分錄

借:利潤分配——未分配利潤

貸:應(yīng)交稅費——應(yīng)交所得稅

支付匯算清繳所得稅:

借:應(yīng)交稅費——應(yīng)交所得稅

貸:銀行存款

如果不需要補交企業(yè)所得稅,則不需要作賬務(wù)調(diào)整。

如果需要補交企業(yè)所得稅,則做以下賬務(wù)處理:

借:以前年度損益調(diào)整

貸:應(yīng)交稅金——應(yīng)交企業(yè)所得稅

值得注意的是:在處理補或退所得稅等有關(guān)項目后,企業(yè)應(yīng)將“以前年度損益調(diào)整”科目的余額轉(zhuǎn)入“利潤分配——未分配利潤”科目,結(jié)轉(zhuǎn)后,該科目無余額。

業(yè)務(wù)招待費會計分錄

借:管理費用

貸:銀行存款

期末:

借:本年利潤

貸:管理費用

企業(yè)無論規(guī)模大小,都應(yīng)按照現(xiàn)行稅法規(guī)定繳納企業(yè)所得稅。企業(yè)預(yù)繳所得稅的,年底若是發(fā)生虧損,會計人員應(yīng)該怎么做賬?

預(yù)繳所得稅年底虧損怎么處理?

一、紅字沖回,假定貴公司預(yù)交所得稅:

借:所得稅費用

貸:應(yīng)交稅費——應(yīng)交企業(yè)所得稅

二、納稅人應(yīng)在次年5月底之前向主管稅務(wù)局提出退稅申請,并提供資料:《退稅申請審批表》;完稅憑證等已繳稅款證明原件、復(fù)印件;納稅人報關(guān)的會計決算報表、所得稅預(yù)繳申報表和年終申報表原件、復(fù)印件;納稅人書面申請或其他說明材料。

預(yù)交企業(yè)所得稅虧損后年末如何登賬?

1、收到退回多交的所得稅

借:銀行存款

貸:所得稅

2、調(diào)整以前年度損益

借:所得稅

貸:以前年度損益調(diào)整

3、結(jié)轉(zhuǎn)

借:以前年度損益調(diào)整

貸:利潤分配——未分配利潤

在施工地預(yù)繳的企業(yè)所得稅在申報時能否稅前扣除?

根據(jù)《國家稅務(wù)總局關(guān)于跨地區(qū)經(jīng)營建筑企業(yè)所得稅征收管理問題的通知》(國稅函[2010]156號)文件第三條、第四條規(guī)定:

三、建筑企業(yè)總機構(gòu)直接管理的跨地區(qū)設(shè)立的項目部,應(yīng)按項目實際經(jīng)營收入的0.2%按月或按季由總機構(gòu)向項目所在地預(yù)分企業(yè)所得稅,并由項目部向所在地主管稅務(wù)機關(guān)預(yù)繳。

四、建筑企業(yè)總機構(gòu)應(yīng)匯總計算企業(yè)應(yīng)納所得稅,按照以下方法進行預(yù)繳:

(一)總機構(gòu)只設(shè)跨地區(qū)項目部的,扣除已由項目部預(yù)繳的企業(yè)所得稅后,按照其余額就地繳納;

(二)總機構(gòu)只設(shè)二級分支機構(gòu)的,按照國稅發(fā)〔2008〕28號文件規(guī)定計算總、分支機構(gòu)應(yīng)繳納的稅款;

(三)總機構(gòu)既有直接管理的跨地區(qū)項目部,又有跨地區(qū)二級分支機構(gòu)的,先扣除已由項目部預(yù)繳的企業(yè)所得稅后,再按照國稅發(fā)〔2008〕28號文件規(guī)定計算總、分支機構(gòu)應(yīng)繳納的稅款。

因此,在施工地預(yù)繳的企業(yè)所得稅可以在申報時從應(yīng)納稅額中扣除。

本年利潤是指企業(yè)某個會計年度取得的凈利潤或者凈虧損,屬于所有者權(quán)益類科目,年底結(jié)轉(zhuǎn)本年利潤時,怎么做賬?

年底結(jié)轉(zhuǎn)本年利潤的會計分錄

年底結(jié)轉(zhuǎn)本年利潤時:

借:本年利潤

貸:利潤分配——未分配利潤

如果是虧損:

借:利潤分配——未分配利潤

貸:本年利潤

本年利潤屬于哪個會計科目?

本年利潤屬于所有者權(quán)益類科目。

會計期末結(jié)轉(zhuǎn)本年利潤的方法有表結(jié)法(年末轉(zhuǎn)入“本年利潤”科目,每月編制財務(wù)報表,通過利潤表計算反映各期的利潤或虧損)和賬結(jié)法(月末轉(zhuǎn)入“本年利潤”科目,每月編制財務(wù)報表,通過“本年利潤”科目反映本年累計實現(xiàn)的利潤或虧損)兩種。

利潤明細科目包括什么?

利潤分配明細科目有提取法定盈余公積、提取任意盈余公積、應(yīng)付股利、盈余公積轉(zhuǎn)入、未分配利潤等明細科目進行核算。

結(jié)轉(zhuǎn)利潤分配:

借:利潤分配——未分配利潤

貸:利潤分配——提取法定盈余公積

利潤分配——提取任意盈余公積

利潤分配——應(yīng)付股利

以盈余公積彌補以前年度虧損:

借:盈余公積

貸:利潤分配——盈余公積轉(zhuǎn)入

職工福利包括企業(yè)為職工提供的衛(wèi)生保健、生活、住房、交通等補貼,年底發(fā)放職工福利時,一般涉及哪些個稅風(fēng)險?

年底發(fā)放職工福利涉及什么個稅風(fēng)險?

職工福利相關(guān)的個稅風(fēng)險,財務(wù)人員需關(guān)注以下三個方面:

1、差旅費過高

目前部分企業(yè)為了規(guī)避個稅,在福利費科目下不直接設(shè)置旅游補貼、交通補貼等項目,而是一并計入差旅費,甚至把一些獎勵員工的旅游經(jīng)費也放進該科目,妄圖和真實的差旅費混在一起蒙混過去。但這樣做注定是存在風(fēng)險的,差旅費過高,極其容易引起稅局關(guān)注,一旦被稅局翻查憑證,難逃嚴懲。

2、工資通過福利費發(fā)放

有些財務(wù)人員為了減少高薪人員的個稅,會把高薪人員的部分工資做進福利費中,要求員工拿發(fā)票來報銷獲取獎金,以達到節(jié)稅目的。但這樣也肯定是行不通的,過高的福利費會引起稅局的注意。

3、現(xiàn)金發(fā)放福利

有些財務(wù)人員認為通過現(xiàn)金發(fā)放福利,就不需要履行代扣代繳個人所得稅的義務(wù)了。但其實,單位不論采取現(xiàn)金形式還是發(fā)票報銷形式發(fā)放給個人的補貼或補助(免稅或不征稅特殊情況除外),在實際發(fā)放當(dāng)月應(yīng)并入職工工資薪金代扣代繳個人所得稅。

哪些福利費免征個人所得稅?

1、按國家統(tǒng)一規(guī)定發(fā)放的補貼、津貼;

2、獨生子女補貼、托兒補助費;

3、生活補貼;

4、救濟金;

5、撫恤金;

6、工傷補貼;

7、差旅費津貼;

8、誤餐費;

9、離、退休人員生活補助;

10、公務(wù)用車、通訊補貼收入;

11、生育津貼;

12、供暖費補貼等。

職工福利費會計分錄

計提時:

借:管理費用等科目

貸:應(yīng)付職工薪酬—福利費

支付時:

借:應(yīng)付職工薪酬—福利費

貸:銀行存款等科目

財務(wù)人員核算年底所得稅費用時,一般通過所得稅費用科目核算,結(jié)轉(zhuǎn)至本年利潤科目,相關(guān)賬務(wù)處理是什么?

年度所得稅費用如何做賬?

借:所得稅費用

貸:應(yīng)交稅費——應(yīng)交所得稅

年末結(jié)轉(zhuǎn)時:

借:本年利潤

貸:所得稅費用

企業(yè)所得稅指的是對我國境內(nèi)的企業(yè)和其他取得收入的組織的生產(chǎn)經(jīng)營和其他所得征收的一種所得稅。

本年利潤是指企業(yè)某個會計年度凈利潤(或凈虧損),它是由企業(yè)利潤組成內(nèi)容計算確定的,是企業(yè)從公歷年1月份至12月份逐步累計而形成的一個動態(tài)指標。

所得稅費用如何理解?

所得稅費用是指企業(yè)經(jīng)營利潤應(yīng)交納的所得稅。“所得稅費用”,核算企業(yè)負擔(dān)的所得稅,是損益類科目;這一般不等于當(dāng)期應(yīng)交所得稅,因為可能存在“暫時性差異”。如果只有永久性差異,則等于當(dāng)期應(yīng)交所得稅。

所得稅費用=當(dāng)期所得稅+遞延所得稅費用(-遞延所得稅收益),其中,當(dāng)期所得稅就是當(dāng)期應(yīng)交所得稅,即:應(yīng)納稅所得額×所得稅稅率

每年年底,辛苦工作了一整年的小伙伴們最關(guān)心的大事之一,一定會是年終獎。而同時,年底也是離職的高峰期,但有些公司是春節(jié)過后才發(fā)年終獎的。最近,就有不少人問,年底辭職了,公司還會補發(fā)年終獎嗎?今天我們就來說一說這個問題~

01

年終獎一般指每年年底,企業(yè)根據(jù)員工全年的表現(xiàn),發(fā)放給員工的一次性獎金,是工資總額的組成部分。

那么,員工如果在年底的時候辭職了,那他的年終獎,公司還會補發(fā)嗎?

沒有明確的法律規(guī)定企業(yè)一定要發(fā)年終獎,所以,年終獎是否發(fā)放,是由企業(yè)說了算的。但也不是由企業(yè)隨口一說,而是按雙方簽訂的勞動合同里的規(guī)定來執(zhí)行。

如果勞動合同里有明確規(guī)定,那么,企業(yè)必須按照約定來發(fā)放年終獎。如果勞動合同中沒有約定,企業(yè)則可以根據(jù)公司的年度經(jīng)營狀況或員工的個人表現(xiàn)來決定是否發(fā)放年終獎。

02

接下來,聊一聊大家都比較關(guān)心的年終獎個稅問題。

一、年終獎怎么樣發(fā)更節(jié)稅?

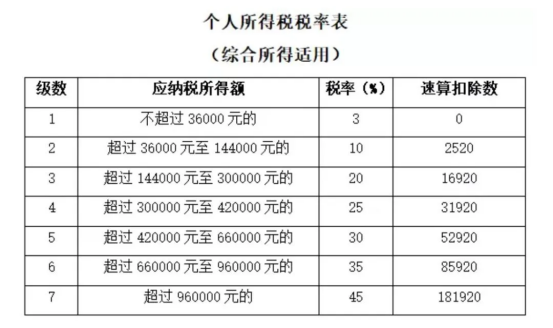

根據(jù)現(xiàn)行政策,2021年12月31日前取得的全年一次性獎金,可以不并入當(dāng)年綜合所得。因此,我們可以選擇的個稅計算方法有兩種。

1. 不并入全年綜合所得

即將年終獎總額除以12個月,根據(jù)每月平均收入來確定適用稅率和速算扣除數(shù)后,再根據(jù)這個公式,計算出最終應(yīng)繳納的個稅。

適用稅率如下表:

公式:

應(yīng)納稅額=全年一次性獎金收入×適用稅率-速算扣除數(shù)

2. 并入全年綜合所得,適用稅率如圖所示:

由于大家的年終獎和綜合所得的情況不一樣,在此就不舉具體的例子了。小編給大家總結(jié)了幾個快速判斷自己應(yīng)該采用哪種計稅方式更節(jié)稅的小技巧,快來看看吧~

①綜合所得的應(yīng)納稅所得額<0

選擇全年一次性獎金合并入綜合所得計算,最節(jié)稅!

②:0≤綜合所得的應(yīng)納稅所得額+全年一次性獎金≤36000

全年一次性獎金單獨計算或并入綜合所得兩種方法可以任選,繳納稅款沒有差別。

③36000≤綜合所得的應(yīng)納稅所得額+全年一次性獎金

在這種情況下,需要將具體的綜合所得和年終獎金額代入具體的公式中,計算出哪種方式更節(jié)稅。

二、公司有員工年中時離職了,年末的時候,按照合同規(guī)定,需要給他發(fā)一定比例的年終獎,需要繳納個稅,但系統(tǒng)中,他的狀態(tài)已經(jīng)顯示非正常了,應(yīng)該怎么申報個稅?

這個問題里涉及到兩個關(guān)鍵點,一是年中離職的人,年末是否需要給他發(fā)年終獎?這個還是跟前面說的一樣,以雙方確認的勞動合同上的條例為準。有些公司規(guī)定,即使年中離職了,年末時還是可以根據(jù)他的工作完成度,來發(fā)放一定比例的年終獎。這種情況很少見,但不是沒有。

二是一般員工離職之后,我們都會把他在個稅申報系統(tǒng)中的個人信息,改成非正常狀態(tài),以免引起不必要的誤會或糾紛。

而發(fā)放年終獎,需要代繳個稅時,只需要在申報時,在系統(tǒng)中進入到人員采集模塊,將對應(yīng)員工的個人狀態(tài)調(diào)整為正常,申報完之后,再調(diào)整為非正常狀態(tài)就可以了。很簡單的一個操作,你學(xué)會了嗎~

三、還有人問,年終獎和十三薪是一樣的嗎,如果不一樣,那有哪些區(qū)別呢?

年終獎是獎金的一種,發(fā)放金額和時間沒有明確的規(guī)定,一般是與個人的業(yè)績完成度或公司的整體經(jīng)營結(jié)果掛鉤,可以一次性發(fā)放,也可以分多次發(fā)放。

十三薪不是獎金,和月薪是同樣的性質(zhì)。金額與月薪一致,發(fā)放時間一般也是固定的。

在個稅申報上,年終獎可以并入或不并入全年綜合所得來計算個稅,而十三薪則按照月工資來計算個稅。

四、有些公司存在以實物來抵年終獎,有小伙伴問,這樣合法嗎?

年終獎作為獎金,是工資的組成部分。按照相關(guān)規(guī)定,工資應(yīng)當(dāng)以法定貨幣支付,不得以實物替代貨幣支付。因此,以實物來抵年終獎是不合規(guī)定的。

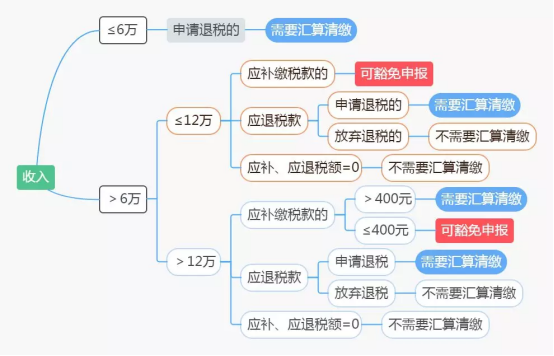

提醒一下大家,2021年的個稅匯算清繳時間為3月1日-6月30日,現(xiàn)在已經(jīng)可以開始辦理了,請涉及到退稅或補稅的小伙伴,及時進行匯算清繳。

如何判斷自己是否需要進行匯算清繳?先來按照下面的公式計算一下(以2019年為例):

計算結(jié)果有三種:

①結(jié)果=0,無應(yīng)退或應(yīng)補稅額

②結(jié)果大于0,有應(yīng)補稅額

③結(jié)果<0,有應(yīng)退稅額

結(jié)合豁免申報的情況,小編也將情況總結(jié)如下圖:

以上就是本期關(guān)于年終獎的相關(guān)問題了,大家如果還有想要了解的,可以留言討論哦~

本文為會計網(wǎng)公眾號原創(chuàng)首發(fā),作者:阿圓圓。如需轉(zhuǎn)載或引用,請留言授權(quán),并務(wù)必在文首注明以上信息。違者將被依法追究法律責(zé)任。

@會計網(wǎng) 保留所有權(quán)利

企業(yè)的結(jié)賬工作,一般在月末或年底進行。若是在年底進行結(jié)賬處理,相關(guān)會計分錄有哪些?

年底結(jié)賬的相關(guān)會計分錄

結(jié)轉(zhuǎn)收入:

借:主營業(yè)務(wù)收入

其他業(yè)務(wù)收入

營業(yè)外收入

貸:本年利潤

結(jié)轉(zhuǎn)成本、費用和稅金:

借:本年利潤

貸:主營業(yè)務(wù)成本

稅金及附加

其他業(yè)務(wù)成本

銷售費用

管理費用

財務(wù)費用

營業(yè)外支出

結(jié)轉(zhuǎn)投資收益:

凈收益的:

借:投資收益

貸:本年利潤

凈損失的:

借:本年利潤

貸:投資收益

結(jié)賬是什么意思?

結(jié)賬是為了總結(jié)某一個會計期間內(nèi)的經(jīng)濟活動的財務(wù)收支狀況,據(jù)以編制財務(wù)會計報表,而對各種賬簿的本期發(fā)生額和期末余額進行的計算總結(jié)。

直觀的說,就是結(jié)算各種賬簿記錄,它是在將一定時期內(nèi)所發(fā)生的經(jīng)濟業(yè)務(wù)全部登記入賬的基礎(chǔ)上,將各種賬簿的記錄結(jié)算出本期發(fā)生額和期末余額的過程。

結(jié)賬的主要程序有哪些?

為了總結(jié)一定時期內(nèi),如月份、季度和年度經(jīng)濟活動的情況,企業(yè)必須按月、季、年進行結(jié)賬。簡單地說,結(jié)賬就是結(jié)清賬目,即把一定時期內(nèi)所發(fā)生的經(jīng)濟業(yè)務(wù)全部登記入賬后,將各種賬簿記錄的經(jīng)濟業(yè)務(wù)結(jié)算清楚,結(jié)出本期發(fā)生額合計和期末余額,或?qū)⒂囝~結(jié)轉(zhuǎn)下期,以便編制會計報表,分清上下期會計記錄和分期繼續(xù)核算。結(jié)賬的主要程序包括以下幾個步驟:

(1)做好結(jié)賬前的準備工作

①認真檢查本期內(nèi)日常發(fā)生的經(jīng)濟業(yè)務(wù)是否已經(jīng)全部記入了有關(guān)賬簿,若有遺漏,應(yīng)補記。注意只有在上述前提下,才能辦理結(jié)賬手續(xù),既不允許為了趕編報表提前結(jié)賬,也不能把結(jié)賬工作有意推遲。

②對于應(yīng)由本期承擔(dān)的費用和收入,按權(quán)責(zé)發(fā)生制的要求填制憑證登記入賬;對于不應(yīng)由本期承擔(dān)的費用和收入,本期不考慮。

③結(jié)轉(zhuǎn)應(yīng)結(jié)轉(zhuǎn)的賬目。例如,期末制造費用應(yīng)結(jié)轉(zhuǎn)記入“生產(chǎn)成本”賬戶;本期完工產(chǎn)品應(yīng)由“生產(chǎn)成本”結(jié)轉(zhuǎn)至“產(chǎn)成品”。

④檢查應(yīng)由本期清償?shù)膫鶛?quán)、債務(wù)是否辦妥清償手續(xù)。例如,已記入“應(yīng)交稅費”賬戶的欠稅,應(yīng)及時上交;月終催收各項應(yīng)收款項。

⑤檢查應(yīng)由本期提存的款項是否如數(shù)提存。例如,應(yīng)交消費稅和所得稅是否計算提存,記入“應(yīng)交稅費”賬戶。

⑥認真對賬,以保持賬面記錄正確,做到賬證相符、賬賬相符和賬實相符,以便提供真實可靠的會計信息。

(2)結(jié)出所有賬戶本期發(fā)生額和余額

(3)編制本期發(fā)生額余額對照表進行試算平衡

(4)劃線結(jié)賬,將期末余額結(jié)轉(zhuǎn)入下期

結(jié)賬工作是在月份、季度和年度終了時進行的,因此有月結(jié)、季結(jié)和年結(jié),一·般采用劃線結(jié)賬法。

盈余公積金是指公司盈余中提取的公積金。可分為法定盈余公積金和任意盈余公積金。企業(yè)在年底的時候可以按照利潤的10%的進行法定盈余公積的提取,相關(guān)的會計分錄該怎么做?

年底計提盈余公積金會計分錄

法定盈余公積的提取比例一般為凈利潤的百分之十,企業(yè)可以自行決定提取任意盈余公積的比例。提取時分錄為:

借:利潤分配-提取法定盈余公積

貸:盈余公積-法定盈余公積

同時:

借:利潤分配-未分配利潤

貸:利潤分配-提取法定盈余公積

盈余公積的作用

企業(yè)提取的盈余公積可以用于彌補虧損、轉(zhuǎn)增資本(或者股本)、發(fā)放現(xiàn)金股利或利潤等。

未分配利潤是指什么?

年末未分配利潤是指年末時未分配利潤的余額,它包括年初數(shù)據(jù)及本年數(shù)據(jù),即是年末時未分配利潤的余額。從數(shù)量上看,未分配企業(yè)利潤是期初未分配進行利潤可以加上公司本期目標實現(xiàn)的凈利潤,減去提取的各種活動盈余公積和分出的利潤后的余額。

未分配利潤的含義具體如下:

(1)留待以后年度處理的利潤

(2)未指明特定用途的利潤。相對于所有者權(quán)益的其他部分來說,企業(yè)發(fā)展對于未分配進行利潤的使用有較大的自主權(quán)。

年終的未分配利潤計算公式如下:

未分配利潤=年初數(shù)+本年未分配利潤=年初數(shù)+本年凈利潤-本年計提的公積。

企業(yè)在日常經(jīng)營過程中會獲得相應(yīng)的利潤,年底時要將本年利潤科目進行結(jié)轉(zhuǎn),那么結(jié)轉(zhuǎn)本年利潤的賬務(wù)處理怎么做?

年末結(jié)轉(zhuǎn)本年利潤的會計分錄

(一)期末將各損益類科目余額結(jié)轉(zhuǎn)入“本年利潤”科目的會計分錄

1、結(jié)轉(zhuǎn)各項收入、利得類科目

借:主營業(yè)務(wù)收入

其他業(yè)務(wù)收入

公允價值變動損益

投資收益

營業(yè)外收入

資產(chǎn)處置損益

貸:本年利潤

2、結(jié)轉(zhuǎn)各項費用、損失類科目

借:本年利潤

貸:主營業(yè)務(wù)成本

其他業(yè)務(wù)成本

稅金及附加

銷售費用

管理費用

財務(wù)費用

資產(chǎn)減值損失

信用減值損失

營業(yè)外支出

(二)確認并結(jié)轉(zhuǎn)所得稅費用

借:所得稅費用

遞延所得稅資產(chǎn)(或貸方)

貸:應(yīng)交稅費——應(yīng)交所得稅

遞延所得稅負債(或借方)

借:本年利潤

貸:所得稅費用

(三)年度終了,企業(yè)還應(yīng)將“本年利潤”科目的本年累計余額轉(zhuǎn)入“利潤分配——未分配利潤”科目。結(jié)轉(zhuǎn)后“本年利潤”科目應(yīng)無余額。

借:本年利潤

貸:利潤分配——未分配利潤

什么是本年利潤?

本年利潤是指企業(yè)某個會計年度凈利潤(或凈虧損),它是由企業(yè)利潤組成內(nèi)容計算確定的,是企業(yè)從公歷年1月份至12月份逐步累計而形成的一個動態(tài)指標。

主營業(yè)務(wù)成本是什么?

主營業(yè)務(wù)成本是指企業(yè)銷售商品、提供勞務(wù)等經(jīng)營性活動所發(fā)生的成本。企業(yè)一般在確認銷售商品、提供勞務(wù)等主營業(yè)務(wù)收入時,或在月末,將已銷售商品、已提供勞務(wù)的成本轉(zhuǎn)入主營業(yè)務(wù)成本。

所得稅費用是什么?

所得稅費用是指企業(yè)經(jīng)營利潤應(yīng)交納的所得稅。“所得稅費用”,核算企業(yè)負擔(dān)的所得稅,是損益類科目;這一般不等于當(dāng)期應(yīng)交所得稅,而是當(dāng)期所得稅和遞延所得稅之和,即為從當(dāng)期利潤總額中扣除的所得稅費用。

企業(yè)在日常經(jīng)營過程中,年末時無論盈利或虧損都應(yīng)當(dāng)將本年利潤科目結(jié)轉(zhuǎn)到利潤分配科目中,相關(guān)的賬務(wù)處理怎么做?

年底結(jié)轉(zhuǎn)本年利潤的會計分錄

如果是盈利:

借:本年利潤

貸:利潤分配——未分配利潤

如果是虧損:

借:利潤分配——未分配利潤

貸:本年利潤

什么是本年利潤?

本年利潤科目核算企業(yè)當(dāng)期實現(xiàn)的凈利潤(或發(fā)生的凈虧損)。企業(yè)期(月)末結(jié)轉(zhuǎn)利潤時,應(yīng)將各損益類科目的金額轉(zhuǎn)入本科目,結(jié)平各損益類科目。結(jié)轉(zhuǎn)后本科目的貸方余額為當(dāng)期實現(xiàn)的凈利潤;借方余額為當(dāng)期發(fā)生的凈虧損,年終一次性地轉(zhuǎn)至利潤分配——未分配利潤賬戶。

本年利潤的借貸方向

本年利潤是一個匯總類賬戶。其貸方登記企業(yè)當(dāng)期所實現(xiàn)的各項收入,包括主營業(yè)務(wù)收入、其他業(yè)務(wù)收入、投資收益、“補貼收入”、營業(yè)外收入等;借方登記企業(yè)當(dāng)期所發(fā)生的各項費用與支出,包括主營業(yè)務(wù)成本、稅金及附加、其他業(yè)務(wù)成本、銷售費用、管理費用、財務(wù)費用、投資收益(凈損失)、營業(yè)外支出、所得稅費用等。

未分配利潤是什么?

未分配利潤是指企業(yè)實現(xiàn)的凈利潤經(jīng)過彌補虧損、提取盈余公積和向投資者分配利潤后留存在企業(yè)的、歷年結(jié)存的利潤。

未分配利潤有兩層含義:一是留待以后年度處理的利潤;二是未指明特定用途的利潤。相對于所有者權(quán)益的其他部分來說,企業(yè)對于未分配利潤的使用有較大的自主權(quán)。

一般企業(yè)經(jīng)營過程中,發(fā)生的利潤分紅業(yè)務(wù),應(yīng)設(shè)置利潤分配科目進行有關(guān)會計核算,相關(guān)會計分錄如何編制?

年底利潤分紅的會計分錄

1、彌補以前年度虧損:

按照我國相關(guān)的稅法規(guī)定:企業(yè)可以用以后年度實現(xiàn)的利潤或凈利潤彌補以前年度虧損。稅法規(guī)定彌補期為5年,5年內(nèi)彌補虧損的,可以用實現(xiàn)的稅前利潤彌補虧損。在用未分配利潤彌補虧損時,可以不進行編寫相關(guān)的會計分錄。

2、企業(yè)在進行提取相關(guān)的法定盈余公積的時候:

借:利潤分配——提取法定盈余公積

貸:盈余公積——法定盈余公積

3、企業(yè)提取相關(guān)的任意盈余公積,比例由企業(yè)自行確定的時候:

借:利潤分配——提取任意盈余公積

貸:盈余公積——任意盈余公積

4、企業(yè)在向投資人分配相關(guān)的利潤或股利時:

借:利潤分配——應(yīng)付現(xiàn)金股利——轉(zhuǎn)作股本股利

貸:應(yīng)付股利——股東

5、企業(yè)的盈余公積在補虧的時候:

借:盈余公積——法定盈余公積

貸:利潤分配——法定盈余公積

什么是盈余公積?

盈余公積就是從凈利潤中提取的、具有特定用途的資金。公司制企業(yè)的盈余公積包括有法定盈余公積和任意盈余公積。盈余公積是所有者權(quán)益類的科目,企業(yè)在實現(xiàn)利潤時,提取盈余公積時:

借:利潤分配——提取法定盈余公積、任意盈余公積

貸:盈余公積——法定盈余公積、任意盈余公積

借:利潤分配——未分配利潤

貸:利潤分配——提取法定盈余公積、任意盈余公積

年底是會計人員最忙碌的時候,審核報賬單據(jù)是其中重要工作之一,報銷單據(jù)是指費用報銷時所使用的單據(jù),審核過程中需要注意哪些事項?

年底報賬單據(jù)審核的處理方法

一、什么是報賬單據(jù)?

1.報賬單據(jù)既是企業(yè)對外交易證明的重要載體,更是企業(yè)會計人員進行財務(wù)管理的基礎(chǔ),報賬單據(jù)在企業(yè)的日常生產(chǎn)經(jīng)營活動中隨處可見。

2.對報賬單據(jù)進行管理是財務(wù)管理的重要組成部分,企業(yè)的會計人員應(yīng)該加強對報賬單據(jù)的財務(wù)審核,加強審核不僅體現(xiàn)了企業(yè)內(nèi)部財務(wù)的監(jiān)督力度,更是提高了企業(yè)會計信息質(zhì)量。

二、審核報銷單據(jù)注意事項

1.會計收到的報賬單據(jù)必須要合法合規(guī),報賬交易都必須是真實發(fā)生的,財務(wù)部門應(yīng)參照是否違反國家法律法規(guī)和企業(yè)內(nèi)部管理制度進行審核。

2.報賬單據(jù)內(nèi)容和摘要應(yīng)完整準確,會計人員在審核時應(yīng)檢查報賬單據(jù)有沒有按企業(yè)相關(guān)規(guī)定或其他約定,由不同層級的授權(quán)人員進行簽字或蓋章審批。

3.報賬單據(jù)的附件要完整,會計人員要根據(jù)報賬單據(jù)的類型不同,對附件也有不同的要求。

三、費用報銷流程

1.需要費用報銷的人員將報銷附件粘貼于“費用報銷單”后,將該單內(nèi)容填寫完整并找報銷人進行簽字;

2.需要費用報銷的人員將報銷單送到部門負責(zé)人處復(fù)核并簽字;

3.報銷人將報銷單送至財務(wù)部,會計將會進行審核;

4.經(jīng)審核無誤的“費用報銷單”將會送至總經(jīng)理處審批;

5.出納根據(jù)總經(jīng)理審批后的報銷單支付款項或結(jié)清借款;

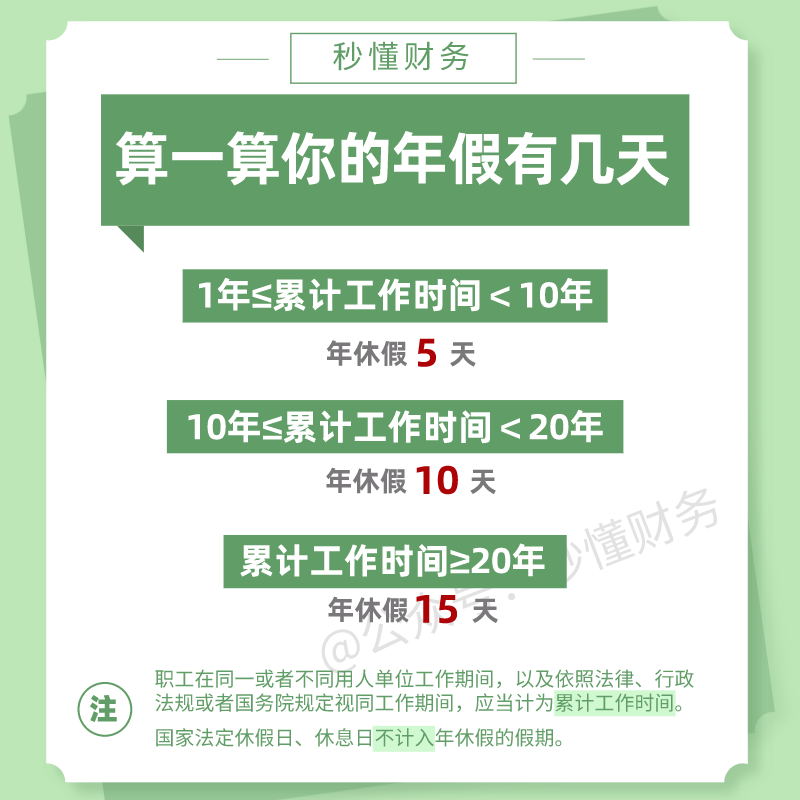

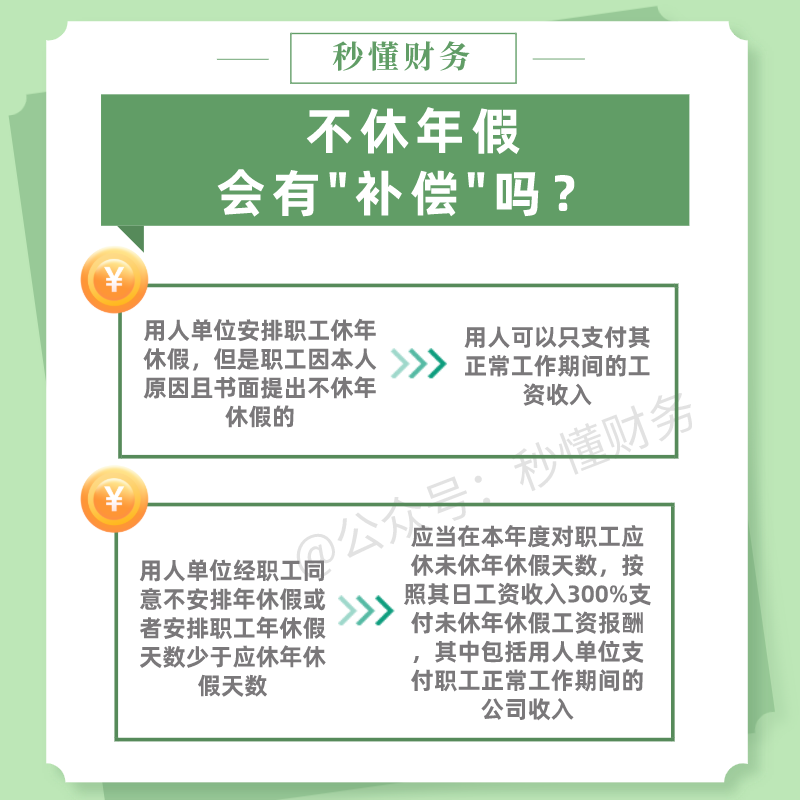

2021年沒幾天了,你的年假休完了嗎?如果沒休,可以推到明年再休嗎?關(guān)于年假,這些問題要了解清楚啦~

一、剛?cè)肼毑荒芟硎苣昙賳?

問:

小張是應(yīng)屆畢業(yè)生,是今年七月畢業(yè)后入職工作,簽訂了2020.7.1-2023.6.30的勞動合同。請問小張何時能享受帶薪年休假?假期有多少天?

答:

小張在2021年6月30日滿足連續(xù)工作一年后,可以享受年休假。

小張累計工作滿一年不到十年,應(yīng)休年休假為5天,2021年7月1日到年底是184天,折算過來(184÷365)×5天≈2.5天,但是折算后不滿1整天的不享受。

所以在2021年的時候有2天帶薪年休假;之后十年內(nèi)是每年5天。

二、可以明年怎么補休

年假在一個年度內(nèi),可以分段安排使用,也可以集中一次性使用,一般來說不得跨年度。

如果因為單位生產(chǎn)或者工作特點的需要,要安排跨年度的,可以調(diào)整年度安排。

如果因為工作需要不能安排的,經(jīng)過和本人協(xié)商同意可以不安排年休假,但是要支付日工資的3倍職工薪酬。

三、如果單位不給休怎么辦

工作單位不給員工安排年假,又不按照規(guī)定給年休假報酬的,可以向勞動保障部門舉報,在相關(guān)部門的責(zé)令限期內(nèi)整改。

如果不改正,那就要責(zé)令該單位支付年休假工資以外還要賠償補償金。

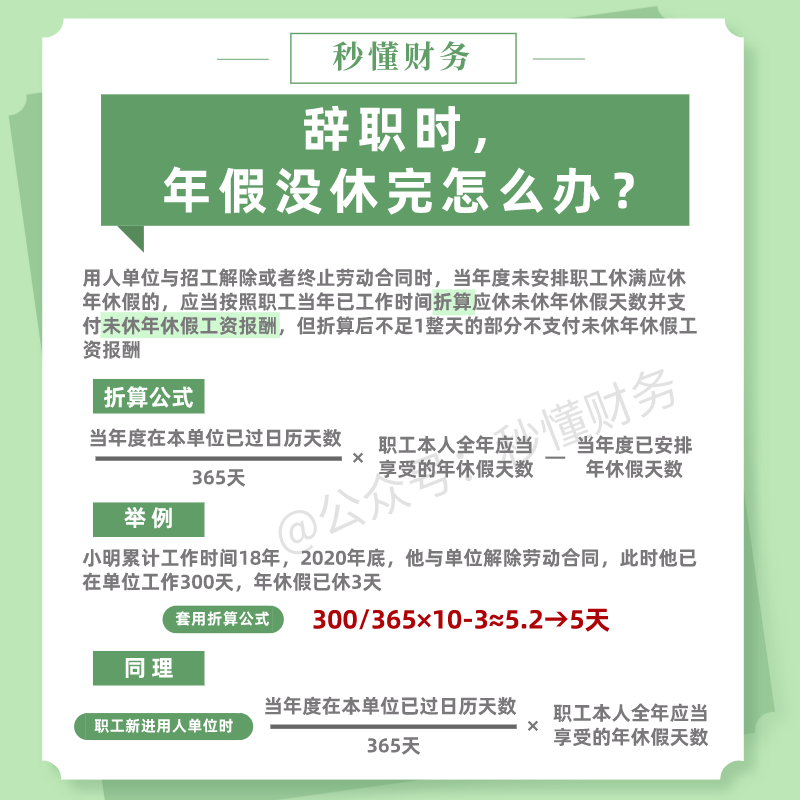

四、辭職時年假沒休完怎么辦?

如果離職之前,本年要安排年休假沒休的,可以按當(dāng)年已工作的時間折算后支付未休年休假的工資報酬,折算后不滿一天的不支付。

哪些情形不能休年休假

1、享受了寒暑假,并且休假的天數(shù)>年休假天數(shù),不享受年休假;

2、請事假累計>20天,并且按規(guī)定不扣工資的,不享受年休假;

3、累計工作時間1-10年,請病假累計2個月以上的,不享受年休假。

4、累計工作時間10-20年,請病假累計3個月以上的,不享受年休假。

5、累計工作時間20年以上,請病假累計4個月以上的,不享受年休假。

來源:本文為秒懂財務(wù)公眾號原創(chuàng)首發(fā),作者:點點 。

年底關(guān)賬的意思就是說將原來月份的記賬功能進行關(guān)閉,例如制單、審核記賬等都沒辦法進行。一旦關(guān)賬的話,該月就不能再進行任何記賬的業(yè)務(wù)了,關(guān)閉是為了確認上一期的收支等經(jīng)濟業(yè)務(wù),方便后期結(jié)算,結(jié)算后可以使用新賬戶。在企業(yè)財務(wù)部門人員啟用新賬之前是必須要進行關(guān)賬這一程序的。

關(guān)賬的特點

關(guān)閉賬戶主要由財務(wù)部門負責(zé),對財務(wù)管理和治理非常重要。主要服務(wù)于行政和管理人員。其賬戶可用于定量企業(yè)的業(yè)務(wù)成果,評估業(yè)務(wù)業(yè)績,發(fā)現(xiàn)問題,找到更多的發(fā)展機會。對于關(guān)賬一般有時間要求,關(guān)賬必須快速準確。如果能盡快準確關(guān)賬,企業(yè)的反應(yīng)時間可以縮短。因此,要更加注重關(guān)賬流程管理,引進和使用合適的技術(shù)。

關(guān)賬的目的

關(guān)賬的目的是對于當(dāng)期的收支和相關(guān)業(yè)務(wù)的營收進行確認和統(tǒng)計,在關(guān)賬操作之前的所有經(jīng)濟業(yè)務(wù)往來,都計入當(dāng)期的業(yè)務(wù)明細中。而在關(guān)賬操作之后發(fā)生的業(yè)務(wù)往來,則計入下一個季度的收支明細。企事業(yè)單位的財務(wù)部門,需要在關(guān)賬期間,對于賬目進行核算,呈報財務(wù)業(yè)績。關(guān)賬對于財政管理有著重要的意義,管理人員和業(yè)務(wù)人員,需要用關(guān)賬時計算出的量化的經(jīng)營成果,來對業(yè)績表現(xiàn)進行評估。關(guān)賬時的快捷性是評價關(guān)賬操作優(yōu)劣的重要因素,通常財務(wù)部門會使用交互式的數(shù)據(jù)報告,來呈現(xiàn)統(tǒng)計結(jié)果。

關(guān)賬是哪個部門負責(zé)?

關(guān)賬主要是由財務(wù)部門負責(zé),對于財政管理和治理非常重要,它主要是為了行政和管理人員做服務(wù),其賬目可以用來量化企業(yè)的經(jīng)營成果,并且評估業(yè)務(wù)表現(xiàn),并從中發(fā)現(xiàn)問題以及找到更多的發(fā)展機會。對于關(guān)賬一般有時間的要求,關(guān)賬必須要做到快速且準確,如果能以最快速度做到準確關(guān)賬,那么就可以縮短企業(yè)的反應(yīng)時間。因此要更加注重關(guān)賬的流程管理,以及引進和使用合適的技術(shù)。

年底關(guān)賬有兩個原因:

1、避免在年底結(jié)賬期間業(yè)務(wù)不斷發(fā)生而影響財務(wù)結(jié)賬進度;

2、年底關(guān)賬是企業(yè)全年經(jīng)營成果的匯總和反映,更是摸清企業(yè)的財務(wù)狀況,為來年做規(guī)劃編預(yù)算的基礎(chǔ)。

不管是國企,還是民企或外企,年度財務(wù)決算都是必須要做的,每位會計都必須要引起重視!

年底關(guān)賬需要注意的重點

1、貨幣資金核對及盤點

2、往來賬款的清理

3、存貨盤點

4、固定資產(chǎn)盤點

5、費用報銷和票據(jù)取得

6、各項稅務(wù)檢查

年終關(guān)賬需做好的事項清單

1、檢查本年發(fā)生的所有業(yè)務(wù)是否全部入賬,所有成本費用是否取得相關(guān)扣除憑證,未取得的結(jié)賬之前催要發(fā)票。

2、年底盤點庫存,是否賬實相符;如有差異,務(wù)必要查明原因,進行調(diào)整。

3、核對往來款項,本公司核對之后并與對方公司核對;一些確定收不回來或者不用支付的款項及時進行處理,確定為相應(yīng)的損益科目;

一般需往來核算的科目包括:應(yīng)收票據(jù)、應(yīng)收賬款、其他應(yīng)收款、預(yù)付賬款、應(yīng)付票據(jù)、應(yīng)付賬款、預(yù)收賬款、其他應(yīng)收款等。

4、關(guān)注股東個人及員工借款中是否有工資獎金、分紅分配方面的款項,長期未收回的應(yīng)及時處理、清理個人借款。

尤其是股東借款,超過1年又未用于企業(yè)生產(chǎn)經(jīng)營的,將視同紅利分配,依“股息、利息、紅利所得”項目計征個人所得稅。

5、所有損益科目是否全部結(jié)轉(zhuǎn)至本年利潤,本年利潤余額轉(zhuǎn)至“利潤分配——未分配利潤”科目。

6、檢查各科目余額,明細賬余額合計數(shù)與總賬是否相符,科目余額表的年末數(shù)或者本年發(fā)生額,與資產(chǎn)負債表和利潤表的數(shù)據(jù)是否相符,如不符,應(yīng)及時查明原因并進行處理。

7、檢查報表內(nèi)數(shù)據(jù)勾稽關(guān)系是否正確。

8、檢查當(dāng)年的稅費繳納情況,核查計算是否有誤或遺漏。

9、審核有無稅收優(yōu)惠。

10、測算企業(yè)所得稅的稅負水平。

銀行年底封賬一般封一個月左右。至于多久能夠開賬,取決于銀行對本年度的財務(wù)結(jié)賬速度快慢,一般銀行在每年的12月月底進行封賬,在次年的1月初財務(wù)報表出來后開賬。

如果不在年底進行一個封賬的話,每天前往銀行辦理各種業(yè)務(wù)的人太多,銀行就無法早日完成對整個年度的財務(wù)報表形成。

封賬的簡介

封賬是財務(wù)上術(shù)語,是指月底結(jié)賬,核對無誤后就不能再動了(即封賬),即封賬就不能再動封賬前數(shù)據(jù),要想修改,應(yīng)先撤消封賬,然后再修改,改好后再封賬。

關(guān)賬的目的

關(guān)賬的目的是確認和統(tǒng)計當(dāng)期收支及相關(guān)業(yè)務(wù)收入,關(guān)賬前的所有經(jīng)濟業(yè)務(wù)往來均計入當(dāng)期業(yè)務(wù)細節(jié)。而在關(guān)賬操作之后發(fā)生的業(yè)務(wù)往來,則計入下一個季度的收支明細。企事業(yè)單位財務(wù)部門需要在關(guān)閉期間核算賬目,并報告財務(wù)業(yè)績。關(guān)賬對財務(wù)管理具有重要意義。管理人員和業(yè)務(wù)人員需要通過關(guān)賬時計算的量化業(yè)務(wù)結(jié)果來評估業(yè)績。關(guān)閉時的快速性是評估關(guān)閉操作質(zhì)量的重要因素。財務(wù)部門通常使用交互式數(shù)據(jù)報告來顯示統(tǒng)計結(jié)果。

年終關(guān)賬需做好的事項清單

1、檢查本年發(fā)生的所有業(yè)務(wù)是否全部入賬,所有成本費用是否取得相關(guān)扣除憑證,未取得的結(jié)賬之前催要發(fā)票。

2、年底盤點庫存,是否賬實相符;如有差異,務(wù)必要查明原因,進行調(diào)整。

3、核對往來款項,本公司核對之后并與對方公司核對;一些確定收不回來或者不用支付的款項及時進行處理,確定為相應(yīng)的損益科目;

一般需往來核算的科目包括:應(yīng)收票據(jù)、應(yīng)收賬款、其他應(yīng)收款、預(yù)付賬款、應(yīng)付票據(jù)、應(yīng)付賬款、預(yù)收賬款、其他應(yīng)收款等。

4、關(guān)注股東個人及員工借款中是否有工資獎金、分紅分配方面的款項,長期未收回的應(yīng)及時處理、清理個人借款。

尤其是股東借款,超過1年又未用于企業(yè)生產(chǎn)經(jīng)營的,將視同紅利分配,依“股息、利息、紅利所得”項目計征個人所得稅。

5、所有損益科目是否全部結(jié)轉(zhuǎn)至本年利潤,本年利潤余額轉(zhuǎn)至“利潤分配——未分配利潤”科目。

6、檢查各科目余額,明細賬余額合計數(shù)與總賬是否相符,科目余額表的年末數(shù)或者本年發(fā)生額,與資產(chǎn)負債表和利潤表的數(shù)據(jù)是否相符,如不符,應(yīng)及時查明原因并進行處理。

7、檢查報表內(nèi)數(shù)據(jù)勾稽關(guān)系是否正確。

8、檢查當(dāng)年的稅費繳納情況,核查計算是否有誤或遺漏。

9、審核有無稅收優(yōu)惠。

10、測算企業(yè)所得稅的稅負水平。