專題

專題

相信大家在學習ACCA“Taxation”這門學科課程時候,當中會涉及比較多英國納稅體系相關知識點,然而有比較多考生會對這部分知識存在疑惑及不理解,為了更好幫助大家認識這一塊內容,會計網就跟各位詳細介紹關于英國稅法體系的考點知識。

01、稅收的基本功能function和目的purpose是什么?

稅收是一種強有力的政策工具,也是主要的財政收入來源之一。它的存在,對社會穩定發揮著重要作用,主要體現在如下三個方面:

A)Economic factors(Encourage and discourage certain types of activity:用來鼓勵或者抑制某些特定類型的活動,比如為了國民健康的角度考慮,煙酒的稅率相對較高,一定程度上增大了消費成本)

B)Social factors(Redistribute income and wealth:對收入或者財富的再分配,納稅的金額是根據收入的高低呈階梯狀分布的,可以簡單理解為收入越高或財富累計值越多的人,需要繳納的稅賦也越多。通過這種累進稅progressive tax的方式,可以一定程度上調節社會的貧富差距。)

C)Environmental factors(To deal with environmental concerns like global warming:可以通過稅收的調節提高國民環保的意識,比如高排車征稅多,而環境友好型或者電動車會更多地被鼓勵使用。)

02、稅賦的類型different types of taxes

A) Direct taxes直接稅

是由承擔納稅義務的人直接向稅務局納稅,而不是繳納給商家/賣家。常見的稅賦類型包括了Income tax,Corporation tax,National insurance contribution,Capital gains tax,Inheritance tax幾種。

B) Indirect taxes間接稅

不是直接將稅交給稅務局,而是交給商家/賣家,由其代交給稅務局。所以向稅務局納稅的人,并不是直接承擔納稅義務方。Value added tax增值稅是一個典型的例子。

C) Revenue taxes收入稅

這個指的是根據納稅人的收入水平征收的稅,一般來說收入越高,納稅越多。常見的稅賦類型包括了Income tax,Corporation tax(on income profits的部分),National insurance contribution幾種。

D) Capital taxes資本稅

這個是由于資產自身的增值等帶來了資本利得或者財富,進而征收的稅款。一般來說增值越多,價值越高,納稅越多。常見的稅賦類型包括了Capital gains tax,Corporation tax(on capital gains的部分),Inheritance tax幾種。

03、英國稅收系統UK tax system

根據英國的稅收系統基本框架結構及其部門設置,可將主線分為兩條。一邊是負責做事情的財政部Her Majesty’s Treasury,另一邊是負責監管的皇家檢察署Crown Prosecution Service(CPS)。

A) 財政部Her Majesty’s Treasury

財政部下設稅務及海關總署Her Majesty’s Revenue and Customs(HMRC),其中又細分為Officers of Revenue and Customs對稅款進行核對,以及Receivable Management Officers對具體款項進行征收。

B) 皇家檢察署Crown Prosecution Service(CPS)

皇家檢察署下設稅務法庭Tax Tribunal稅務法庭,主要分成一級法院First tier tribunal(針對金額小的,案件簡單,即Basic cases; standard cases; Paper cases)和二級法院Upper tribunal(針對金額大的,案件復雜,即Complex case)。

當一級法院First Tier Tribunal無法做決定時,可以進一步匯報給二級法院Upper Tribunal,或者再由二級法院Upper Tribunal再進一步匯報到法庭Court of Appeal.

04、具有法律效力的幾大法案來源Different sources of revenue law

A) Acts of Parliament議會成文法案

B) Statutory Instruments法定文書

C) Case law判例法

D) 除此之外稅務局還會出具一些公開的信息,統稱為 HMRC publication, 起輔助稅務管理的作用,但是不具法律效力:

(a) Statements of practice, setting out how they intend to apply the law

實踐聲明,具體解釋它如何運用于法律

(b) Extra-statutory concessions, setting out circumstances in which they will not apply the strict letter of the law where it would be unfair

法外特許,關于法律不能被嚴格遵守時的特殊情況說明

(c) A wide range of explanatory leaflets

其他廣泛的解釋

(d) Revenue and Customs Brief. This is gives HMRC's view on specific points

稅務及海關簡述,稅務局對某些具體問題的闡述

(e) The Internal Guidance, a series of manuals used by HMRC staff

內部指南,稅務局工作人員從業手冊

05、節稅與逃稅Tax avoidance and tax evasion

A)Tax avoidance節稅

指的是合理避稅,也就是說通過稅務籌劃tax planning的方式,在不違法法律條款的前提下,來達到減免稅賦reduce tax burden的目的。

這種行為是合法Legal的。

B)Tax evasion逃稅

指的是逃稅漏稅,也就是說通過誤導稅務局Misleading HMRC的方式,暗中篡改數據或事實,故意隱瞞某些特定信息suppressing information或者故意提供虛假信息deliberately providing false information,以此來達到少交稅的目的。

這種行為是不合法Illegal的。

06、道德相關問題Ethical and professional issues

作為專業的會計師,我們在給客戶提供稅務相關的專業服務時,不可忽視的是職業道德的問題。在遇到客戶逃稅漏稅或者其他不合理行為時,我們要及時作出正確的處理。

A)The accountant has a responsibility to advise the client of the error, omission or failure and recommend that disclosure be made to HMRC.

會計師有責任針對客戶的錯誤、信息缺失或其他行為為客戶提供專業的建議,告知顧客應該按照相關規定向稅務局進行披露。

B)If the client does not correct the error, omission or failure , the accountant should cease to act for the client and inform the client in writing.

如果顧客不及時改正錯誤,會計師應該立刻終止服務,并且以書面的形式正式地通知客戶。

A)The accountant should also notify HMRC that the accountant no longer acts for the client but should not provide details of the reason for ceasing to act.

會計師應該通知稅務局不再為顧客提供專業的稅務服務,但是不需提供具體細節性的說明(關于終止服務的具體原因)。

B)Report the client's refusal and the facts surrounding it to the Money Laundering Reporting Officer.

會計師應該把顧客的行為和相關事實及時匯報給洗錢相關機構MLRO。

C)The accountant must not disclose to the client that such a report has been made because it would be likely to prejudice investigation and this might constitute the criminal offence of 'tipping-off'.

會計師不能向客戶通風報信,可能會提前讓顧客有所準備而妨礙到相關調查的進行。

本文為ACCA學習幫原創文章,獨家版權歸于本平臺,受到原創保護。任何渠道的轉載請后臺留言聯系授權,侵權必究。

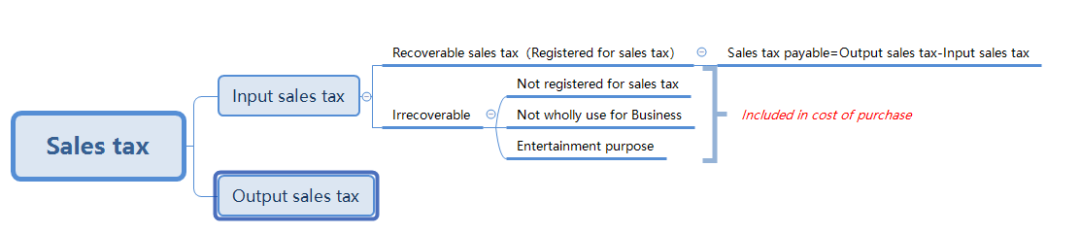

在歷年的ACCA考試中,“Sales tax”一向都是以重要高頻考點的身份出現在考卷中,大家在備考當中,很多人并不了解Sales tax是什么,也不知道它是怎么計算的,下面會計網就跟大家講解一下關于Sales tax知識點的內容。

01、What is sales tax

●間接稅(不由本人直接繳納的稅)

●基于商品和服務的銷售價格進行征收

(ie.Sales tax = List price * 稅率)

●增值稅的繳納者為商品的最終消費者,但是是由銷售商品的企業在賣商品時向消費者除了貨款外額外代收一筆增值稅,由企業集中交給稅務局,Sales tax對企業來說是一筆應付賬款,可理解為應付增值稅,是負債類科目。

●分類:

02、Calaulation of sales tax

Sales tax = inclusive of sales tax (Gross amount)/ (1 + tax rate) × tax rate = exclusive of sales tax (Net amount)× tax rate

Sales tax payable = output sales tax – recoverable input sales tax

03、Accounting Treatment of sales tax

根據英國的稅收系統基本框架結構及其部門設置,可將主線分為兩條。一邊是負責做事情的財政部Her Majesty’s Treasury,另一邊是負責監管的皇家檢察署Crown Prosecution Service(CPS)。

●對于在稅局登記過的公司來說(Tax registered):

1) Sales時收到的Output sales tax是代稅局收的,最終還要交還給稅局,所以這部分Output sales tax不能記入Sales,而是當做一筆Sales tax payable,而這筆Output sales tax對公司來說仍然是應收賬款,所以Trade receivable中的金額仍然包含Sales tax,也就是

Dr Trade receivable(含稅)

Cr Sales tax payable

Cr Sales(不含稅)

2) Purchase時支付的Input sales tax是稅局是會退稅的,所以這部分Input sales tax不能記入Purchase,而是當做一筆Sales tax receivable,而這筆Input sales tax對公司來說仍然是應付賬款,所以Trade payable中的金額仍然包含Sales tax,也就是:

Dr Purchase(不含稅)

Dr Sales tax receivable

Cr Trade payable(含稅)

●對于沒有在稅局登記過的公司來說(Non tax register),就直接按含稅金額記錄,不用考慮Sales tax:

1) Sales:

Dr Trade receivable

Cr Sales

2) Purchase

Dr Purchase

Cr Trade payable

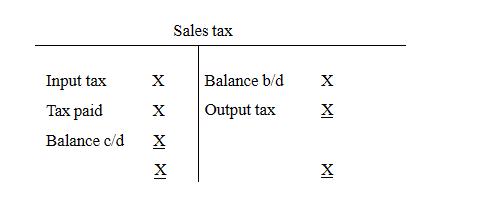

04、Sales tax payable movement

Opening sales tax payable + output tax - input tax - tax paid = Closing sales tax payable

05、Zero rated and exempt goods

●大多數商品和服務均按標準稅率繳納增值稅,但有些商品被稱為零稅率(zero rated)或免稅商品(exempt goods)。

●如果商品的稅率為零(zero rates),則應按0%的稅率征收增值稅。

●免稅的商品(exempt goods),企業無法注冊增值稅,因此無法收回其購買所付的進項稅。

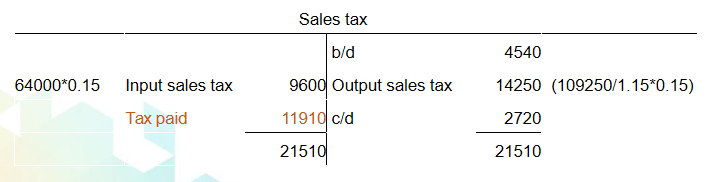

06、例題

The following information relates to Ava Co's sales tax for the month of March 20X3:

Sales (including sales tax) $109,250

Purchases (net of sales tax) $64,000

Sales tax is charged at a flat rate of 15%. Ava Co's sales tax account showed an opening credit balance of $4,540 at the beginning of the month and a closing debit balance of $2,720 at the end of the month.

What was the total sales tax paid to regulatory authorities during the month of March 20X3?

解析:考察Sales tax的Movement的計算:

Opening sales tax payable + output tax - input tax - tax paid = Closing sales tax payable

Opening sales tax payable = 4540(Cr);

Closing sales tax payable = -2720

(期末余額與T賬中期末值方向相反,期末余額在Dr方,則T賬中的期末值(c/d)在Cr方,且借方余額表示負的應付賬款,所以是-2720);

Output sales tax(銷售產生的) = 109250(含稅金額)/(1+15%)*15% = 14250;

Input Sales tax(采購產生的) = 64000*15%(不含稅金額)= 9600;

所以本期Tax paid = Opening sales tax payable + output tax - input tax- Closing sales tax payable

= 4540+14250-9600-(-2720)=11910

以上就是我們Sales tax的內容~

本文為ACCA學習幫原創文章,獨家版權歸于本平臺,受到原創保護。任何渠道的轉載請后臺留言聯系授權,侵權必究。

2020年ACCA9月考季結束后,很快又到了12月考季的到來,眾所周知,ACCA涉及的科目和考點特別多,今天會計網為大家講解的是TX(F6)科目,英國稅務體系和個稅框架的考點內容,希望對大家有所幫助。

1. 稅收的分類

·Direct tax and indirect tax - 根據排除法記憶,只有 VAT 是indirect tax

·Revenue tax and capital tax - 特殊項 VAT 二者都不是

2.Tax avoidance and tax evasion 辨析

(2019.12月考季考了2分主觀論述題,討論二者的區別)

·Legal or illegal

·Ethical and professional approach

3.UK resident 的確定

判斷是否為英國居民,我們要經歷三個過程:

①Automatic overseas test - 自動海外測試

②Automatic UK test - 自動英國測試

③Sufficient UK ties test - UK ties

測試一定按順序判斷,如果滿足了條件就直接得出結論,不必往后看,前面的條件不滿足,才會進入下一個測試。

4.SI 個稅計算框架的主要內容及框架的順序

(這是個稅主觀題的書寫依據)

5.SI 應納稅收入及免稅收入

Taxable:

·Bank interest

·Building society interest

·Gilts(e.g.Treasury stock)-國債利息的核算

·Interest from National Saving & Investment Bank

Exempt:

·NS&I 中 saving certificate (NS&I 中只有特意說明 saving certificate 才免稅)

·ISA 本金 20000 以內,對應的 interest,dividends,capital gain 都是免稅的

特殊項對比:

Gilts(e.g. Treasury stock)VS Premium bonds

· Gilts,國債,也叫做 government stock,購買國債得到的利息屬于 SI,要交 個人所得稅(IIT),但是因為國債沒有溢價,所以免交資本利得稅(CGT)

· Premium bonds,溢價債券。既免交個人所得稅,也免交資本利得稅。

補充說明:

·ISA subscription limit £20000

每年往 ISA 賬戶里存或者投資的新的錢中,有 20000 是免稅的。注意是新投入的, 之前的年份存的錢然留在賬戶中的話,今年依舊可以免稅,不算在今年的 2 萬額度中。

Eg: 去年往 IAS 賬戶中投 3000,今年開始投入了 9000,后取出 5000,今年還能投多少對應利息不用交稅?

答案:3000 不用管,今年目前 ISA 賬戶余額為 9000-5000=4000,

故還可投 20000-4000=16000

大題中若同時出現應納稅的利息和免稅的利息,都寫上,免稅的寫 0

6.PA 的計算

ANI>100000,PA 會被調減,公式為 11850 - 1/2 ( ANI - 100000),

ANI>123700,PA=0

7.Income tax liability 計算提醒

細節注意:

· Basic rate band 34500 和 higher rate band 150000 會 被 gross PPS 和 gross gift aid donation 調增

· SI 有start rate 5000,即落在 5000 以下的部分稅率為 0

· SI 有送,basic rate taxpayer 送 1000,higher rate taxpayer 送 500

· DI 有送,任何人都送 2000

8.Gross PPS 和 gross gift aid donation 的影響

① gross PPS 或 gift aid donation 中,有 20%是國家幫我們交的,剩下的 80% 才是自己交的

② 二者會影響虛擬數字 ANI,調減 ANI, 進而可能影響 PA, 使 PA 增加

③ 二者會調增 34500 和 150000 的稅基

注意:

· Gross PPS 是養老金 pension 的一種,所以要考慮 tax relief limitation 和 tax punishment

· 影響 ANI 和 稅基的是 gross 值,如果題里給的是 net 值,要乘以 100/80

· 它們是影響 income tax liability 的計算,但不會改變NSI,SI,DI 實際收入的大小

9.Spouse special arrangements 夫妻間轉讓

· SI, DI 的零率部分(送)的轉讓

· PA轉讓只能轉讓固定金額 1190,接收方的好處是在 income tax liability 后 減去固定數字 238

· 夫妻間共有財產產生的收入,夫妻二人分攤,攤到自己的頭上各自去算稅

10. Child benefit income tax charge

對應的稅賦是國家的補償 * X%

X% = 1% * (ANI-50000)/100

此處百分比的計算取整,不足 ANI - 50000 若不足一個完整的 100 的部分舍去 Eg: (50100-50000)/100=1,(50199-50000)/100 仍取 1

來源:ACCA學習幫

企業經營發展過程中,應在規定時間內申報納稅。完成申報納稅工作過程中,需掌握稅控盤清卡的操作步驟,若是沒有清卡時,該怎么處理?

稅控盤沒有清卡如何處理?

增值稅控盤,每月初1日開始抄稅,抄稅完成后到國稅網站申報繳納增值稅。申報納稅完成后清卡。稅控盤鎖死日期各個企業會有所差異,但企業要在此日期前抄稅、申報及清卡。如果沒有及時抄稅報稅及清卡,稅控盤將被鎖死。沒有清卡的,可以去稅務局上門清卡。

稅控盤清卡流程

在每月或者每個季度,企業的稅控設備需要先進行抄稅,然后報稅,最后完成清卡操作,其具體的操作如下:

1、登錄“金稅盤系統”,進入“報稅系統”,點擊“報稅處理”。

2、點擊“遠程清卡”,清卡成功后,會彈出清卡成功提示框。

3、清卡完成后,如右側鎖死日期顯示為下個月,則可以確認清卡完成。

查詢清卡成功方法:

如果您忘記是否出現清卡成功的提示,點擊“報稅處理-狀態查詢-增值稅專用發票及增值稅普通發票”鎖死日期更新為下個月,則說明您本月已經完成清卡工作。

稅控盤是什么?

稅控盤是按照稅局要求研制的,專用的稅控裝置。 上述也提到了,稅控盤就是那個“u盾”,就像你通過網銀付款使用u盾一樣,需要把u盾插在電腦上才能進行轉賬操作。同理,開票時,把稅控盤插到電腦上,打開開票軟件,才可以開票。它適用于開票量大,開票點分散、涉稅事務繁瑣的集團型企業或公司。也就是說,不是所有企業都需要買稅控盤的,如果是小規模公司,且開票量不大,可以不用買稅控盤,直接在網上申請,然后去當地稅局打印出來就可以的。不開票就更用不到了。

在ACCA考試中,對于Sales tax的計算很多同學并不清楚,每年的考試不少考生都在這個考點上失分,對此,會計網今天就跟大家詳細講解Sales tax這個考點內容。

01、What is sales tax

間接稅(不由本人直接繳納的稅)

基于商品和服務的銷售價格進行征收

(ie.Sales tax = List price * 稅率)

增值稅的繳納者為商品的最終消費者,但是是由銷售商品的企業在賣商品時向消費者除了貨款外額外代收一筆增值稅,由企業集中交給稅務局,Sales tax對企業來說是一筆應付賬款,可理解為應付增值稅,是負債類科目。

分類:

02、Calaulation of sales tax

Sales tax = inclusive of sales tax (Gross amount)/ (1 + tax rate) × tax rate = exclusive of sales tax (Net amount)× tax rate

Sales tax payable = output sales tax – recoverable input sales tax

03、Accounting Treatment of sales tax

根據英國的稅收系統基本框架結構及其部門設置,可將主線分為兩條。一邊是負責做事情的財政部Her Majesty’s Treasury,另一邊是負責監管的皇家檢察署Crown Prosecution Service(CPS)。

對于在稅局登記過的公司來說(Tax registered):

1) Sales時收到的Output sales tax是代稅局收的,最終還要交還給稅局,所以這部分Output sales tax不能記入Sales,而是當做一筆Sales tax payable,而這筆Output sales tax對公司來說仍然是應收賬款,所以Trade receivable中的金額仍然包含Sales tax,也就是

Dr Trade receivable(含稅)

Cr Sales tax payable

Cr Sales(不含稅)

2) Purchase時支付的Input sales tax是稅局是會退稅的,所以這部分Input sales tax不能記入Purchase,而是當做一筆Sales tax receivable,而這筆Input sales tax對公司來說仍然是應付賬款,所以Trade payable中的金額仍然包含Sales tax,也就是:

Dr Purchase(不含稅)

Dr Sales tax receivable

Cr Trade payable(含稅)

對于沒有在稅局登記過的公司來說(Non tax register),就直接按含稅金額記錄,不用考慮Sales tax:

1) Sales:

Dr Trade receivable

Cr Sales

2) Purchase

Dr Purchase

Cr Trade payable

T賬

04、Sales tax payable movement

Opening sales tax payable + output tax - input tax - tax paid = Closing sales tax payable

05、Zero rated and exempt goods

大多數商品和服務均按標準稅率繳納增值稅,但有些商品被稱為零稅率(zero rated)或免稅商品(exempt goods)。

如果商品的稅率為零(zero rates),則應按0%的稅率征收增值稅。

免稅的商品(exempt goods),企業無法注冊增值稅,因此無法收回其購買所付的進項稅。

06、例題

The following information relates to Ava Co's sales tax for the month of March 20X3:

Sales (including sales tax) $109,250

Purchases (net of sales tax) $64,000

Sales tax is charged at a flat rate of 15%. Ava Co's sales tax account showed an opening credit balance of $4,540 at the beginning of the month and a closing debit balance of $2,720 at the end of the month.

What was the total sales tax paid to regulatory authorities during the month of March 20X3?

解析:考察Sales tax的Movement的計算:

Opening sales tax payable + output tax - input tax - tax paid = Closing sales tax payable

Opening sales tax payable = 4540(Cr);

Closing sales tax payable = -2720

(期末余額與T賬中期末值方向相反,期末余額在Dr方,則T賬中的期末值(c/d)在Cr方,且借方余額表示負的應付賬款,所以是-2720);

Output sales tax(銷售產生的) = 109250(含稅金額)/(1+15%)*15% = 14250;

Input Sales tax(采購產生的) = 64000*15%(不含稅金額)= 9600;

所以本期Tax paid = Opening sales tax payable + output tax - input tax- Closing sales tax payable

= 4540+14250-9600-(-2720)=11910

以上就是我們Sales tax的內容~

來源:ACCA學習幫

考生若想順利通過CMA考試,需要學習掌握的考點有很多,今天會計網為大家帶來的學習內容是營業期間現金流的相關內容,希望能幫助大家備考。

CMA考點之營業期現金流

為了啟動項目而發生了必要的初始期現金流出后,企業希望從隨后期間獲益而產生的現金流;

包括:銷售所產生的現金流入和運營所產生的現金流出。

會計利潤:收入-付現成本-非付現成本(折舊)-所得稅=稅后利潤(凈利潤)

營業現金流:

公式一:凈利潤+非付現成本(折舊)=營業現金流

公式二:營業現金流=(營業收入-營業成本)×(1-所得稅稅率)+折舊=(營業收入-付現成本)×(1-所得稅稅率)+折舊×稅率

其中:折舊×所得稅稅率即為折舊稅盾;

注意:所有項目均為增量的概念,尤其需要注意折舊稅盾的計算,如果為重置項目,則折舊稅盾=(新設備折舊-舊設備損失的折舊)×所得稅稅率

營業期現金流的經典例題分析

為了增加產能,Gunning公司正考慮在1月1日用新技術改良的設備替換現有的設備。Gunning公司正在考慮的信息有:新設備將用$160,000的現金購買,運輸、安裝和調試將花費額外的$30,000。新設備預計可以增加每年的銷售20,000個,銷售價每個$40。增加的付現經營成本包括每個$30的變動成本和每年$40,000的固定成本。如果在新設備上的投資將馬上需要增加營運資本$35,000。這個現金流出將在5年后被收回。Gunning在財務報表和報稅上都使用直線折舊法。這個新設備有5年的使用壽命和0殘值。Gunning要交40%的公司所得稅。要求計算Guning公司的第一年的經營現金流。

解析:初始投資設備:$160,000+$30,000=190000年折舊額=190000/5=38000

方法一:息稅前利潤=20000*(40-30)-40000-38000=122000現金流量=122000*(1-40%)+38000=111200

方法二:現金流量=(20000*10-40000)*(1-40%)+38000*40%=96000+15200=111200

1、稅前扣除的折舊不是現金支付;折舊是非現金成本,可減少應稅所得和稅負;

2、因為折舊遞減了應稅所得并減少了納稅流出,折舊實際帶來現金流入;

3、因折舊費引起的納稅義務的減少稱為折舊稅盾效應,折舊稅盾=折舊金額×所得稅稅率;

4、公司傾向于采用加速折舊模式,因為在現金積蓄貼現成現值會更高的頭幾年,加速折舊模式可以產生更大的折舊減免和現金積蓄。當然,加速法會導致初始幾年每股收益較低,最后幾年較高。

Fuller Industnea公司正在考慮一項價值為$100萬的沖壓設備投資,以生產一種新產品。該設備的預期使用壽命為9年,每年產生的收人為$700,000,每年的相關現金費用為$450,000。在第9年年末,該設備的預計殘值為$100,000,設備的拆卸成本為$50,000。IRS(美國國稅局)認為該設備應按修正后的成本加速回收制度(MACRS)進行5年期折舊,其折舊率如下所示:

年數 : 1 2 3 4 5 6

折率 : 20.00% 32.00% 19.20% 11.52% 11.52% 5.76%.

FuIJer公司的有效所得稅稅率為40%,Fuller公司預期,公司總體上仍能繼續保持盈利并實現可觀的應稅所得。則在第2年,稅收對現金流的預期凈影響為多少(貼現前)?

答:第2年的凈稅收影響可計算如下:

第2年的凈稅收影響=(收入一現金費用-折舊)×稅率第2年的折舊費用=設備成本×第2年的MACRS折舊率=$1,000,000×0.32=$320,000第2年的凈稅收影響=($700,000-$450,000-$320,000)×0.4=-$28,000。即稅負會減少$28000,故對公司現金流的影響是正面的。

acca ATX科目即acca考試的《高級稅務》科目,是P階段中的P6科目,是《TX稅務》的延伸考查。該科目的主要內容包括:

1、IHT(遺產稅)。

2、CGT(資本利得稅)。

3、Personal Income Tax(個人所得稅)。

4、Corporation Tax(公司稅)。

5、VAT(增值稅)。

考生需要掌握:遺產稅,個人所得稅,企業所得稅,資本利得稅,以及增值稅的核算以及相關各類保險的核算,繳納。另外制定相應的稅務計劃,合理避稅。

acca ATX科目共兩個Section,分別為Section A有2道案例研究題(一道題35分,另一道題25分,共60分);Section B有2道情景必做題(每題20分,共40分)。

該科目的考試時間均為3小時15分鐘。

1、確定目標:確定自己是在什么時候通過這門科目,準備多久的備考時間,準備取得多少分。

2、找對方法:學習方法對于考生的學習來說至關重要,要了解自己適合哪種學習方式,有自學、網課、方向班等等。

3、認真刷題:刷題對于自身能力提升是非常大的,所以考前一定要多刷題,并且找到一些自己不熟悉的題目,多做題來鞏固自己不熟悉的知識。

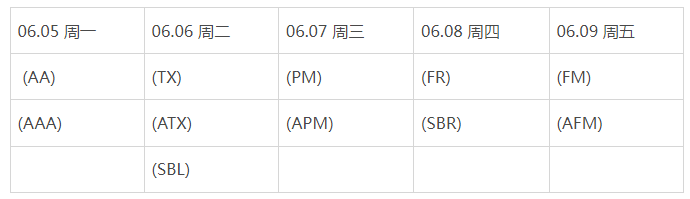

2023年6月acca考試定在6月5日-9日舉行。具體時間安排如下:

國際薪稅師證書屬于職業技能等級類證書,國際薪稅師CCPA(Skills for payments and tax agents),簡稱pta-athe,是在薪稅師的基礎上產生的又一復合型、創新型新工種,指的是從事報酬管理及報酬相關稅費管理的專業技術人員。國際薪稅師也被稱為雙視角“規劃”專家,能為人才“薪籌”賦能,也能為企業“稅費”節流。

薪稅師項目目前包括薪稅師階段和國際財稅兩個階段。分為一級(高級)、二級(中級)、三級(初級)三個級別。

薪稅師階段:按照規定流程參加培訓并通過薪稅師階段考試的,將可獲得中國商業聯合會(國資委直管協會)頒發的相應等級薪稅師證書。并可獲得ATHE英國培訓與高等教育認證(英國國籍貿易部會員單位、Ofqual英國資格與考試監督管理辦公室批準的專業教育認證機構)頒發的相應等級CCPA(Skills for payments and tax agents),簡稱PAT-ATHE,譯為薪稅師國際證書。

國際財稅階段:按照規定流程參加培訓并通過國際財稅階段考試的,將可獲得IFA英國財務會計師公會頒發的相應等級CCPA(Skills for payments and tax agents),譯為薪稅師國際證書(非IFA會籍資格證書)。

注:2022年7月,國際薪稅師將薪稅師階段和國際財稅階段合并,由ATHE英國培訓與高等教育認證及IFA英國財務會計師公會頒證。

國際薪稅師培訓體系主要分為四大板塊:

薪酬管理(Compensation Management)

薪酬相關中國財稅法專業知識(Professional Knowledge of China's Fiscal and Tax Law Related to Compensation and Benefits)

薪酬相關國際財稅專業知識(International Finance and Taxation Expertise Related to Compensation and Benefits)

薪稅方案設計與實施實踐(Payroll Tax SchemeDesign and implementation Practice)

根據取證難度的遞增,國際薪稅師依次劃分為初級、中級、高級三個等級。

1、國際薪稅師一級(高級)適用對象:企業高級管理人員,人力資源總監、薪酬福利總監、財務總監、稅務總監,人力資源服務機構高級管理人員,稅務師事務所、會計師事務所合伙人等。

2、國際薪稅師二級(中級)適用對象:人力資源經理、薪酬福利經理、財務經理、稅務經理、人力資源服務機構及稅務師事務所項目經理等。

3、國際薪稅師三級(初級)適用對象:人力資源專員、薪酬福利專員、財務專員、稅務專員、人力資源服務機構及稅務師事務所專員、院校相關專業學生等。

2018年7月,薪稅師項目由中國商業聯合會及ATHE英國培訓與高等教育認證分別正式立項。

2019年3月,中國商業聯合會會同上海財才網信息科技有限公司向人力資源和社會保障部申報了“薪稅師”新職業(工種)。

2019年10月,IFA英國財務會計師公會發文認可了薪稅師項目。

2020年2月,人力資源和社會保障部等三部委明確在“企業人力資源管理師”(4-07-03-04)下增設“薪稅師”工種。

2020年12月,經國務院職業教育工作部際聯席會議審議,并經《關于受權發布參與1+X證書制度試點的第四批職業教育培訓評價組織及職業技能等級證書名單的通知》(教職所[2020]257號)批準,薪稅師發起單位及標準主要起草單位上海財才網信息科技有限公司及薪酬管理職業技能等級證書被納入第四批職業教育培訓評價組織及職業技能等級證書名單。

2022年7月,《國際薪稅師教育培訓與考評標準2022年2.0版》通過ATHE英國培訓與高等教育認證、IFA英國財務會計公會審定。同月,中國商業聯合會、北京人力資源服務行業協會、上海人才服務行業協會、廣州人力資源服務行業協會、深圳市人力資源服務行業協會發布《關于推進薪稅服務人才培養促進商務服務業高效發展的通知》(中商聯培[2022]9號)明確了“薪稅服務專業范疇人才”包含的持證人員。

2022年8月,上海市市場監督管理局發布《上海市市場監督管理局關于下達2022年度第三批上海市地方標準修訂項目計劃的通知》,由上海市人力資源和社會保障局提出,上海市人力資源服務標準化技術委員會歸口,主要起草單位為上海財才網信息科技有限公司、上海人才服務行業協會的《薪稅服務外包規范》納入上海市2022年度地方標準修訂項目計劃。

國際薪稅師頒證機構為:

1、ATHE英國培訓與高等教育認證

ATHE系英國資格與考試監督管理辦公室Ofqual批準的專業教育認證機構,在全球55個國家擁有個280多家學習中心。是全球知名的專業認證機構。

2、IFA英國財務會計師公會

IFA成立于1916年,系國際公認的專業會計會員機構。是全球會計準則制定者和監管機構國際會計師聯合會(IFAC)的正式成員。

3、中國商業聯合會

中國商業聯合會簡稱“中國商聯”,系“薪稅師”國家新職業(工種)發起單位和標準制定單位之一,非營利性社會組織,中國商務服務業全國性主要組織。

國際薪稅師證書的作用體現在:

1、為我國100多萬家外資企業、10億多社會保險繳費人、7.7億就業人口提供稅費服務需要國際薪稅師。

2021年度我國社會保險繳納人數已達10億人,我國個人所得稅達13993億元,同比增長21%。2021年度外資企業超過100萬家,我國就業人口達到7.7億人。創新型企業需要國際薪稅師來降本增效(降低成本增加人效)。人工投入主要是員工薪稅費投入已占發達國家創新型企業投入的70%。薪稅費服務工作是創新型企業核心工作中的核心。高收入人群、跨國收入人群需要國際薪稅師。高凈值人士需要國際薪稅師。股權大發展時代需要國際薪稅師。

2、職業生涯發展規劃需要持有國際薪稅師證書。

國際薪稅師證書是企事業單位,特別是外資企業從事薪酬管理(薪稅服務)的品牌保證,是人力資源機構從事高端薪稅服務的從業保證,是稅務師事務所、會計師事務所、律師事務所等中介機構從事高端薪稅服務的從業保證,是咨詢公司、財稅咨詢公司從事高端國際國內薪稅業務的從業保證,是金融機構、特別是私人銀行部等部門為高凈值客戶提供高端國際國內薪稅服務的從業保證。

國際薪稅師CCPA(Skills for payments and tax agents),簡稱pta-athe。是人力資本時代為組織或個體提供報酬管理及報酬相關稅費管理的專業人才。其源自于《薪稅師職業能力框架》(ATHE2016版)。

1、國家正式將國際薪稅師扶“上位”

早在2020年2月份的時候,咱們國家的人力資源和社會保障部、國家市場監督管理總局、國家統計局就已經發布了新文件,表示確定在“企業人力資源管理師”職業下增設一個新工種,那就是“薪稅師”。這也就意味著,薪稅師已經開始作為一個新新崗位正式進入中國職業大舞臺!

2、國際薪稅師受到薪稅主要組織認可

國際薪稅師目前已經獲得咱們國家主要的薪稅組織的認可。比如說,中國國際人才市場、北京人力資源服務行業協會、上海人才服務行業協會、上海市注冊稅務師協會等等都表示認可國際薪稅師證書。

3、國際薪稅師的專業知識與能力要求特別高

學完國際薪稅師之后,你不僅會掌握人力資源管理基礎知識,還會掌握財稅基礎知識,當然其他的薪稅方面知識也不在話下。這也就是說,國際薪稅師的各項專業技能都非常的高,絕對算得上是一個創新型、復合型的人才!

國際薪稅師證書是企事業單位,特別是外資企業從事薪酬管理(薪稅服務)的品牌保證;

國際薪稅師證書是人力資源機構從事高端薪稅服務的從業保證;

國際薪稅師證書是稅務師事務所、會計師事務所、律師事務所等中介機構從事高端薪稅服務的從業保證;

國際薪稅師證書是咨詢公司、財稅咨詢公司從事高端國際國內薪稅業務的從業保證;

國際薪稅師證書是金融機構、特別是私人銀行部等部門為高凈值客戶提供高端國際國內薪稅服務的從業保證。

國際薪稅師一級(高級):適合企業高級管理人員,人力資源總監、薪酬福利總監、財務總監、稅務總監,人力資源服務機構高級管理人員,(稅務師、會計師、律師)事務所合伙人等。

國際薪稅師二級(中級):適合人力資源經理、薪酬福利經理、財務經理、稅務經理、人力資源服務機構及(稅務師、會計師、律師)事務所項目經理等。

國際薪稅師三級(初級):適合人力資源專員、薪酬福利專員、財務專員、稅務專員、人力資源服務機構及(稅務師、會計師、律師)事務所專員、院校相關專業學生等。

國際薪稅師CCPA(SKILLS FOR PAYMENTS AND TAX AGENTS),英文簡稱PTA-ATHE,又稱薪稅師國際證書。是人力資本時代為組織或個體提供報酬管理、個人報酬與財富相關稅費管理的專業人才。國際薪稅師項目設立于2018年,目前已有50000+名學員。根據市場預測,“十四五”期間我國的國際薪稅師人才缺口約為68萬人。

1、根據組織戰略及人力資源戰略制定薪酬福利戰略;

2、薪酬福利制度的制定與實施;

3、根據組織戰略設計績效制度并實施績效管理;

4、跨國企業及所在國企業薪酬相關稅收優惠政策應用;

5、跨國企業及所在國企業薪酬相關稅費制度執行、合規審查及風險防范;

6、高收入人群稅收優惠政策應用;

7、外籍人士稅費制度執行、合規審查及風險防范;

8、個人所得稅匯算清繳代理;

9、個人財富相關涉稅服務。

2018年7月,薪稅師項目由中國商業聯合會及ATHE英國培訓與高等教育認證分別正式立項。

2019年3月,中國商業聯合會會同上海財才網信息科技有限公司向人力資源和社會保障部申報了“薪稅師”新職業(工種)。

2019年10月,IFA英國財務會計師公會發文認可了薪稅師項目。

2020年2月,人力資源和社會保障部等三部委明確在“企業人力資源管理師”(4-07-03-04)下增設“薪稅師”工種。

2020年12月,經國務院職業教育工作部際聯席會議審議,并經《關于受權發布參與1+X證書制度試點的第四批職業教育培訓評價組織及職業技能等級證書名單的通知》(教職所[2020]257號)批準,薪稅師發起單位及標準主要起草單位上海財才網信息科技有限公司及薪酬管理職業技能等級證書被納入第四批職業教育培訓評價組織及職業技能等級證書名單。

2022年7月,《國際薪稅師教育培訓與考評標準2022年2.0版》通過ATHE英國培訓與高等教育認證、IFA英國財務會計公會審定。同月,中國商業聯合會、北京人力資源服務行業協會、上海人才服務行業協會、廣州人力資源服務行業協會、深圳市人力資源服務行業協會發布《關于推進薪稅服務人才培養促進商務服務業高效發展的通知》(中商聯培[2022]9號)明確了“薪稅服務專業范疇人才”包含的持證人員。

2022年8月,上海市市場監督管理局發布《上海市市場監督管理局關于下達2022年度第三批上海市地方標準修訂項目計劃的通知》,由上海市人力資源和社會保障局提出,上海市人力資源服務標準化技術委員會歸口,主要起草單位為上海財才網信息科技有限公司、上海人才服務行業協會的《薪稅服務外包規范》納入上海市2022年度地方標準修訂項目計劃。

國際薪稅師本身優勢比較大,一考雙證,獲得兩大國際專業機構的認證,拿證后除了可以申請進入人才庫外。最重要的是,可以作為以后初入職場的敲門磚以及升職加薪的利器。

1、兩大國際專業機構認證

國際薪稅師擁有兩大國際專業機構的認證,一個是ATHE英國培訓與高等教育的認證,另一個則是IFA英國財務會計師公會的認證。

2、申請進入全國薪酬管理暨薪稅師人才庫

凡符合申請條件的國際薪稅師各級別持證人員可申請加入當地省市或全國薪酬管理暨薪稅師人才庫。其他尚未建立省市級薪酬管理暨薪稅師人才庫的學員,可申請加入全國薪酬管理暨薪稅師人才庫。

3、薪稅行業的敲門磚

自薪稅師升級后,國際薪稅師就成了薪稅從業人員的必備證書。如果你想要從事薪稅行業,尤其是零基礎開始的同學,就需要通過考證來贏得“入場券”。

國際薪稅師的就業范圍廣,工作選擇多。薪稅相關行業可選擇的工作類型其實很多,包括金融界、人力資源機構、外企HR、律師事務所、稅務師事務所等。國際薪稅師持證人士可為境內外跨國企業、國際人才、高收入人士等提供報酬及報酬相關得稅費管理服務。

國際薪稅師CCPA(SKILLS FOR PAYMENTS AND TAX AGENTS),又稱薪稅師國際證書,英文簡稱為PTA-ATHE。是人力資本時代為組織或個體提供報酬管理、個人報酬與財富相關稅費管理的專業人才。

1、根據組織戰略及人力資源戰略制定薪酬福利戰略

2、薪酬福利制度的制定與實施

3、根據組織戰略設計績效制度并實施績效管理

4、跨國企業及所在國企業薪酬相關稅收優惠政策應用

5、跨國企業及所在國企業薪酬相關稅費制度執行、合規審查及風險防范

6、高收入人群稅收優惠政策應用

7、外籍人士稅費制度執行、合規審查及風險防范

8、個人所得稅匯算清繳代理

9、個人財富相關涉稅服務

根據取證難度的遞增,國際薪稅師依次劃分為初級、中級、高級三個等級。

國際薪稅師一級(高級)適用對象:企業高級管理人員,人力資源總監、薪酬福利總監、財務總監、稅務總監,人力資源服務機構高級管理人員,稅務師事務所、會計師事務所合伙人等。

國際薪稅師二級(中級)適用對象:人力資源經理、薪酬福利經理、財務經理、稅務經理、人力資源服務機構及稅務師事務所項目經理等。

國際薪稅師三級(初級)適用對象:人力資源專員、薪酬福利專員、財務專員、稅務專員、人力資源服務機構及稅務師事務所專員、院校相關專業學生等。

1、薪稅師是根據全國人力資源服務標準技術委員會、全國社會信用標準化技術委員會商業信用分技術委員會頒布的相關標準制定。并且,早在2020年2月,人社部就已經發文將薪稅師設立為新職業(工種)。

2、薪稅師擁有兩大國際專業機構的認證,一個是ATHE英國培訓與高等教育的認證,另一個則是IFA英國財務會計師公會的認證。

3、在地方上,薪稅師很受重視。截止到目前,我們國家已經有七個地方建成薪稅師人才庫,還建成了全國薪稅師人才庫。

4、優秀的薪稅師可以幫助企業員工提前計算好可以稅前扣除的費用,幫助他們減少一定的稅負,還可以幫助企業做薪酬規劃設計,幫助企業節省大量人力和稅務成本,這正是個人能力的體現。

國際薪稅師高級綜合階段考試內容一共涉及16個章節,包括6個部分,分別是薪酬管理、薪酬相關中國財稅法專業知識、薪酬相關國際財稅專業知識、薪稅方案設計與實施實踐、實務拓展(預計2023年5月上線)。

國際薪稅師高級綜合階段考試內容包括以下五個部分:

第一部分薪酬管理

Part 1 Compensation Management

第1章:薪酬與福利戰略

Chapter 1:Compensation and benefits strategy

第2章:薪酬管理體系設計與實施

Chapter 2:Design and Implementation of Compensation Management System

第3章:國際薪酬與福利

Chapter 3:International Compensation and Benefits

第4章:整體薪酬和福利

Chapter 4:Overall Compensation and Benefits

第二部分薪酬相關中國財稅法專業知識

Part 2 Professional Knowledge of China's Fiscal and Tax Law Related to Compensation and Benefits

第5章:薪酬相關涉稅專業知識(中國)

Chapter 5:Professional Knowledgeof Taxation Related to Compensation(China)

第6章:薪酬相關涉費專業知識(中國)

Chapter 6:Professional Knowledgeof Social Insurance Premiums Related to Compensation(China)

第7章:薪酬相關勞動法專業知識(中國)

Chapter 7:Professional Knowledge of Labor Law Related to Compensation(China)

第三部分薪酬相關國際財稅專業知識

Part 3 International Finance and Taxation Expertise Related to Compensation and Benefits

第8章:薪酬相關國際會計準則

Chapter 8:Compensation RelatedInternational Accounting Standard

第9章:薪酬相關管理會計應用指引

Chapter 9:Application Guidelines of Compensation Related to Management Accounting

第10章:國際稅收

Chapter 10:International Taxation

第11章:國別稅制簡介

Chapter 11:Introduction to National Tax Systems

第四部分薪稅方案設計與實施實踐

Part 4 Payroll Tax SchemeDesign and implementation Practice

第12章:薪稅方案設計與實施實踐(中國企業)

Chapter 12:Payroll Tax Scheme Design and Implementation Practice(Chinese Enterprises)

第13章:薪稅方案設計與實施實踐(跨國企業)

Chapter 13:Payroll Tax Scheme Design and Implementation Practice(International Enterprises)

第五部分實務拓展(預計2023年5月上線)

Part 5 Practice expansion

第14章:CRS及“金稅四期”背景下的高收入人群稅收征管

Chapter 14:Tax Collection and Administration for those within High-income Brackets under CRS and the Golden Tax System Phase IV

第15章:股權涉稅實務

Chapter 15:Tax Practice on Equity

第16章:個人財富管理(不含股權)涉稅實務

Chapter 16:Tax Practice on Personal Wealth Management(excluding Equity)

國際薪稅師高級考核標準:考試滿分為100分,合格為60分。其中:單項選擇題30題,多項選擇題30題,每題1分,共計60分(錯選、多選、漏選均不得分);主觀題3題(包含簡答題、計算題、案例分析題等題型),小計40分。

國際薪稅師高級考核形式:筆試(閉卷機考);考試總時長150分鐘;共一科,綜合階段考核[涵蓋ATHE階段及IFA(國際財稅)階段]。

國際薪稅師中級綜合階段考試內容一共涉及9個章節,包括4個部分,分別是薪酬管理、薪酬相關中國財稅法專業知識、薪酬相關國際財稅專業知識、實務拓展(預計2023年5月上線)。具體內容如下:

國際薪稅師中級綜合階段考試內容如下:

ATHE階段部分課程內容:

第一部分薪酬管理

Part 1 Compensation Management

第1章:薪酬與福利戰略

Chapter 1:Compensation and benefits strategy

第2章:薪酬管理體系設計與實施

Chapter 2:Design and Implementation of Compensation Management System

第二部分薪酬相關中國財稅法專業知識

Part 2 Professional Knowledge of China's Fiscal and Tax Law Related to Compensation and Benefits

第3章:薪酬相關涉稅專業知識(中國)

Chapter 3:Professional Knowledgeof Taxation Related to Compensation(China)

第4章:薪酬相關涉費專業知識(中國)

Chapter 4:Professional Knowledgeof Social Insurance Premiums Related to Compensation(China)

第5章:薪酬相關勞動法專業知識(中國)

Chapter 5:Professional Knowledge of Labor Law Related to Compensation(China)

IFA(國際財稅)階段部分課程內容:

第三部分薪酬相關國際財稅專業知識

Part 3 International Finance and Taxation Expertise Related to Compensation and Benefits

第6章:薪酬相關國際會計準則

Chapter 6:Compensation RelatedInternational Accounting Standard

第7章:國際稅收

Chapter 7:International Taxation

實務拓展部分課程內容:

第四部分實務拓展(預計2023年5月上線)

Part 4 Practice expansion

第8章:CRS及“金稅四期”背景下的高收入人群稅收征管

Chapter 8:Tax Collection and Administration for those within High-income Brackets under CRS and the Golden Tax System Phase IV

第9章:股權涉稅實務基礎知識

Chapter 9:Basic knowledge of Tax Practice on Equity

國際薪稅師中級考核標準:均為滿分100分,合格為60分。其中:單項選擇題50題,多項選擇題50題,共計100題。每題1分(錯選、多選、漏選均不得分)。

國際薪稅師中級考核形式有兩個,分別是:

1、考核形式一:綜合階段

筆試(閉卷機考);考試總時長120分鐘;

共一科,綜合階段考核[涵蓋ATHE階段及IFA(國際財稅)階段]。

2、考核形式二:分階段考核

第一階段:ATHE階段:

筆試(閉卷機考);考試總時長120分鐘;

共一科,ATHE階段考核(理論知識+操作實務)。

第二階段:加持IFA(國際財稅)階段

筆試(閉卷機考);考試總時長120分鐘;

共一科,IFA(國際財稅)階段考核(理論知識+操作實務)。

國際薪稅師分為三級(初級)、二級(中級)、一級(高級)共三個級別的考試,其中:

初級國際薪稅師:適合人力資源專員、薪酬福利專員、財務專員、稅務專員、人力資源服務機構及(稅務師、會計師、律師)事務所專員、院校相關專業學生等;

中級國際薪稅師:面向薪稅服務工作的中堅骨干人員,適合人力資源或財務領域從事薪酬管理工作崗位的中層專業管理人員或具有初級薪稅師水平并有志于向中層專業管理人員發展的人員。

高級國際薪稅師:適合從事人力資源管理的中高管、首席財務官和董監高層面人群或具有中級薪稅師水平并有志于向高層戰略規劃人員發展的人員。

各級國際薪稅師的報考條件如下:

三級(初級)國際薪稅師:財經類院校學生及薪稅服務專員等。

二級(中級)國際薪稅師要求以下條件擇一滿足即可:

取得ATHE國際薪稅師能力水平評價證書三級(初級)、IFA國際薪稅師能力水平評價證書三級(初級)、中國商業聯合會薪稅師能力水平評價證書三級(初級)、薪酬管理職業技能(初級)證書、薪稅師職業技能(四級/三級)證書、企業人力資源管理師職業資格(四級/三級)證書、企業人力資源管理師職業技能(四級/三級)證書、初級會計師職稱證書、初級經濟師職稱等證書之一,且從事薪酬管理(含薪稅服務)相關工作滿2年;或系企事業單位相關崗位經理及以上職位,擁有本科及以上學歷且從事薪酬管理(含薪稅服務)相關工作滿1年或擁有專科學歷且從事薪酬管理(含薪稅服務)相關工作滿3年。

一級(高級)國際薪稅師要求以下條件擇一滿足即可:

取得ATHE國際薪稅師能力水平評價證書二級(中級)、IFA國際薪稅師能力水平評價證書二級(中級)、中國商業聯合會薪稅師能力水平評價證書二級(中級)、薪酬管理職業技能(中級)證書、薪稅師職業技能(二級)證書、企業人力資源管理師職業資格(二級)證書、企業人力資源管理師職業技能(二級)證書、中級會計師職稱證書、中級經濟師職稱等證書之一,且從事薪酬管理(含薪稅服務)相關工作滿3年;或系企事業單位相關崗位總監及以上職位,擁有本科及以上學歷且從事薪酬管理(含薪稅服務)相關工作滿5年或擁有專科學歷且從事薪酬管理(含薪稅服務)相關工作滿7年。

國際薪稅師僅考一科內容,分為薪酬管理、薪酬相關中國財稅法專業知識、薪酬相關國際財稅專業知識、薪稅方案設計與實施實踐和實務拓展(預計2023年5月上線)幾大板塊。

國際薪稅師具體課程內容如下:

國際薪稅師一級(高級)綜合階段

第一部分薪酬管理

Part 1 Compensation Management

第1章:薪酬與福利戰略

Chapter 1:Compensation and benefits strategy

第2章:薪酬管理體系設計與實施

Chapter 2:Design and Implementation of Compensation Management System

第3章:國際薪酬與福利

Chapter 3:International Compensation and Benefits

第4章:整體薪酬和福利

Chapter 4:Overall Compensation and Benefits

第二部分薪酬相關中國財稅法專業知識

Part 2 Professional Knowledge of China's Fiscal and Tax Law Related to Compensation and Benefits

第5章:薪酬相關涉稅專業知識(中國)

Chapter 5:Professional Knowledgeof Taxation Related to Compensation(China)

第6章:薪酬相關涉費專業知識(中國)

Chapter 6:Professional Knowledgeof Social Insurance Premiums Related to Compensation(China)

第7章:薪酬相關勞動法專業知識(中國)

Chapter 7:Professional Knowledge of Labor Law Related to Compensation(China)

第三部分薪酬相關國際財稅專業知識

Part 3 International Finance and Taxation Expertise Related to Compensation and Benefits

第8章:薪酬相關國際會計準則

Chapter 8:Compensation RelatedInternational Accounting Standard

第9章:薪酬相關管理會計應用指引

Chapter 9:Application Guidelines of Compensation Related to Management Accounting

第10章:國際稅收

Chapter 10:International Taxation

第11章:國別稅制簡介

Chapter 11:Introduction to National Tax Systems

第四部分薪稅方案設計與實施實踐

Part 4 Payroll Tax SchemeDesign and implementation Practice

第12章:薪稅方案設計與實施實踐(中國企業)

Chapter 12:Payroll Tax Scheme Design and Implementation Practice(Chinese Enterprises)

第13章:薪稅方案設計與實施實踐(跨國企業)

Chapter 13:Payroll Tax Scheme Design and Implementation Practice(International Enterprises)

第五部分實務拓展(預計2023年5月上線)

Part 5 Practice expansion

第14章:CRS及“金稅四期”背景下的高收入人群稅收征管

Chapter 14:Tax Collection and Administration for those within High-income Brackets under CRS and the Golden Tax System Phase IV

第15章:股權涉稅實務

Chapter 15:Tax Practice on Equity

第16章:個人財富管理(不含股權)涉稅實務

Chapter 16:Tax Practice on Personal Wealth Management(excluding Equity)

國際薪稅師二級(中級)綜合階段

ATHE階段部分課程內容:

第一部分薪酬管理

Part 1 Compensation Management

第1章:薪酬與福利戰略

Chapter 1:Compensation and benefits strategy

第2章:薪酬管理體系設計與實施

Chapter 2:Design and Implementation of Compensation Management System

第二部分薪酬相關中國財稅法專業知識

Part 2 Professional Knowledge of China's Fiscal and Tax Law Related to Compensation and Benefits

第3章:薪酬相關涉稅專業知識(中國)

Chapter 3:Professional Knowledgeof Taxation Related to Compensation(China)

第4章:薪酬相關涉費專業知識(中國)

Chapter 4:Professional Knowledgeof Social Insurance Premiums Related to Compensation(China)

第5章:薪酬相關勞動法專業知識(中國)

Chapter 5:Professional Knowledge of Labor Law Related to Compensation(China)

IFA(國際財稅)階段部分課程內容:

第三部分薪酬相關國際財稅專業知識

Part 3 International Finance and Taxation Expertise Related to Compensation and Benefits

第6章:薪酬相關國際會計準則

Chapter 6:Compensation RelatedInternational Accounting Standard

第7章:國際稅收

Chapter 7:International Taxation

實務拓展部分課程內容:

第四部分實務拓展(預計2023年5月上線)

Part 4 Practice expansion

第8章:CRS及“金稅四期”背景下的高收入人群稅收征管

Chapter 8:Tax Collection and Administration for those within High-income Brackets under CRS and the Golden Tax System Phase IV

第9章:股權涉稅實務基礎知識

Chapter 9:Basic knowledge of Tax Practice on Equity

國際薪稅師三級(初級)綜合階段

第一部分薪酬管理

Part 1 Compensation Management

第1章:薪酬與福利戰略

Chapter 1:Compensation and benefits strategy

第2章:薪酬管理體系設計與實施

Chapter 2:Design and Implementation of Compensation Management System

第二部分薪酬相關中國財稅法專業知識

Part 2 Professional Knowledge of China's Fiscal and Tax Law Related to Compensation and Benefits

第3章:薪酬相關涉稅專業知識(中國)

Chapter 3:Professional Knowledgeof Taxation Related to Compensation(China)

第4章:薪酬相關涉費專業知識(中國)

Chapter 4:Professional Knowledgeof Social Insurance Premiums Related to Compensation(China)

第5章:薪酬相關勞動法專業知識(中國)

Chapter 5:Professional Knowledge of Labor Law Related to Compensation(China)

第三部分薪酬相關國際財稅專業知識

Part 3 International Finance and Taxation Expertise Related to Compensation and Benefits

第6章:國際稅收

Chapter 6:International Taxation

考核形式一:綜合階段

筆試(閉卷機考);一級的考試總時長150分鐘(三級的考試總時長120分鐘);共1科,綜合階段考核[涵蓋ATHE階段及IFA(國際財稅)階段]。

考核形式二:分階段考核

第一階段:ATHE階段:

筆試(閉卷機考);考試總時長120分鐘;共1科,ATHE階段考核(理論知識+操作實務)。

第二階段:加持IFA(國際財稅)階段

筆試(閉卷機考);考試總時長120分鐘;共1科,IFA(國際財稅)階段考核(理論知識+操作實務)。

2023年高級國際薪稅師只考一門《專業知識和操作實務綜合》。內容分為四個部分:薪酬管理、薪酬相關中國財稅法專業知識、薪酬相關國際財稅專業知識和薪稅方案設計與實施實踐。具體內容如下:

國際薪稅師一級(高級)綜合階段

第一部分薪酬管理

Part 1 Compensation Management

第1章:薪酬與福利戰略

Chapter 1:Compensation and benefits strategy

第2章:薪酬管理體系設計與實施

Chapter 2:Design and Implementation of Compensation Management System

第3章:國際薪酬與福利

Chapter 3:International Compensation and Benefits

第4章:整體薪酬和福利

Chapter 4:Overall Compensation and Benefits

第二部分薪酬相關中國財稅法專業知識

Part 2 Professional Knowledge of China's Fiscal and Tax Law Related to Compensation and Benefits

第5章:薪酬相關涉稅專業知識(中國)

Chapter 5:Professional Knowledgeof Taxation Related to Compensation(China)

第6章:薪酬相關涉費專業知識(中國)

Chapter 6:Professional Knowledgeof Social Insurance Premiums Related to Compensation(China)

第7章:薪酬相關勞動法專業知識(中國)

Chapter 7:Professional Knowledge of Labor Law Related to Compensation(China)

第三部分薪酬相關國際財稅專業知識

Part 3 International Finance and Taxation Expertise Related to Compensation and Benefits

第8章:薪酬相關國際會計準則

Chapter 8:Compensation RelatedInternational Accounting Standard

第9章:薪酬相關管理會計應用指引

Chapter 9:Application Guidelines of Compensation Related to Management Accounting

第10章:國際稅收

Chapter 10:International Taxation

第11章:國別稅制簡介

Chapter 11:Introduction to National Tax Systems

第四部分薪稅方案設計與實施實踐

Part 4 Payroll Tax SchemeDesign and implementation Practice

第12章:薪稅方案設計與實施實踐(中國企業)

Chapter 12:Payroll Tax Scheme Design and Implementation Practice(Chinese Enterprises)

第13章:薪稅方案設計與實施實踐(跨國企業)

Chapter 13:Payroll Tax Scheme Design and Implementation Practice(International Enterprises)

第五部分實務拓展(預計2023年5月上線)

Part 5 Practice expansion

第14章:CRS及“金稅四期”背景下的高收入人群稅收征管

Chapter 14:Tax Collection and Administration for those within High-income Brackets under CRS and the Golden Tax System Phase IV

第15章:股權涉稅實務

Chapter 15:Tax Practice on Equity

第16章:個人財富管理(不含股權)涉稅實務

Chapter 16:Tax Practice on Personal Wealth Management(excluding Equity)

高級國際薪稅師的考核形式為:在中國大陸為閉卷機考;考試總時長150分鐘;考試為綜合階段考核[涵蓋ATHE階段及IFA(國際財稅)階段]。

高級國際薪稅師考試的滿分為100分,合格為60分。其中:單項選擇題30題,多項選擇題30題,每題1分,共計60分(錯選、多選、漏選均不得分);主觀題3題(包含簡答題、計算題、案例分析題等題型),小計40分。

1、以考試大綱為導向

沖刺階段,建議大家以考試大綱為導向,研究教材變化并根據其變化進行系統學習。把大綱教材吃透,特別是占比比較重的章節,現在可以著重復習。

2、系統記憶知識

國際薪稅師只考一門科目,在之前已經過完兩輪復習的基礎上,可以再把整本書的重難點知識全面掃一遍。大家可以結合思維導圖或者考點總結,根據自己的實際情況進行知識點的系統學習。

3、錯題集

國際薪稅師的備考離不開錯題,沖刺階段,集中過一遍錯題集上的題目。建議大家復盤時,可以以一類題目的形式分析出題思路、考查的知識點以及錯題原因。

建設銀行每天轉賬的限額情況:

1、ATM機轉賬:額度是5萬人民幣;

2、柜臺轉賬:用戶在銀行柜臺轉賬并沒有限制額度,但是轉賬額度超出5萬需要在當地網點提早預約;

3、網上銀行轉賬:用戶通過短消息動態口令的方法通過網上銀行轉賬,額度為5000人民幣。通過網銀盾轉賬限額為每筆5萬,單日10萬;

4、手機銀行轉賬:用戶通過短消息驗證轉賬,額度為5000人民幣。通過短消息和設備關聯驗證轉賬額度為每筆50萬,單日100萬。

建設銀行不同賬戶轉賬的區別

建設銀行每天轉賬限額也有根據銀行卡的賬戶級別不同而不同。詳情如下:

【1】Ⅰ類賬戶手機銀行:

如果是短信動態口令認證,日累計轉賬限額是5000元。

如果是短信動態口令+設備綁定認證,日累計轉賬限額是100萬元或當地分行公布的轉賬限額。

如果是通用盾認證,日累計轉賬限額是500萬元。

【2】Ⅱ類戶(正確詞:業戶)(非柜面-電子銀行)手機銀行:

不管是短信動態口令,短信動態口令+設備綁定還是通用盾認證方式,日累計轉賬限額都是1萬元。

【3】Ⅰ類賬戶網上銀行:

如果是動態口令卡、短信動態口令、文件證書+動態口令卡認證:日累計轉賬限額都是5000元。

如果是動態口令卡、短信動態口令、文件證書+動態口令卡認證:日累計轉賬限額都是5000元。

如果是用一代網銀盾認證,日累計轉賬限額10萬元。

如果是一代網銀盾+動態口令卡認證,日累計轉賬限額100萬元。

如果是用一代網銀盾+短信動態口令、二代網銀盾和通用盾認證,日累計轉賬限額500萬元。

【4】Ⅱ類賬戶網上銀行:

如果是動態口令卡、短信動態口令和文件證書+動態口令卡認證,日累計轉賬限額是5000元。

如果是用一代網銀盾、一代網銀盾+動態口令卡、一代網銀盾+短信動態口令、二代網銀盾和通用盾認證,日累計轉賬限額1萬元。

中國建設銀行如何提高轉賬額度?

1、如果個人的建設銀行卡是歸屬于二類卡賬戶的,那么可以前去建設銀行服務網點將銀行卡升級為一類卡,就可以提升額度了

2、客戶可以持銀行卡及身份證前往建設銀行簽約手機銀行服務,一般情況下在營業網點簽約

手機銀行之后是可以提高銀行卡的轉賬限額的。

3、開通建設銀行網銀盾,變成建行網銀盾用戶,通過在網上銀行進行建設銀行轉賬。

建設銀行未簽約怎么轉賬?

建設銀行在并沒有簽訂手機銀行或網上銀行的情形下也是可以辦理轉賬業務的。

1、線下轉賬:可以直接通過銀行服務網點服務臺轉賬或是通過ATM自助終端機轉賬;

2、網上轉賬:線上轉賬主要是通過第三方支付工具來進行轉賬。可是有額度限制的,依據要求,每

筆及單日總計轉賬額度為5萬,不一樣的支付系統的轉賬額度是不共享的,即分別有5萬的轉賬額度。

目標資本結構是指更加接近最優資本結構的資本結構。目標資本結構是達到企業價值最大化時的負債價值與權益價值之比。

首先,它要求企業的融資結構應符合目標資本結構的要求,即融資對資本結構造成的影響,應保持在目標資本結構許可的范圍內。

其次,應該考慮企業控制權的。企業發行普通股籌資,擁有控制權的股東持股比例下降,此時有可能造成公司控制權旁落。因而通過普通股籌資數量受到一定的限制。

第三,融資決策要考慮企業購并后現金流出與流入的平衡。如果企業購并規模較大而且大部分資本需要融資解決,這樣收購者將支付大量的利息,而目標企業可能處于購并后的調整階段,其現金流入有可能下降,現金流出與流人就存在不平衡,這將極大影響企業的正常運營。

(一)權衡理論與目標資本結構的確定

Modigliani et al.1958年開創性地指出,在“無稅”的完美世界中,公司資本結構與企業價值無關。五年后即1963年,他們放寬“無稅”假設,考慮所得稅并證明在有公司所得稅的條件下,由于債務利息在稅前抵扣,因此債務融資能夠為公司帶來稅收節省收益而增加公司價值,有負債公司價值等于無負債公司價值與節稅收益現值之和。這意味著公司應該完全放棄權益融資或公司存在一個無窮大的債務權益比率。正如Solomon(1963)所說,“稅收修正模型”意味著公司應該99.9%使用債務融資。然而,這與公司的實際融資行為存在較大背離。Baxter指出,企業破產成本也許可以解釋這種背離現象,為目標資本結構提供理論基礎。基于這種思路,Kraus et al.正式將破產成本引入資本結構決策模型并提出了權衡理論。權衡理論認為,公司在債務融資的收益與成本之間進行權衡進而確定一個最優的債務權益比。其中,債務融資的收益為債務利息的稅盾和管理者-股東之間的權益代理成本,而債務融資的成本為債務融資的財務危機成本以及股東-債權人之間的債務代理成本。債務融資的邊際收益隨著債務的增加而遞減,而債務融資的邊際成本隨著債務的增加而遞增,當債務融資的邊際收益等于其邊際成本時,公司價值達到最大,由此決定一個目標資本結構。

(二)權衡理論對目標資本結構影響因素的預測

權衡理論的觀點認為,目標資本結構或最優資本結構是公司在債務融資的收益與成本之間進行權衡而確定的。債務融資收益主要包括節稅收益和降低權益代理成本;而債務融資的成本主要包括財務危機成本和債務代理成本。目標資本結構隨著債務融資收益的增加而增加,而隨著債務融資成本的增加而降低。

從理論上看,權衡理論主要通過公司特征因素與債務融資收益或成本之間的理論關系來預測這些因素對目標資本結構的影響。影響目標資本結構的公司特征因素可以歸納為兩大類:一是與債務融資收益相關的因素,二是與債務融資成本相關的因素。

首先,與債務融資收益相關的公司特征因素主要包括企業所得稅稅率、贏利能力、折舊等非債務稅盾以及成長性等。Modigliani et al.認為,由于債務利息可以抵扣稅收,因此,公司所得稅稅率越高,債務節稅收益越大,公司可以通過提高債務水平增加公司價值。在其他因素不變的情況下,所得稅稅率與目標資本結構之間為正相關關系。Fama et al.[6]指出,贏利能力較強的公司其盈余水平較高,稅收抵扣空間較大,公司通過提高債務水平可以增加抵稅收益,進而增加公司價值。因此,贏利能力與目標資本結構之間存在正相關關系。而DeAngelo et al.則認為,與利息一樣,折舊等非債務稅盾也具有節稅功能,因此,非債務稅盾與債務稅盾存在替代關系,即非債務稅盾與目標資本結構負相關。至于公司成長性與目標資本結構的關系,Titman et al.指出,成長性較高的公司,管理者利益與股東利益趨向一致。相反,成長性較低的公司,管理者與股東之間的利益沖突較為嚴重,而債務可以抑制管理者與股東之間的代理問題,成長性較低的公司將使用較高的債務水平以抑制權益代理成本。因此,公司成長性與目標資本結構負相關。

其次,影響債務融資成本的公司特征因素主要包括公司規模、資產有形性和盈余波動性等。Rajan et al.認為,規模較大的公司其多元化的程度較高,破產清算的概率或破產成本相對較低。因此,公司規模與目標資本結構之間存在正相關關系。相反,盈余(或資產)波動性較高的公司其破產清算的概率較高,公司使用較低的債務以避免財務危機成本。因此,盈余波動性與目標資本結構負相關。Booth et al.指出,固定資產等有形資產可以作為抵押品,有形資產可以降低債權人風險和增加破產情況下資產清算價值,進而降低預期破產成本。因此,有形資產的價值越高,公司越有能力發行抵押債務。資產有形性與目標資本結構之間存在正相關關系。

權衡理論對目標資本結構影響因素的理論預測在資本結構理論研究中具有重要價值,從某種意義上看,它為資本結構的實證檢驗提供了理論基礎,也為權衡理論區別于其他主流資本結構理論提供了檢驗標準。

目標資本結構的計算公式為:Td=[V×(D/V)×(1-Tc)]+[V×(E/V)]。其中,Td表示目標總資本;V表示企業的市場價值;D/V表示企業的負債比例;Tc表示企業的所得稅率;E/V表示企業的股本比例。

通過這個公式,我們可以得到企業目標資本結構中,負債和股本所占比例的權重。其中,Td減去股本部分,便是債務所占比例的權重。

企業在計算目標資本結構時,應該考慮到自己的商業情況、行業趨勢和現有的財務狀況。例如,處于高風險行業的企業可能會趨向于高負債、低股本的資本結構,以便合理分擔風險和獲得更高的利潤。而處于傳統產業,且穩定發展的企業可能會更傾向于低負債、高股本的資本結構,以保持穩健的財務狀況和獲得更多的信任度。

目標資本結構可以采用比較資本成本法、EBIT-EPS分析法、綜合分析法來確定。

1、比較資本成本法

由于受多種因素的制約,企業不可能只使用單一的籌資方式,往往需要通過多種方式籌集資金。為進行籌資決策,就要計算確定企業全部資金的總成本——加權平均資本成本。加權平均資本成本一般是以各種資本占全部資本的比重為權數,對個別資本成本進行加權平均確定的。在對各種籌集方案進行比較時,以加權平均資本成本最低的方案為最佳方案。

2、EBIT-EPS分析法

EBIT-EPS分析法是利用每股收益無差別點進行的。每股收益無差別點是指每股收益不受融資方式影響的息稅前利潤水平。根據每股收益無差別點,可以分析判斷在什么息稅前利潤水平下適于采用何種資本結構。

3、綜合分析法

采用這種方法,首先確定債券的市場價值;然后確定權益資本成本;第三確定股票的市場價值;第四確定公司的總價值;第五確定加權平均資本成本。在綜合分析法下,公司的最佳資本結構應當是公司的總價值最高,同時也是加權平均資本成本最低時的資本結構。

In the world only has two facts inevitably,one is the death,two is the tax revenue.

China is one of the biggest markets in the world and is attracting more and more global investors to move into the China market.In order to run the business in a most cost efficient way,it is necessary for the foreign investors to understand all the potential relevant tax costs that would be incurred in China before making an investment decision.In addition,different type of investment activities will trigger different types of taxes.

You can learn about China's tax policies and regulations.

You can understand the impact of tax laws on foreign investment in China

You can master the enterprise in the VAT reform in expanding around the pilot to adjust in accounting

You can grasp the meaning and usage of key taxes,such as Corporate income tax.

You can familiar with trial reform of the tax planning under the new basic concepts and skills.

You can understand the pilot reform possible strategy for enterprise influence.

Foreigners

Foreign Investment Enterprises("FIEs")

Foreign Enterprises("FEs")doing business in China

Module 1 China's Taxation System

Framework of tax system in China

Classification of taxes and Type of Tax

Module 2 Analysis of Specific Taxes

Tax on income

?Corporate income tax("CIT")

-standard tax rate is 25%

-the tax rate could be reduced to 15%for qualified enterprises which are engaged in industries encouraged by the China government.

?Individual income tax("IIT")

-progressive rates range from 5%to 45%.

Tax on transactions

?Value-added tax

-The meaning and the scope

-The standard tax rate is 17%with certain necessities taxed at 13%.

?Consumption tax

-The meaning and the scope

-Tax rate

?Business tax

-The meaning and the scope

-Tax rate

Tax on specific objective

?Land appreciation tax

-The meaning and the scope

-Calculation of added value

Tax on resource

?Resources tax

-The meaning and the scope

-Tax rate

Tax on property

?Real estate tax

-The meaning and the scope

-Tax rate

Tax on behavior

?Vehicle and vessel tax

-The meaning and the scope

-Tax rate

?Motor vehicle acquisition tax

-The meaning and the scope

-Tax rate

?Stamp tax

-The meaning and the scope

-Tax rate

Tax levied by the Customs

?Customs duties

-The meaning and the scope

-Tax rate

Tax levied by finance department

?Deed tax

-The meaning and the scope

-Tax rate

想了解最新詳細課程資料,點擊網頁的在線咨詢圖標,與在線老師交流。

稅盾效應是指債務成本(利息)在稅前支付,而股利在稅后支付,因此企業如果要向債權人和股東支付相同的回報,實際需要生產更多的利潤。其中稅盾是指可以產生避免或減少企業稅負作用的工具或方法。

稅盾效應對企業會有什么影響

稅盾效應對企業的影響:稅盾的作用是有限的。企業的財務管理應著眼于提高資本回報。息稅前總收益取決于企業的總投資和資本利潤率。在資本數額一定的前提下,不管是采用任何一種的資本結構,總投資收益是固定的,也就是說息稅前總收益是固定的。

資本結構中稅盾的存在不會增加息稅前總收益。資本結構的不同只表現在既定的息稅前總收益如何在政府和債權人以及股東三者之間分配,分為企業所得稅、債權人收益和股東收益。稅盾的作用只是增加債權人和股東的收入,相應的減少政府收入(企業所得稅)。

從這個角度來看,依靠稅盾少繳稅來增加債權人收入和股東收入是非常有限的,當然這是說在不改變息稅前總收益的情況下。

要增加債權人收入和股東收入,最直接的措施應該就是提高資金的使用效率增強企業的盈利能力,擴大產品銷售,努力增加息稅前總收益,然后利用稅盾擴大債權人收入和股東收入的份額。

如果企業不注重提高資本回報率,只強調通過少繳稅增加債權人收益和股東收益,那就得不償失了。

稅盾效應的作用

稅盾效應是由于稅收這一制度因素引起的,所得稅對于企業而言是資金的單項流出,所有企業都想采用合理合法的節稅手段降低該部分支出。債務融資所產生的利息屬于稅前抵扣項目可以發揮稅盾效應,給企業帶來稅收層面上的額外收益,企業的固定資產、無形資產折舊攤銷所產生的費用可以發揮非債務稅盾效應,同樣可以在稅前扣除而起到的抵稅作用。

兩者對于降低企業稅負有積極的影響作用。非債務稅盾效應的存在一定程度上會削弱債務稅盾效應,多數學者認為非債務稅盾效應對債務稅盾效應具有替代作用,當企業擁有較大的非債務稅盾時,利用債務稅盾的積極性會降低,企業負債融資的比例將會下降。債務稅盾會通過影響企業的資本結構,資本結構影響企業的綜合治理,進而決定企業績效的高低。

債務稅盾與企業績效顯著正相關,非債務稅盾與企業績效顯著負相關,債務稅盾效應對國有企業績效的提升強于非國有企業。

稅盾是什么意思

稅盾(英文Tax Shield,法文bouclier fiscal)指保護高收入納稅人繳納的所得稅不得高于其收入的固定百分比限額。法國現行的稅盾是50%,即高收入者所交的所得稅、地皮稅、居住稅及其它社會性質的互助稅等的總和不得高于其總收入的50%。法國的稅盾在1988年社會黨執政時曾為70%。