專題

專題

在種類繁多的稅種中,財務人員接觸到最多的就是增值稅。增值稅時一個很重要的稅種,基本上每個企業都會有所涉及。那么,什么是增值稅呢?

增值稅,直觀一些的理解是,針對商品或者服務等流通的過程中產生的增值額而征收的一種稅,增值額是該項稅種征收的最直觀的依據。

增值稅的征收通常包括商品的生產,消費,流通等過程中的一個一個具體的環節,基于在流通環節中的增值額或者差價為計稅基礎所征收的一個稅種。

增值稅的征收范圍理論上應當包括各個產業領域,具體地有:制造業,采礦業,交通業,商業,建筑業,服務業等,具體包括生產環節的原材料采購,生產制造,以及流通環節的消費,零售,批發等。

增值稅本質上屬于銷售稅,因為它是在商品或者服務銷售的基礎上,基于增值而產生的一種間接稅。

增值稅追溯其源頭,是法國稅務總局局長莫里斯·洛雷于在上世紀五十年代所提出的。增值稅在其他國家,如新西蘭,加拿大,新加坡,澳大利亞等地,又被稱為商品及服務稅。

上述內容就是會計網整理的有關增值稅概念方面的定義,增值稅屬于一個很大的稅種,是需要每一個財務人員都了解的。

會計日常工作中經常會處理增值稅的實務問題,編制分錄時,常碰到的“應交稅費——應交增值稅”和“應交稅費——預交增值稅”科目,實際上存在明顯區別,來跟著會計網一起了解吧。

1、應交增值稅

應交增值稅是指一般納稅人和小規模納稅人銷售貨物或者提供加工、修理修配勞務活動本期應交納的增值稅。“應交增值稅”專欄科目主要用于預繳當月增值稅額,一般適用于兩種情況:一個月內需分次預繳的情形(以1日、3日、5日、10日或者15日為1個納稅期的,自期滿之日起5日內預繳稅款,于次月1日起15日內申報納稅并結清上月應納稅款);輔導期管理納稅人超限量購買專用發票。

2、預交增值稅

預交增值稅明細科目,適用于四類特殊業務的會計處理,即核算一般納稅人轉讓不動產、提供不動產經營租賃服務、提供建筑服務和采用預收款方式銷售自行開發的房地產項目等業務。

預交增值稅會計分錄

預繳增值稅時:

借:應交稅費——預交增值稅

貸:銀行存款

月末時:

借:應交稅費——未交增值稅

貸:應交稅費——預交增值稅

In the world only has two facts inevitably,one is the death,two is the tax revenue.

China is one of the biggest markets in the world and is attracting more and more global investors to move into the China market.In order to run the business in a most cost efficient way,it is necessary for the foreign investors to understand all the potential relevant tax costs that would be incurred in China before making an investment decision.In addition,different type of investment activities will trigger different types of taxes.

You can learn about China's tax policies and regulations.

You can understand the impact of tax laws on foreign investment in China

You can master the enterprise in the VAT reform in expanding around the pilot to adjust in accounting

You can grasp the meaning and usage of key taxes,such as Corporate income tax.

You can familiar with trial reform of the tax planning under the new basic concepts and skills.

You can understand the pilot reform possible strategy for enterprise influence.

Foreigners

Foreign Investment Enterprises("FIEs")

Foreign Enterprises("FEs")doing business in China

Module 1 China's Taxation System

Framework of tax system in China

Classification of taxes and Type of Tax

Module 2 Analysis of Specific Taxes

Tax on income

?Corporate income tax("CIT")

-standard tax rate is 25%

-the tax rate could be reduced to 15%for qualified enterprises which are engaged in industries encouraged by the China government.

?Individual income tax("IIT")

-progressive rates range from 5%to 45%.

Tax on transactions

?Value-added tax

-The meaning and the scope

-The standard tax rate is 17%with certain necessities taxed at 13%.

?Consumption tax

-The meaning and the scope

-Tax rate

?Business tax

-The meaning and the scope

-Tax rate

Tax on specific objective

?Land appreciation tax

-The meaning and the scope

-Calculation of added value

Tax on resource

?Resources tax

-The meaning and the scope

-Tax rate

Tax on property

?Real estate tax

-The meaning and the scope

-Tax rate

Tax on behavior

?Vehicle and vessel tax

-The meaning and the scope

-Tax rate

?Motor vehicle acquisition tax

-The meaning and the scope

-Tax rate

?Stamp tax

-The meaning and the scope

-Tax rate

Tax levied by the Customs

?Customs duties

-The meaning and the scope

-Tax rate

Tax levied by finance department

?Deed tax

-The meaning and the scope

-Tax rate

想了解最新詳細課程資料,點擊網頁的在線咨詢圖標,與在線老師交流。

作為一名財務會計人員,我們會接觸到很多的稅種,我們工作的重要一個環節就是“記賬報稅”。在所申報的稅種中,增值稅是特別重要、接觸最多的一個稅種。關于增值稅,不同的企業適用的稅率,計算方式,內容又有所差別。會計網就帶著大家了解下有關增值稅的兩個概念:“應交增值稅”和“未交增值稅”。

每期期末(包括月末,季末和年末),“應交稅金——應交增值稅”科目如果余額出現在貸方,則應將其從貸方轉入到“應交稅金——未交增值稅”的貸方,反映企業當期未繳納的增值稅。

如果“應交稅金——應交增值稅”科目期末的余額在借方,則應該考慮將多繳納的增值稅轉入“應交稅金——未交增值稅”的借方,反映企業當期多繳納的增值稅。具體分析如下:

應交增值稅和未交增值稅

1.應交增值稅一般指,小規模納稅人和一般納稅人銷售貨物或者提供加工、修理修配勞務等活動,產生的本期應該繳納的增值稅稅額。該項金額依據銷項稅額減去進項稅額的差額計算。

應該注意:如果一般納稅人的進項大于銷項,導致應交為負數,則在填制相關報表時,應繳稅額填0,而不是填負數。

2.未交增值稅是應交稅金的另一個明細科目,該科目用來核算企業應該繳納而未繳納的稅額。平時的核算中,該科目沒有金額,只是期末結賬時,從“應交稅金——應交增值稅”期末余額轉入。

企業在進行繳納增值稅時,是需要通過財務管理人員可以進行分析做出相關的賬務處理的,這是對于一個企業內部會計準則的嚴格要求。但是,伙伴們對于有些會計科目是不是還不太了解呢?今天我們就來一起學習一下預交增值稅和未交增值稅明細科目該怎樣使用吧。

預付增值稅和未交增值稅的明細科目的應用

“預付增值稅”的細節,占一般納稅人在房地產轉讓,房地產商提供租賃服務,建筑服務,接受預收款方自己開發的房地產項目,并根據現行增值稅系統中的其他需要增值稅提前付款。

“未交增值稅”明細會計科目,核算方法一般企業納稅人進行月度終了從“應交土地增值稅”或“預交增值稅”明細分類科目可以轉入當月應交未交、多交或預繳的增值稅額,以及員工當月交納以前期間未交的增值稅額。

未繳納的增值稅與應繳納的增值稅區別

1、范圍不同

未繳納增值稅的范圍包括:行政技術人員;購買,保管,駕駛各種機械,車輛的材料的人員;裝卸材料到達現場倉庫的人員;專職工會人員的工資;醫務人員;其他由施工管理費或營業外支出支付的人員。

應交增值稅包括:個人從事設計,裝潢,安裝,繪圖測試,測試,醫療,法律,會計,咨詢,講學,新聞,節目,廣告,技術服務,介紹服務,經紀服務,代辦服務和其他服務業收入的。

2、處理方式方法進行不同

未交增值稅應按年計算,分月或分季預繳。每個月底,在公司稅的平衡和成本到底應該轉移到借款人的科目,如“本年利潤”科目,信貸收入類科目的余額為“本年利潤”科目。

然后再進行計算“本年企業利潤”科目的本期借貸方之間發生額之差。 貸方余額是企業實現的利潤總額,即稅前會計利潤,借方余額是企業發生的全部損失。繳納的所得稅會計的主要目的增值稅應得到確認和因流入或未來經濟利益的企業流出的會計和稅務差異的影響的測量會影響到所得稅擺在首位占資產和負債。

3、不同的因素

未交增值稅的影響是一個重要因素,直接影響市場容量的大小。會計年度一方面受制于宏觀市場經濟發展狀況的影響,另一重要方面受國家收入進行分配政策、消費金融政策的影響,債務性負債。 應付增值稅直接決定消費者購買力水平。

關于如何使用預付增值稅的相關問題的解答今天就給大家分享到這里了,僅供大家在學習的過程中作為參考。

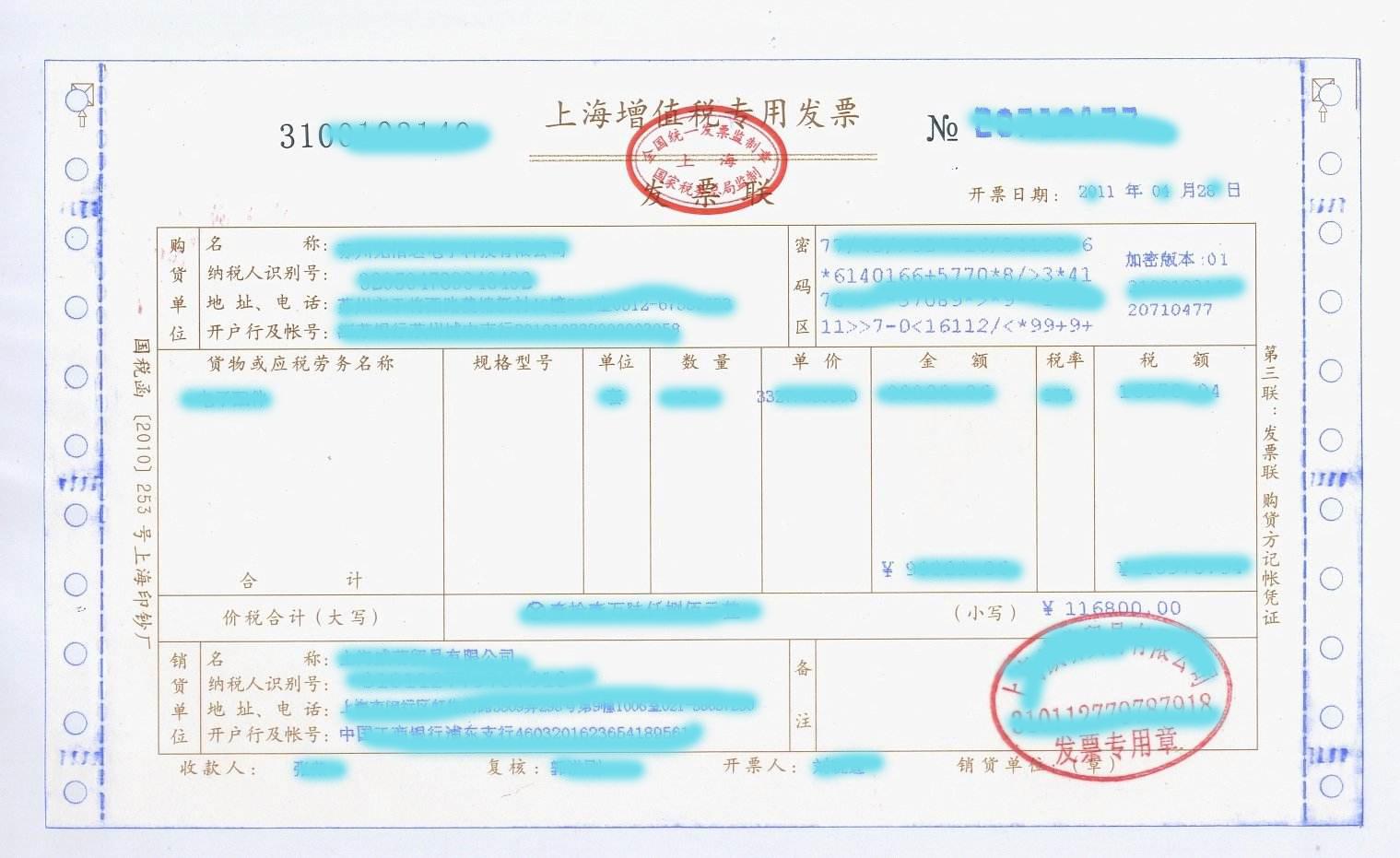

在現代化商業活動中,發票隨處可見,涉及到個人的工作生活顯得尤為重要,小小的發票里蘊藏著不小的學問,今天就帶著大家扒一扒發票的那些事兒。

增值稅專用發票、增值稅普通發票是什么?

發票是指在產品購銷、提供或接受服務以及其他經營活動中,開具和收取的收付款憑證,分為增值稅普通發票和增值稅專用發票。

自2023年12月1日起,除港澳臺以外,全國已經實現數電票試點全覆蓋,數電票是與紙質發票具有同等法律效力的全新發票,將紙質發票的票面信息全面數字化,將多個票種集成歸并為電子發票單一票種。

數電票同樣可以開具增值稅專用發票和增值稅普通發票。

增值稅專用發票和增值稅普通發票有哪些區別呢?

1、稅款抵扣情況不同

增值稅專用發票:不僅是購銷雙方收付款憑證,而且可以作為購買方(一般納稅人)扣除增值稅的憑證,因此不僅具有商事憑證的作用,還有抵扣憑證的作用。

增值稅普通發票:除稅法規定的特定項目外,都不能抵扣進項。

2、發票的聯次不同

紙質增值稅專用發票的基本聯次為三聯、六聯。

三聯:第一聯:記賬聯,是銷貨方發票聯,是銷貨方的記賬憑證,在票面上的“稅額”指的是“銷項稅額”,“金額”指的是銷售貨物的“不含稅金額價格”,發票三聯是具有復寫功能的,一次開具,三聯的內容一致。

第一聯是記賬聯(銷貨方用來記賬)

第二聯是抵扣聯(購貨方用來扣稅)

第三聯是發票聯(購貨方用來記賬)

六聯:第四、五、六聯為副聯。由納稅人自行確定。

紙質增值稅普通發票基本聯次分別為二聯、五聯、一聯的卷式票。

第一聯記賬聯(銷貨方記賬憑證)

第二聯發票聯(購貨方記賬憑證)

第三聯至第五聯由發票使用單位自行安排使用。

增值稅普通發票(卷式)為定長發票,發票基本聯次為一聯,即“發票聯”。

如果納稅人開具的是數電專票或普票,開票后則以數據電文形式XML、PDF、OFD的版式展示,交付手段更加方便,開票后自動發送至開票方和售票方的稅務數字賬戶,并自動歸集。

3、開具范圍不同

增值稅專用發票的開具范圍更小,存在不得開具增值稅專用發票的情形有:

(1)應稅銷售行為的購買方為消費者個人;

(2)發生應稅銷售行為適用于免稅規定的;

(3)商業企業一般納稅人零售的煙、酒、食品、服裝、鞋帽(不包括勞保專用部分)、化妝品等消費品不得開具專用發票。

內容來源稅務總局新媒體、12366納稅服務平臺,會計網整理發布。

增值稅發票一般指的是增值稅專用發票。增值稅專用發票就是常說的“專票”,而我們常說的普通發票也就是常說的“普票”,其實它也是增值稅發票的一種,普票的全稱是增值稅普通發票。那么專票和普票有哪些區別呢?今天就給大家詳細的介紹一下。

我們都知道的專票是可以作為抵扣的,普票是不可以作為抵扣的,那么除了這個區別外,還有那些不同呢?

增值稅專用發票和增值稅普通發票區別

(1) 發票使用人不同。

專票一般只能由一般納稅人使用,小規模納稅人需要使用專票只能由稅務機關代開。普通發票即使是未辦理稅務登記的納稅人也是可以使用的。

(2) 印制要求不同。

根據規定專票由國務院稅務主管部門指定的企業印制。

(3) 內容不同。

專票除了有普通發票所具備的內容外,還包括納稅人稅務登記號、不含增值稅金額、適用稅率、應納增值稅額等內容。

(4) 作用不同。

專票可以進行認證抵扣,而普通發票除運費、收購農副產品、廢舊物資等可作抵扣外,其他的一律不可以。

(5) 聯次不同。

專票有四個聯次和七個聯次兩種,普通發票只有三聯。

專用發票和普通發票的稅率

兩者的稅率一樣的,營改增后,兩者的稅率都是一樣的。小規模納稅人為3%,一般納稅人為6%,9%,13%。

增值稅一般納稅人可以領購專用發票和普通發票,但是稅率都是一樣的,一般納稅人與一般納稅人客戶有交易時,對方提供增值稅一般納稅人認定表,就開具專用發票,否則只能開具普通發票,增值稅專用發票可以抵扣進項稅,增值稅普通發票則不可以抵扣,但是二者的稅率是一樣的。

增值稅是我國的四大稅種之一,也是我國財政收入最重要的來源之一,增值稅的增稅范圍十分廣泛,那么增值稅的含義到底是什么?增值稅的征稅范圍廣不廣?

增值稅是什么?

增值稅是以商品(含應稅勞務)在流轉過程中產生的增值額作為計稅依據而征收的一種流轉稅。從稅收計算原則來看,增值稅是對商品生產、流通和勞務等多個環節的商品增值或增值征收的流轉稅。實行價外稅,即由消費者負擔,只有當有增值時,才需要征稅。如果沒有增值稅,就不會征稅。

增值稅的征稅范圍

增值稅的征稅范圍包括三個,包括一般范圍:增值稅的征稅范圍包括銷售(包括進口)貨物,提供加工及修理修配勞務。特殊項目:貨物期貨(包括商品期貨和貴金屬期貨);銀行銷售金銀的業務;典當業銷售死當物品業務;寄售業銷售委托人寄售物品的業務;集郵商品的生產、調撥及郵政部門以外的其他單位和個人銷售集郵商品的業務。特殊行為:視同銷售,均要征收增值稅。

增值稅的類型

根據對外購固定資產所含稅金扣除方式的不同,增值稅可以分為:

生產型增值稅是指在征收增值稅時,只能抵扣屬于非固定資產的生產資料的稅款,不允許抵扣固定資產價值中包含的稅款。收入型增值稅是指在征收增值稅時,只允許扣除固定資產折舊部分所含的稅款,未經折舊的部分不計入扣除項目的金額。這類增值稅的征稅對象大致相當于國民收入,因此被稱為收入型增值稅。消費型增值稅,消費型增值稅指在征收增值稅時,允許將固定資產價值中所含的稅款全部一次性扣除。這樣,就整個社會而言,生產資料都排除在征稅范圍之外。該類型增值稅的征稅對象僅相當于社會消費資料的價值,因此稱為消費型增值稅。

好消息!財政部、國家稅務總局兩部門正式發文通知!自2022年4月1日至2022年12月31日,增值稅小規模納稅人免征增值稅!以下為公告原文:

財政部稅務總局

關于對增值稅小規模納稅人免征增值稅的公告

財政部稅務總局公告2022年第15號

為進一步支持小微企業發展,現將有關增值稅政策公告如下:

自2022年4月1日至2022年12月31日,增值稅小規模納稅人適用3%征收率的應稅銷售收入,免征增值稅;適用3%預征率的預繳增值稅項目,暫停預繳增值稅。

《財政部稅務總局關于延續實施應對疫情部分稅費優惠政策的公告》(財政部稅務總局公告2021年第7號)第一條規定的稅收優惠政策,執行期限延長至2022年3月31日。

特此公告。

財政部

稅務總局

2022年3月24日

附:關于《國家稅務總局關于小規模納稅人免征增值稅等征管問題的公告》的解讀

一、小規模納稅人取得的適用3%征收率的銷售收入是否均可以享受免稅政策?

答:小規模納稅人取得適用3%征收率的應稅銷售收入是否適用免稅政策,應根據納稅人取得應稅銷售收入的納稅義務發生時間進行判斷,納稅人取得適用3%征收率的銷售收入,納稅義務發生時間在2022年4月1日至12月31日的,方可適用免稅政策,若納稅義務發生時間在2022年3月31日前的,則應按照此前相關政策規定執行。

二、小規模納稅人取得適用3%征收率的應稅銷售收入享受免稅政策后,應如何開具發票?

答:《中華人民共和國增值稅暫行條例》第二十一條規定,納稅人發生應稅銷售行為適用免稅規定的,不得開具增值稅專用發票。據此,本公告第一條明確,增值稅小規模納稅人取得適用3%征收率的應稅銷售收入享受免稅政策的,可以開具免稅普通發票,不得開具增值稅專用發票。

三、小規模納稅人是否可以放棄免稅、開具增值稅專用發票?若可以開具,應按照什么征收率開具專用發票?

答:按照本公告第一條規定,增值稅小規模納稅人取得適用3%征收率的應稅銷售收入,可以選擇放棄免稅、開具增值稅專用發票。如果納稅人選擇放棄免稅、對部分或者全部應稅銷售收入開具增值稅專用發票的,應當開具征收率為3%的增值稅專用發票,并按規定計算繳納增值稅。

四、小規模納稅人在2022年3月底前已經開具了增值稅發票,如發生銷售折讓、中止、退回或開票有誤等情形,應當如何處理?

答:本公告第二條明確,小規模納稅人在2022年3月底前已經開具增值稅發票,發生銷售折讓、中止、退回或開票有誤等情形需要開具紅字發票的,應按照原征收率開具紅字發票。即:如果之前按3%征收率開具了增值稅發票,則應按照3%的征收率開具紅字發票;如果之前按1%征收率開具了增值稅發票,則應按照1%征收率開具紅字發票。納稅人開票有誤需要重新開具發票的,在開具紅字發票后,重新開具正確的藍字發票。

五、小規模納稅人適用本次免稅政策,在辦理增值稅納稅申報時,應當如何填寫相關免稅欄次?

答:本公告第三條明確,增值稅小規模納稅人發生增值稅應稅銷售行為,合計月銷售額未超過15萬元(以1個季度為1個納稅期的,季度銷售額未超過45萬元,下同)的,免征增值稅的銷售額等項目應當填寫在《增值稅及附加稅費申報表(小規模納稅人適用)》“小微企業免稅銷售額”或者“未達起征點銷售額”相關欄次,如果沒有其他免稅項目,則無需填報《增值稅減免稅申報明細表》;合計月銷售額超過15萬元的,免征增值稅的全部銷售額等項目應當填寫在《增值稅及附加稅費申報表(小規模納稅人適用)》“其他免稅銷售額”欄次及《增值稅減免稅申報明細表》對應欄次。

上述月銷售額是否超過15萬元,按照《國家稅務總局關于小規模納稅人免征增值稅征管問題的公告》(2021年第5號)第一條和第二條確定。

六、2018年至2020年辦理過轉登記的納稅人,其轉登記前尚未抵扣的進項稅額以及轉登記日當期的留抵稅額按規定計入了“應交稅費——待抵扣進項稅額”科目,此部分進項稅額可否從銷項稅額中抵扣,應如何處理?

答:2018年至2020年,連續三年出臺了轉登記政策,轉登記納稅人尚未申報抵扣的進項稅額以及轉登記日當期的期末留抵稅額按規定需計入“應交稅費——待抵扣進項稅額”,用于對其一般納稅人期間發生的銷售折讓、退回等涉稅事項產生的應納稅額進行追溯調整。目前,轉登記政策已執行到期,對該科目核算的相關稅額應如何處理,本公告第四條明確規定,因轉登記計入“應交稅費——待抵扣進項稅額”科目核算、截至2022年3月31日的余額,在2022年度可分別計入固定資產、無形資產、投資資產、存貨等相關科目,按規定在企業所得稅或個人所得稅稅前扣除,對此前已稅前扣除的折舊、攤銷不再調整;對無法劃分的部分,在2022年度可一次性在企業所得稅或個人所得稅稅前扣除。

應交增值稅與未交增值稅都是應交稅費的二級科目,在會計處理時兩個二級科目核算的項目也有所不同,那么它們的區別在哪里?

應交增值稅和未交增值稅有什么區別?

應交增值稅是指一般納稅人和小規模納稅人銷售貨物或者提供加工、修理修配勞務活動本期應交納的增值稅。本項目按銷項稅額與進項稅額之間的差額填寫。

應交增值稅=銷項稅額-(進項稅額-進項稅額轉出)-出口抵減內銷產品應納稅額-減免稅款+出口退稅

未交增值稅是"應交稅費"的二級明細科目,該科目專門用來核算未繳或多繳增值稅的,平時無發生額,月末結賬時,當"應交稅費--應交增值稅"為貸方余額時,為應繳增值稅,應將其貸方余額轉入該科目的貸方,反映企業未繳的增值稅;當"應交稅費--應交增值稅"為多交增值稅時,應將其多繳的增值稅轉入該科目的借方,反映企業多繳的增值稅。

未交增值稅和應交增值稅的會計分錄

過去將增值稅分為兩部分,一部分為應交增值稅,另一部分為未交增值稅,月末要將未交或多交的增值稅轉入未交增值稅中。

1.在繳納時,區分是繳納本月的增值稅還是其他期的增值稅。

本月繳納本月的增值稅,應做的會計分錄為:

借:應交稅費——應交增值稅

貸:銀行存款等

2.本月尚未繳納或多交的增值稅轉入未交增值稅中

若為應繳納而尚未繳納的增值稅,應做的會計分錄為:

借:應交稅費——應交增值稅(轉出未交增值稅)

貸:應交稅費——未交增值稅

3.若為多交的增值稅,應做的會計分錄為:

借:應交稅費——未交增值稅

貸:應交稅費——應交增值稅(轉出多交增值稅)

4.本月繳納上期的增值稅,應做的會計分錄為:

借:應交稅費——未交增值稅

貸:銀行存款