專題

專題

最近有粉絲在后臺里向會計網(wǎng)提出了一個問題,稱在計算全年一次性獎金個人應(yīng)納所得稅額時,對于涉及的捐贈個稅不知道如何進行扣除,對此今天就為大家進行詳細解答。

問:在計算全年一次性獎金個人應(yīng)納所得稅額時,對于涉及的捐贈個人所得稅如何進行扣除?

答:《個人所得稅法》第六條第二款規(guī)定,個人將其所得對教育事業(yè)和其他公益事業(yè)捐贈的部分,按照國務(wù)院有關(guān)規(guī)定從應(yīng)納稅所得中扣除。

《個人所得稅法實施條例》第二十四條規(guī)定,稅法第六條第二款所說的個人將其所得對教育事業(yè)和其他公益事業(yè)的捐贈,是指個人將其所得通過中國境內(nèi)的社會團體、國家機關(guān)向教育和其他社會公益事業(yè)以及遭受嚴(yán)重自然災(zāi)害地區(qū)、貧困地區(qū)的捐贈。

捐贈額未超過納稅義務(wù)人申報的應(yīng)納稅所得額30%的部分,可以從其應(yīng)納稅所得額中扣除。

《國家稅務(wù)總局關(guān)于個人捐贈后申請退還已繳納個人所得稅問題的批復(fù)規(guī)定,根據(jù)《個人所得稅法》及其實施條例的有關(guān)規(guī)定和立法精神,允許個人在稅前扣除的對教育事業(yè)和其他公益事業(yè)的捐贈,其捐贈資金應(yīng)屬于其納稅申報期當(dāng)期的應(yīng)納稅所得;當(dāng)期扣除不完的捐贈余額,不得轉(zhuǎn)到其他應(yīng)稅所得項目以及以后納稅申報期的應(yīng)納稅所得中繼續(xù)扣除,也不允許將當(dāng)期捐贈在屬于以前納稅申報期的應(yīng)納稅所得中追溯扣除。

根據(jù)上述規(guī)定,個人對公益性事業(yè)的捐贈,其捐贈額未超過納稅義務(wù)人申報的應(yīng)納稅所得額30%的部分可從其應(yīng)納所得額中扣除。但應(yīng)注意以下兩點:首先應(yīng)當(dāng)從發(fā)生公益性捐贈的當(dāng)月應(yīng)稅收入中扣除,如問題中發(fā)生在2019年1月的公益性捐贈,應(yīng)當(dāng)從2019年1月本人的應(yīng)稅收入中計算扣除;其次應(yīng)當(dāng)全額,也就是以未扣除公益捐贈前的應(yīng)稅收入計算應(yīng)納稅所得額,以應(yīng)納稅所得額乘以30%計算出可以在稅前扣除的標(biāo)準(zhǔn),超過30%的按照30%扣除,未超過30%的按照實際發(fā)生數(shù)扣除。而不是先從應(yīng)稅收入中減除捐贈數(shù)額。

個人所得稅專項附加扣除包含子女教育、繼續(xù)教育、大病醫(yī)療、住房貸款利息、住房租金、贍養(yǎng)老人以及嬰幼兒照顧七項。具體如下:

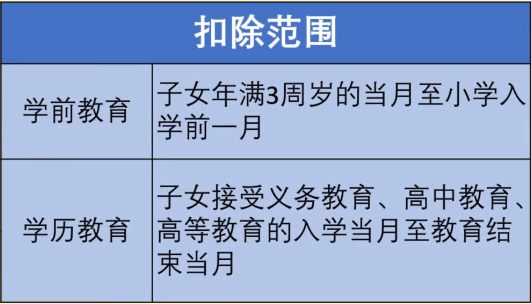

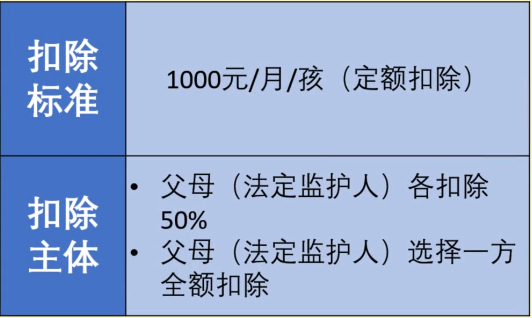

子女教育

納稅人的子女接受全日制學(xué)歷教育的相關(guān)支出,子女年滿3歲至小學(xué)人學(xué)前處于學(xué)前教育階段的相關(guān)支出,按照每個子女每月1000元的標(biāo)準(zhǔn)定額扣除。父母可以選擇由其中一方按扣除標(biāo)準(zhǔn)的100%扣除,也可選擇雙方按扣除標(biāo)準(zhǔn)的50%扣除。

學(xué)歷教育包括義務(wù)教育(小學(xué)、初中教育)、高中階段教育(普通高中、中等職業(yè)、技工教育)、高等教育(大學(xué)專科、大學(xué)本科、碩士研究生、博士研究生教育)。納稅人子女在中國境外接受教育的,納稅人應(yīng)當(dāng)留存境外學(xué)校錄取通知書、留學(xué)簽證等相關(guān)教育的證明資料備查。

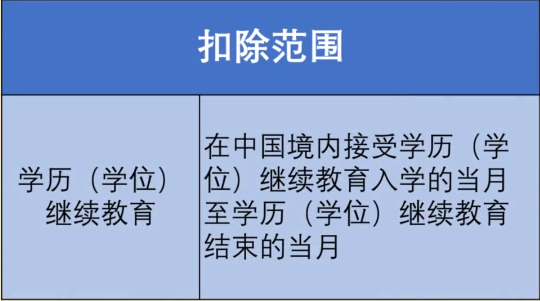

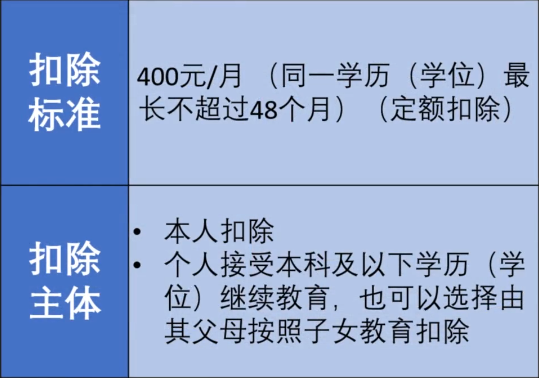

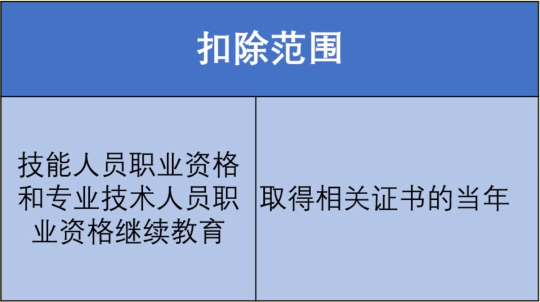

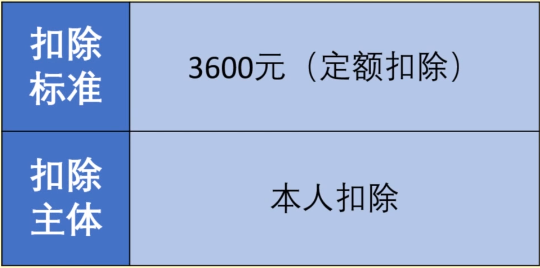

繼續(xù)教育

納稅人在中國境內(nèi)接受學(xué)歷(學(xué)位)繼續(xù)教育的支出,在學(xué)歷(學(xué)位)教育期間按照每月400元的定額扣除。同一學(xué)歷繼續(xù)教育的扣除期限不超過48個月。納稅人接受技能人員職業(yè)資格繼續(xù)教育、專業(yè)技術(shù)人員職業(yè)資格繼續(xù)教育支出,在取得相關(guān)證書的當(dāng)年按照3600元定額扣除。

個人接受本科及以下的繼續(xù)教育可選擇本人扣除或者其父母扣除。納稅人接受技能人員職業(yè)資格繼續(xù)教育、專業(yè)技術(shù)人員職業(yè)資格繼續(xù)教育的,應(yīng)當(dāng)留存相關(guān)證書等資料備查。

大病醫(yī)療

在一個納稅年度內(nèi),納稅人發(fā)生的與基本一包相關(guān)的醫(yī)藥費用,扣除醫(yī)保報銷后個人負擔(dān)累計超過15000元的部分,由納稅人在辦理年度匯算清繳時,在80000元限額內(nèi)據(jù)實扣除。納稅人發(fā)生的醫(yī)藥費用支出可選擇由本人或其配偶一方扣除,未成年子女由父母一方扣除。

納稅人應(yīng)當(dāng)留存醫(yī)藥服務(wù)收費及醫(yī)保報銷相關(guān)票據(jù)原件(或者復(fù)印件)等資料備查。醫(yī)療保障部門應(yīng)當(dāng)向患者提供在醫(yī)療保障信息系統(tǒng)記錄的本人年度醫(yī)藥費用信息查詢服務(wù)。

住房貸款利息

納稅人本人或者配偶單獨或者共同使用商業(yè)銀行或者住房公積金個人住房貸款為本人或者其配偶購買中國境內(nèi)住房,發(fā)生的首套住房貸款利息支出,在實際發(fā)生貸款利息的年度,按照每月1000元標(biāo)準(zhǔn)定額扣除,扣除期限最長不超過240個月。夫妻可以選擇由其中一方扣除,扣除方式在一個納稅年度內(nèi)不能變更。夫妻雙方婚前分別購買住房發(fā)生的首套住房貸款,其貸款利息支出,婚后可以選擇其中一套購買的住房,由購買方按扣除標(biāo)準(zhǔn)的100%扣除,也可以由夫妻雙方對各自購買的住房分別按扣除標(biāo)準(zhǔn)的50%扣除,具體扣除方式在一個納稅年度內(nèi)不能變更。

納稅人應(yīng)當(dāng)留存住房貸款合同、貸款還款支出憑證備查。

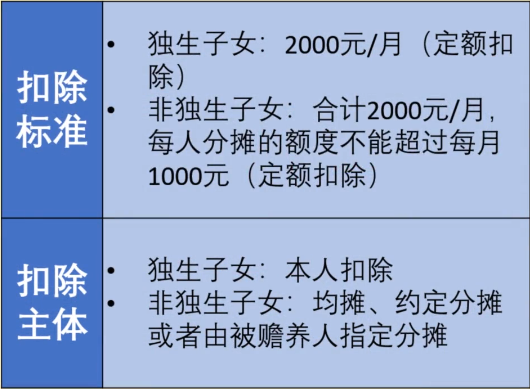

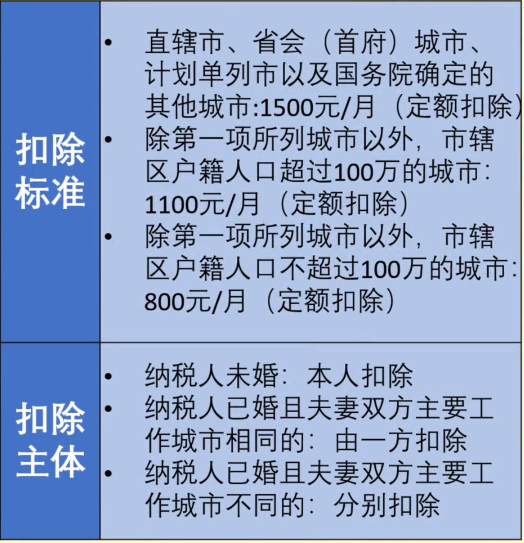

住房租金

直轄市、省會城市、計劃單列市以及國務(wù)院確定的其他城市按每月1500元;除上面所列城市以外,市轄區(qū)戶籍人口大于100萬的城市按每月1100元;除第一項所列城市以外,市轄區(qū)戶籍人口小于等于100萬的城市按照每月800元。

納稅人的配偶在納稅人的主要工作城市有自有住房的,視同納稅人在主要工作城市有自有住房。夫妻雙方主要工作城市相同的,只能由一方扣除住房租金支出。此外,納稅人及其配偶在一個納稅年度內(nèi)不能同時分別享受住房貸款利息和住房租金專項附加扣除。

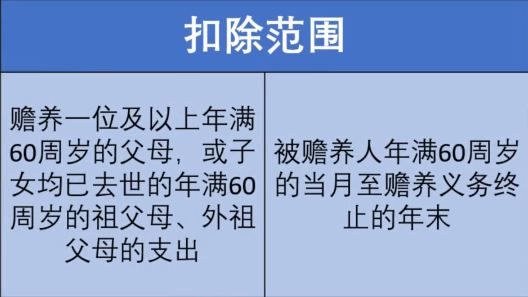

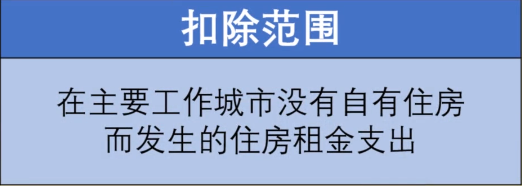

贍養(yǎng)老人

納稅人為獨生子女的,按照每月2000元的標(biāo)準(zhǔn)定額扣除,非獨生子女的,由其兄弟姐妹分?jǐn)偯吭?000元的扣除額度,每人分?jǐn)偟念~度不能超過每月1000元。可以由贍養(yǎng)人均攤或者約定分?jǐn)偅部梢杂杀毁狆B(yǎng)人指定分?jǐn)偂<s定或者指定分?jǐn)偟捻毢炗啎娣謹(jǐn)倕f(xié)議,指定分?jǐn)們?yōu)先于約定分?jǐn)偂>唧w分?jǐn)偡绞胶皖~度在一個納稅年度內(nèi)不能變更。

被贍養(yǎng)人是指年滿60歲的父母,以及子女均已去世的年滿60歲的祖父母、外祖父母。

嬰幼兒照顧

納稅人照護3歲以下嬰幼兒子女的相關(guān)支出,按照每個嬰幼兒每月1000元的標(biāo)準(zhǔn)定額扣除。父母可以選擇由其中一方按扣除標(biāo)準(zhǔn)的100%扣除,也可以選擇由雙方分別按扣除標(biāo)準(zhǔn)的50%扣除,具體扣除方式在一個納稅年度內(nèi)不能變更。

納稅人贍養(yǎng)一位及以上年滿60周歲的父母,或子女均去世的年滿60周歲的祖父母、外祖父母,可享受贍養(yǎng)老人專項附加扣除政策,獨生子女按每月2000元,非獨生子女分?jǐn)?000元進行定額扣除。具體扣除方式如圖:

如果老人當(dāng)年辭世,出現(xiàn)無老人贍養(yǎng)的情況,享受扣除的時間截止到辭世當(dāng)年的12月底。具體分?jǐn)偟姆绞娇梢允蔷鶖偂⒓s定分?jǐn)偦蛘咧付ǚ謹(jǐn)偅s定或指定分?jǐn)偟男韬炗啎娣謹(jǐn)倕f(xié)議,具體分?jǐn)偡绞胶皖~度確定后,一個納稅年度不可變更。

內(nèi)容來源國家稅務(wù)總局廈門市稅務(wù)局,會計網(wǎng)整理發(fā)布。

納稅人本人及配偶在主要工作城市沒有自有住房而發(fā)生的住房租金支出,可以按標(biāo)準(zhǔn)定額扣除,享受專項附加扣除。

以廈門為例,納稅人在廈門工作產(chǎn)生的住房租金支出,符合條件的可按照可按照每月1500元標(biāo)準(zhǔn)定額扣除,具體扣除辦法如圖:

納稅人的配偶在納稅人的主要工作城市有自有住房的,視同納稅人在主要工作城市有自有住房。納稅人及其配偶在一個納稅年度內(nèi),不能同時分別享受住房貸款利息和住房租金專項附加扣除。需要注意的是,夫妻雙方主要工作城市相同的,只能由一方扣除,且只能由簽訂租賃住房合同的承租人扣除;夫妻雙方主要工作城市不同且無房的,可按規(guī)定標(biāo)準(zhǔn)分別進行扣除。

內(nèi)容來源國家稅務(wù)總局廈門市稅務(wù)局,會計網(wǎng)整理發(fā)布。

納稅人在中國境內(nèi)接受學(xué)歷(學(xué)位)繼續(xù)教育的,可以在學(xué)歷(學(xué)位)繼續(xù)教育期間,按每月400元進行扣除,納稅人接受技能人員職業(yè)資格繼續(xù)教育和專業(yè)技術(shù)人員職業(yè)資格繼續(xù)教育的,可以在取得相關(guān)證書當(dāng)年一次性扣除3600元,具體請見下圖:

需要注意的是,相關(guān)職業(yè)資格繼續(xù)教育證書上載明的發(fā)證(批準(zhǔn))日期的所屬年度即為可以扣除的年度,專項附加扣除政策從2019年1月1日開始實施,因此可用于專項附加扣除的職業(yè)資格繼續(xù)教育證書應(yīng)當(dāng)為2019年后取得。納稅人同時接受多個學(xué)歷繼續(xù)教育或者同時取得多個職業(yè)資格證書的,只可選擇其中一個填報享受,但是如果納稅人在接受學(xué)歷(學(xué)位)繼續(xù)教育的當(dāng)年同時取得符合扣除條件的職業(yè)資格證書,可疊加享受扣除。

內(nèi)容來源國家稅務(wù)總局廈門市稅務(wù)局,會計網(wǎng)整理發(fā)布。

納稅人有年滿3周歲至小學(xué)入學(xué)前處于學(xué)前教育階段或者正接受全日制學(xué)歷教育的子女,按照每個子女每月定額扣除1000元,可選擇父母單方扣除或分別扣除,扣除方法如圖所示:

需要注意的是,學(xué)前教育起止時間為子女年滿3周歲的當(dāng)月至小學(xué)入學(xué)前一月;全日制學(xué)歷教育起止時間為子女接受義務(wù)教育、高中教育、高等教育的入學(xué)當(dāng)月至教育結(jié)束當(dāng)月,因病或其他非主觀原因休學(xué)但學(xué)籍繼續(xù)保留的期間,以及施教機構(gòu)按規(guī)定組織實施的寒暑假等假期可連續(xù)扣除。另外,若在境內(nèi)接受教育不需要特別留存資料,若在境外接受教育,則需要留存境外學(xué)校錄取通知書和留學(xué)簽證等相關(guān)教育資料備查。

內(nèi)容來源國家稅務(wù)總局廈門市稅務(wù)局,會計網(wǎng)整理發(fā)布。

公司員工以個人名義通過公益組織對外捐贈了10萬元,用于公益事業(yè)和疫情防控。該員工的捐贈支出是否可以在個人所得稅稅前扣除?如果可以該如何扣除?

答:根據(jù)《財政部稅務(wù)總局關(guān)于公益慈善事業(yè)捐贈個人所得稅政策的公告》(財政部稅務(wù)總局公告2019年第99號)第一條規(guī)定,個人通過依法設(shè)立或登記并按規(guī)定條件和程序取得公益性捐贈稅前扣除資格的慈善組織、其他社會組織和群眾團體等公益性組織的捐贈支出,可以在計算個人應(yīng)納稅所得額時扣除。

屬于一般性公益捐贈的:對于個人通過公益組織捐贈的一般性公益捐贈,在綜合所得中扣除的,扣除限額為當(dāng)年綜合所得應(yīng)納稅所得額的百分之三十;如果沒有扣除完,可以在分紅所得應(yīng)納稅所得額的百分之三十以內(nèi)稅前扣除。個人可以自行選擇所得項目的扣除順序;扣除的時點,如在預(yù)扣預(yù)繳時扣除或是在匯算清繳時扣除。

屬于用于疫情防控支出的:如果該員工個人通過公益組織捐贈的用于疫情防控的支出,根據(jù)財政部稅務(wù)總局公告2020年第9號第一、二條的規(guī)定,可以全額在計算個人應(yīng)納稅所得額時扣除(有效期至2020年12月31日)。

特別提醒的是,在計算個稅稅前扣除的需要取得合規(guī)的稅前扣除憑證(捐贈票據(jù))。

企業(yè)所得稅匯算清繳是一項重要工作,會計人員需要注意各項常見費用扣除的相關(guān)內(nèi)容及會計處理,下面會計網(wǎng)就和大家一起了解有關(guān)捐贈支出的扣除問題。

捐贈支出扣除比例

根據(jù)稅法規(guī)定,企業(yè)通過公益性社會組織或者縣級(含縣級)以上人民政府及其組成部門和直屬機構(gòu),用于慈善活動、公益事業(yè)的捐贈支出,在年度利潤總額12%以內(nèi)的部分,準(zhǔn)予在計算應(yīng)納稅所得額時扣除;超過年度利潤總額12%的部分,準(zhǔn)予結(jié)轉(zhuǎn)以后三年內(nèi)在計算應(yīng)納稅所得額時扣除。

捐贈支出包括哪些?

捐贈支出包括贊助支出、非公益性捐贈和公益性捐贈。除了公益性捐贈支出外,其他都屬于非公益性捐贈支出。

依據(jù)《財政部、國家稅務(wù)總局民政部關(guān)于公益性捐贈稅前扣除有關(guān)問題的通知》(財稅〔2008〕160號)第三條 用于公益事業(yè)的捐贈支出,是指《中華人民共和國公益事業(yè)捐贈法》規(guī)定的向公益事業(yè)的捐贈支出,具體范圍包括:

(一)救助災(zāi)害、救濟貧困、扶助殘疾人等困難的社會群體和個人的活動;

(二)教育、科學(xué)、文化、衛(wèi)生、體育事業(yè);

(三)環(huán)境保護、社會公共設(shè)施建設(shè);

(四)促進社會發(fā)展和進步的其他社會公共和福利事業(yè)。

根據(jù)上述規(guī)定,捐贈支出用于上述公益事業(yè)的,屬于公益性捐贈。

捐贈支出如何稅前扣除?

企業(yè)發(fā)生的公益性捐贈支出,未在當(dāng)年稅前扣除的部分,準(zhǔn)予向以后年度結(jié)轉(zhuǎn)扣除,結(jié)轉(zhuǎn)年限自捐贈發(fā)生年度的次年起計算最長不得超過三年。因此會計人員應(yīng)先扣除以前年度結(jié)轉(zhuǎn)的捐贈支出,再扣除當(dāng)年發(fā)生的捐贈支出。

當(dāng)前全國上下齊心協(xié)力,打響疫情防控戰(zhàn)。不少個人出資捐贈口罩等防疫物資,為疫情防控作貢獻。在計算繳納個人所得稅時,可以從應(yīng)納稅所得額中扣除嗎?

個人捐贈口罩能抵扣個稅嗎?

答案是可以的,公益捐贈支出,可以全額從其應(yīng)納稅所得額中扣除。我們來看相關(guān)政策是如何規(guī)定的。

根據(jù)《財政部、稅務(wù)總局關(guān)于支持新型冠狀病毒肺炎疫情防控有關(guān)捐贈稅收政策的公告》(財政部、稅務(wù)總局公告 2020 年第 9 號)第二條規(guī)定:企業(yè)和個人直接向承擔(dān)疫情防治任務(wù)的醫(yī)院捐贈用于應(yīng)對新型冠狀病毒感染的肺炎疫情的物品,允許在計算應(yīng)納稅所得額時全額扣除。

需要提醒的是,政策規(guī)定僅限于物品,并不包括現(xiàn)金。

公益捐贈扣除個人如何申報?

個人直接向承擔(dān)疫情防治任務(wù)的醫(yī)院捐贈防疫物品,允許在計算應(yīng)納稅所得額時全額扣除。捐贈人需要取得的醫(yī)院開具的捐贈接收函,作為稅前扣除的捐贈票據(jù)。

相關(guān)政策:個人其他公益性捐贈扣除規(guī)定

《中華人民共和國個人所得稅法》第六條第二款規(guī)定,個人將其所得對教育事業(yè)和其他公益事業(yè)捐贈的部分,按照國務(wù)院有關(guān)規(guī)定從應(yīng)納稅所得中扣除。

《中華人民共和國個人所得稅法實施條例》第二十四條規(guī)定:稅法第六條第二款所說的個人將其所得對教育事業(yè)和其他公益事業(yè)的捐贈,是指個人將其所得通過中國境內(nèi)的社會團體、國家機關(guān)向教育和其他社會公益事業(yè)以及遭受嚴(yán)重自然災(zāi)害地區(qū)、貧困地區(qū)的捐贈。捐贈額未超過納稅義務(wù)人申報的應(yīng)納稅所得額30%的部分,可以從其應(yīng)納稅所得額中扣除。

另外,根據(jù)《財政部 國家稅務(wù)總局 民政部關(guān)于公益性捐贈稅前扣除有關(guān)問題的通知》(財稅[2008]160號)第八條規(guī)定:公益性社會團體和縣級以上人民政府及其組成部門和直屬機構(gòu)在接受捐贈時,應(yīng)按照行政管理級次分別使用由財政部或省、自治區(qū)、直轄市財政部門印制的公益性捐贈票據(jù),并加蓋本單位的印章;對個人索取捐贈票據(jù)的,應(yīng)予以開具。新設(shè)立的基金會在申請獲得捐贈稅前扣除資格后,原始基金的捐贈人可憑捐贈票據(jù)依法享受稅前扣除。