專題

專題

在企業(yè)實(shí)際經(jīng)營過程中,總會需要籌集資金,那么向銀行貸款,肯定是要支付利息的,支付利息的時(shí)候,應(yīng)該怎么辦呢?要怎么處理呢?和會計(jì)網(wǎng)一起來了解一下吧。

首先我們要清楚,貸款利息是要計(jì)入財(cái)務(wù)費(fèi)用的,有的銀行是按月支付利息,有的是按季度支付利息,大部分的情況下是按季度向銀行支付利息。

1、公司收到銀行借款時(shí)

借:銀行存款

貸:長期借款/短期借款

2、公司還貸款利息時(shí)

借:財(cái)務(wù)費(fèi)用——利息支出

貸:銀行存款

3、每月月末計(jì)提利息的時(shí)候

借:財(cái)務(wù)費(fèi)用——利息支出

貸:預(yù)提費(fèi)用——貸款利息XX銀行

4、在季度末支付貸款信息時(shí)

借:預(yù)提費(fèi)用——貸款利息XX銀行

貸:銀行存款

5、企業(yè)的在建工程貸款利息怎么處理

借:在建工程——利息支出

貸:應(yīng)付利息

6、實(shí)際支付利息時(shí)

借:應(yīng)付利息

貸:銀行存款

7、直接按照發(fā)生利息入賬

借:在建工程——利息支出

貸:銀行存款

以上就是有關(guān)貸款利息費(fèi)用的會計(jì)處理,希望能夠幫助大家,那么,行政單位收到銀行利息怎么做賬務(wù)處理?

公司運(yùn)營周轉(zhuǎn)需要,會采取抵押貸款的方式來獲得資金,抵押貸款要怎么做會計(jì)分錄呢?對抵押的資產(chǎn)是否需要做特殊的賬務(wù)處理?

公司抵押貸款的會計(jì)分錄做法

收到銀行貸款:

借:銀行存款

借:其他應(yīng)收款—保證金

貸:短期借款(或長期借款)

每月還款:

借:財(cái)務(wù)費(fèi)用 / 短期借款

貸:銀行存款

計(jì)提利息:

借:財(cái)務(wù)費(fèi)用—利息

貸:應(yīng)付利息

支付利息:

借:應(yīng)付利息

貸:銀行存款

直至貸款還完,即短期借款賬戶清零。

公司如果是用固定資產(chǎn)作抵押,固定資產(chǎn)科目是不受影響的,抵押設(shè)備可以正常計(jì)提折舊。

公司分期付款購買固定資產(chǎn)的賬務(wù)處理

借:固定資產(chǎn)(購買價(jià)+分期付款管理費(fèi)及利息)

貸:應(yīng)付賬款(購買價(jià)-首付款)

其他應(yīng)付款——分期付款管理費(fèi)(利息)

庫存現(xiàn)金(銀行存款)

在企業(yè)經(jīng)營的過程中,如果遇到資金困難,就會想到銀行貸款,而銀行貸款必然會產(chǎn)生利息。關(guān)于企業(yè)對公貸款利息應(yīng)該怎么進(jìn)行賬務(wù)處理呢?怎么編寫相關(guān)的會計(jì)分錄呢?今天會計(jì)網(wǎng)就帶大家一起來了解一下吧。

對公貸款利息的賬務(wù)處理

賬務(wù)處理如下:

收到貸款,

借:銀行存款

貸:短期借款(長期借款)

計(jì)提利息

借:財(cái)務(wù)費(fèi)用---利息

貸:應(yīng)付利息

支付利息

借:應(yīng)付利息

貸:銀行存款

到期還貸款,

借:短期借款(長期借款)

貸:銀行存款

關(guān)于銀行利息的會計(jì)分錄

銀行利息收入的會計(jì)分錄主要有兩種:即手工賬會計(jì)分錄和財(cái)務(wù)軟件賬會計(jì)分錄。雖然兩個(gè)方法的結(jié)果一致,但是如果財(cái)務(wù)軟件記賬的話則大有差別。

一、 手工賬利息收入的分錄:

借:銀行存款

貸:財(cái)務(wù)費(fèi)用——利息

二、 財(cái)務(wù)軟件記賬利息收入的分錄:

借:銀行存款 (藍(lán)字)

借:財(cái)務(wù)費(fèi)用——利息 (紅字)

三、為什么會有這樣的區(qū)別?

財(cái)務(wù)軟件記賬,在每個(gè)月底就得把損益類賬戶都轉(zhuǎn)到“本年利潤”這一科目,其中財(cái)務(wù)費(fèi)用的手續(xù)費(fèi)支付和利息支出都是記在借方的,同時(shí)為了方便結(jié)轉(zhuǎn),就把利息收入做成了紅字。

如果將利息收入做成貸方的會計(jì)分錄的話,就會導(dǎo)致月底財(cái)務(wù)費(fèi)用出現(xiàn)貸方無法結(jié)轉(zhuǎn)的情況,同時(shí)也會導(dǎo)致資產(chǎn)負(fù)債表與利潤表的數(shù)據(jù)對不上,但這是財(cái)務(wù)軟件設(shè)置的問題。

月末結(jié)轉(zhuǎn)的時(shí)候的分錄:

借:本年利潤

貸: 財(cái)務(wù)費(fèi)用

到這里關(guān)于對企業(yè)對公貸款利息的會計(jì)分錄的編寫方法的分享就結(jié)束了,希望能夠幫助到大家解決疑惑,了解更多的會計(jì)知識請繼續(xù)關(guān)注會計(jì)網(wǎng)。

公司是否可以貸款買車?相信很多人都會脫口而出說肯定可以啊,那么事實(shí)是這樣嗎?貸款買車需要滿足哪些條件呢?和會計(jì)網(wǎng)一起來學(xué)習(xí)一下吧!

1、可以抵扣稅金

2、購買汽車的費(fèi)用可以從以后的收入中提取

這樣就不需要動用個(gè)人資金了,但公司名義買車一般是無法辦理貸款手續(xù)的,因?yàn)橐坏┕镜姆ㄈ酥黧w消失,銀行將會無法收回貸款,但是在部分地區(qū)會有一些小銀行可以辦理公司名義的貸款購車業(yè)務(wù),但是要求比較嚴(yán)格,首付一般在50%,具體情況最好到當(dāng)?shù)氐能囆锌纯?/p>

企業(yè)貸款買車要滿足什么條件?

企業(yè)貸款買車需要滿足以下的基本條件:

1、公司非個(gè)體工商戶;

2、注冊資金在五十萬以上;

3、成立一年以上的公司;

4、借款人必須是公司股東

公司貸款買車時(shí),在擔(dān)保方面應(yīng)符合以下條件:

1、需通過大型汽車生產(chǎn)廠商的審核,并且購車單位法人需與銀行簽訂無限連帶責(zé)任保險(xiǎn);

2、所購買的車輛須手續(xù)齊全,與銀行辦理抵押登記,并辦理保險(xiǎn)等。

公司貸款買車的辦理流程:

公司貸款買車時(shí),在符合上述條件之后,應(yīng)向銀行和大型汽車生產(chǎn)廠商分別提供申請資料,此時(shí)銀行需進(jìn)行貸前調(diào)查,大型汽車生產(chǎn)廠商出具回購承諾書。此后,銀行按照內(nèi)部流程規(guī)定進(jìn)行審核企業(yè)的資格,當(dāng)審核通過后,并與企業(yè)簽訂相關(guān)的貸款合同及其他法律文書,并最終發(fā)放貸款,落實(shí)抵押登記及保險(xiǎn)辦理等后續(xù)工作。

以上就是有關(guān)公司貸款買車的相關(guān)內(nèi)容,希望能夠幫助大家,想了解更多的會計(jì)知識,請多多關(guān)注會計(jì)網(wǎng)!

銀行發(fā)生貸款業(yè)務(wù)的同時(shí)意味著未來收回資產(chǎn)時(shí),可能發(fā)生減值,這也體現(xiàn)了銀行貸款的風(fēng)險(xiǎn)性。請問減值貸款是什么意思?貸款減值準(zhǔn)備計(jì)提比例多少?

減值貸款是什么?

委托貸款減值準(zhǔn)備是企業(yè)在期末應(yīng)按照委托貸款本金與可收回金額孰低計(jì)量,對可收回金額低于本金的差額,計(jì)提委托貸款減值準(zhǔn)備。在資產(chǎn)負(fù)債表上,應(yīng)將委托貸款的本金和應(yīng)收利息減去計(jì)提的減值準(zhǔn)備后的凈額,并入短期投資或長期債權(quán)投資項(xiàng)目。

我國商業(yè)銀行在具體計(jì)提減值準(zhǔn)備時(shí)仍然借助貸款五級分類:

1、關(guān)注類貸款

公司類貸款中的正常、關(guān)注類貸款,銀行先計(jì)算出貸款向次級遷徙的比例,將其作為貸款違約率,再與次級類貸款的違約損失率兩者相乘,將結(jié)果作為預(yù)期損失率,最后以此比率對組合減值準(zhǔn)備計(jì)算。

2、次級、可疑類貸款

對單筆重大貸款標(biāo)準(zhǔn)以上的貸款進(jìn)行計(jì)提減值準(zhǔn)備時(shí),商業(yè)銀行將采取單筆測試的方法;對于單筆重大貸款標(biāo)準(zhǔn)以下的次級、可疑類貸款,一般以各自單筆評估計(jì)提準(zhǔn)備金的加權(quán)平均比例,分別對組合減值準(zhǔn)備進(jìn)行計(jì)提。

3、損失類貸款

對于損失類貸款,可以按100% 比例計(jì)提全額準(zhǔn)備。

貸款減值準(zhǔn)備計(jì)提比例

按照《貸款損失準(zhǔn)備計(jì)提指引》相關(guān)規(guī)定,一般準(zhǔn)備年末余額不低于年末貸款余額的1%;關(guān)注類貸款計(jì)提比例為2%;次級類貸款計(jì)提比例25%;可疑類貸款計(jì)提比例為50%;損失類貸款計(jì)提比例為100%。(次級和可疑類貸款計(jì)提比例可以上下浮動20%)。

貸款損失準(zhǔn)備是什么意思?

貸款損失準(zhǔn)備屬于資產(chǎn)類科目,核算銀行按規(guī)定提取的貸款損失減值準(zhǔn)備,銀行不承擔(dān)風(fēng)險(xiǎn)的受托貸款等不計(jì)提貸款損失準(zhǔn)備。

計(jì)提貸款損失準(zhǔn)備的資產(chǎn)有:貼現(xiàn)資金、拆出資金、客戶貸款、信用卡透支、協(xié)議透支、貿(mào)易融資、銀團(tuán)貸款、轉(zhuǎn)貸款和墊款等。

銀行經(jīng)營發(fā)展過程中,應(yīng)對所有承擔(dān)風(fēng)險(xiǎn)和損失的資產(chǎn)計(jì)提減值準(zhǔn)備金,這個(gè)過程,也被稱為“資產(chǎn)減值損失”、“資產(chǎn)損失準(zhǔn)備”或者“撥備”。其中針對“貸款和墊款”所做的減值準(zhǔn)備,叫做貸款減值準(zhǔn)備。以下將主要介紹貸款減值準(zhǔn)備和貸款減值損失的區(qū)別。

貸款減值準(zhǔn)備和貸款減值損失有什么區(qū)別?

貸款減值準(zhǔn)備是是減值準(zhǔn)備金的主要構(gòu)成部分,是指商業(yè)銀行為抵御貸款風(fēng)險(xiǎn)而提取的用于彌補(bǔ)銀行到期不能收回的貸款損失的準(zhǔn)備金。

銀行貸款減值準(zhǔn)備其實(shí)是對未來壞賬的一個(gè)預(yù)估,從而預(yù)留準(zhǔn)備金,對于預(yù)留的準(zhǔn)備金,可以算作營業(yè)支出,算入當(dāng)期成本。

如果貸款減值準(zhǔn)備增加了,也就表明銀行已經(jīng)為未來的壞賬做了比較充分的準(zhǔn)備;如果貸款減值準(zhǔn)備減少了,則表明銀行對未來貸款質(zhì)量信心充足,沒有預(yù)留太多準(zhǔn)備。

按照中國銀保監(jiān)會的規(guī)定:撥備覆蓋率=貸款減值準(zhǔn)備/不良貸款余額。

貸款減值損失是指商業(yè)銀行貸款資產(chǎn)發(fā)生了預(yù)計(jì)損失,并且在資產(chǎn)負(fù)債日確認(rèn)損失金額后計(jì)入損益表。

在資產(chǎn)負(fù)債表日,商業(yè)銀行應(yīng)對貸款的賬面價(jià)值進(jìn)行檢查,如果貸款發(fā)生減值已有可觀證據(jù)證明,那么應(yīng)確認(rèn)為減值損失,計(jì)提貸款損失準(zhǔn)備。

商業(yè)銀行計(jì)算貸款的預(yù)計(jì)未來現(xiàn)金流量現(xiàn)值,可以在資產(chǎn)負(fù)債表日通過減值測試的方式估計(jì)得出結(jié)果。其中預(yù)計(jì)未來現(xiàn)金流量現(xiàn)值低于貸款賬面價(jià)值的差額,可以確認(rèn)為減值損失,計(jì)入當(dāng)期損益。

減值準(zhǔn)備是什么意思?

減值準(zhǔn)備是指資產(chǎn)的賬面余額超過其可收回金額,判斷資產(chǎn)沒有發(fā)生減值,應(yīng)根據(jù)資產(chǎn)可能已經(jīng)發(fā)生減損的某些跡象,若是存在任何一種跡象,則企業(yè)應(yīng)正式估計(jì)其可收回金額。

資產(chǎn)計(jì)提的八項(xiàng)減值準(zhǔn)備包括壞賬準(zhǔn)備、短期投資跌價(jià)準(zhǔn)備、長期投資減值準(zhǔn)備、存貨跌價(jià)準(zhǔn)備、固定資產(chǎn)減值準(zhǔn)備、無形資產(chǎn)減值準(zhǔn)備、在建工程減值準(zhǔn)備、委托貸款的委托貸款減值準(zhǔn)備。

企業(yè)貸款時(shí)發(fā)生的資產(chǎn)評估費(fèi)支出,可計(jì)入“管理費(fèi)用——資產(chǎn)評估費(fèi)”科目核算,具體的賬務(wù)處理該怎么做?

貸款的資產(chǎn)評估費(fèi)賬務(wù)處理

1、企業(yè)貸款時(shí)發(fā)生的資產(chǎn)評估費(fèi),賬務(wù)處理為:

借:管理費(fèi)用——資產(chǎn)評估費(fèi)

應(yīng)交稅費(fèi)——應(yīng)交增值稅(進(jìn)項(xiàng)稅額)

貸:應(yīng)付賬款——公司名稱

2、企業(yè)支付資產(chǎn)評估費(fèi),會計(jì)分錄為:

借:應(yīng)付賬款——公司名稱

貸:銀行存款

3、期末結(jié)轉(zhuǎn)企業(yè)發(fā)生的資產(chǎn)評估費(fèi),賬務(wù)處理為:

借:本年利潤

貸:管理費(fèi)用——資產(chǎn)評估費(fèi)

資產(chǎn)評估合同要繳納印花稅嗎?

答:《中華人民共和國印花稅暫行條例施行細(xì)則》(財(cái)稅字[1988]第225號)第十條規(guī)定,印花稅只對稅目稅率表中列舉的憑證和經(jīng)財(cái)政部確定征稅的其他憑證征稅。

《中華人民共和國印花稅暫行條例》(國務(wù)院令第11號)第二條規(guī)定,下列憑證為應(yīng)納稅憑證:

(一)購銷、加工承攬、建設(shè)工程承包、財(cái)產(chǎn)租賃、貨物運(yùn)輸、倉儲保管、借款、財(cái)產(chǎn)保險(xiǎn)、技術(shù)合同或者具有合同性質(zhì)的憑證;

(二)產(chǎn)權(quán)轉(zhuǎn)移書據(jù);

(三)營業(yè)賬簿;

(四)權(quán)利、許可證照;

(五)經(jīng)財(cái)政部確定征稅的其他憑證。

《國家稅務(wù)總局關(guān)于對技術(shù)合同征收印花稅問題的通知》(國稅地字〔1989〕34號)第二條規(guī)定:至于一般的法律、法規(guī)、會計(jì)、審計(jì)等方面的咨詢不屬于技術(shù)咨詢,其所立合同不貼印花。

根據(jù)上述規(guī)定,資產(chǎn)評估合同不屬于技術(shù)合同,且資產(chǎn)評估合同也沒有在印花稅列舉范圍內(nèi),因此資產(chǎn)評估合同不征收印花稅。

公司貸款發(fā)生的利息支出,可設(shè)置財(cái)務(wù)費(fèi)用科目進(jìn)行相關(guān)的會計(jì)核算。支付貸款利息時(shí),如何做賬務(wù)處理?

貸款利息如何做賬?

如果是非金融公司支付利息,計(jì)入到財(cái)務(wù)費(fèi)用科目:

借:財(cái)務(wù)費(fèi)用-利息

貸:應(yīng)付賬款等

如果金融類企業(yè)取得利息收入,那這利息作為營業(yè)收入核算會計(jì)分錄是:

借:銀行存款

貸:主營業(yè)務(wù)收入-利息收入

如果單位是非金融企業(yè),那這利息可以直接沖減財(cái)務(wù)費(fèi)用:

借:銀行存款

貸:財(cái)務(wù)費(fèi)用-利息收入

財(cái)務(wù)費(fèi)用和利息收入是什么?

財(cái)務(wù)費(fèi)用指企業(yè)在生產(chǎn)經(jīng)營過程中為籌集資金而發(fā)生的各項(xiàng)費(fèi)用。企業(yè)發(fā)生的財(cái)務(wù)費(fèi)用在“財(cái)務(wù)費(fèi)用”科目中核算,并按費(fèi)用項(xiàng)目設(shè)置明細(xì)賬進(jìn)行明細(xì)核算。

財(cái)務(wù)費(fèi)用包括企業(yè)生產(chǎn)經(jīng)營期間發(fā)生的利息支出(減利息收入)、匯兌凈損失(有的企業(yè)如商品流通企業(yè)、保險(xiǎn)企業(yè)進(jìn)行單獨(dú)核算,不包括在財(cái)務(wù)費(fèi)用)、金融機(jī)構(gòu)手續(xù)費(fèi),以及籌資發(fā)生的其他財(cái)務(wù)費(fèi)用如債券印刷費(fèi)、國外借款擔(dān)保費(fèi)等。

利息收入是指企業(yè)將資金提供給他人使用但不構(gòu)成權(quán)益性投資,或者因他人占用本企業(yè)資金取得的收入,包括存款利息、貸款利息、債券利息、欠款利息等收入。

公司的日常經(jīng)營過程中,難免會面對資金緊張的情況,通常公司都會通過貸款解決,而貸款就會產(chǎn)生相應(yīng)的利息,公司支付貸款利息時(shí),該怎么做賬?

支付貸款利息的會計(jì)分錄

如果不符合資本化條件,計(jì)提的時(shí)候:

借:財(cái)務(wù)費(fèi)用

貸:應(yīng)付利息

支付的時(shí)候:

借:應(yīng)付利息

貸:銀行存款

如果符合資本化條件:

計(jì)提的時(shí)候:

借:在建工程等科目

貸:應(yīng)付利息

支付的時(shí)候:

借:應(yīng)付利息

貸:銀行存款

什么是財(cái)務(wù)費(fèi)用?

財(cái)務(wù)費(fèi)用是指企業(yè)為籌集生產(chǎn)經(jīng)營所需資金等而發(fā)生的費(fèi)用。

應(yīng)當(dāng)注意的是:企業(yè)在籌建期間發(fā)生的利息支出,應(yīng)計(jì)入開辦費(fèi);為購建或生產(chǎn)滿足資本化條件的資產(chǎn)發(fā)生的應(yīng)予以資本化的借款費(fèi)用,在“在建工程”、“制造費(fèi)用”等賬戶核算。

“財(cái)務(wù)費(fèi)用”賬戶屬于損益類賬戶,期末應(yīng)將本科目的余額轉(zhuǎn)入“本年利潤”科目。

在利潤表中,單設(shè)“財(cái)務(wù)費(fèi)用”項(xiàng)目反映企業(yè)發(fā)生的財(cái)務(wù)費(fèi)用,并根據(jù)“財(cái)務(wù)費(fèi)用”科目的發(fā)生額,即期末結(jié)轉(zhuǎn)的余額分析填列。

應(yīng)付利息怎么理解?

應(yīng)付利息指的是企業(yè)按照合同約定應(yīng)支付的利息,包括吸收存款、分期付息到期還本的長期借款、企業(yè)債券等應(yīng)支付的利息。

“應(yīng)付利息”科目屬于負(fù)債類科目,借方表示減少,即該筆利息已經(jīng)支付;貸方表示增加,即應(yīng)付未付的利息增加。期末貸方余額反映企業(yè)應(yīng)付未付的利息。并且本科目可按存款人或債權(quán)人設(shè)置明細(xì)賬戶,進(jìn)行明細(xì)核算。

企業(yè)處理貸款利息的賬務(wù)時(shí),通常計(jì)入“財(cái)務(wù)費(fèi)用”“應(yīng)付利息”等會計(jì)科目進(jìn)行核算,對于貸款利息的會計(jì)分錄該怎么寫?

貸款利息的會計(jì)分錄

1、如果不符合資本化條件,計(jì)提的時(shí)候:

借:財(cái)務(wù)費(fèi)用

貸:應(yīng)付利息

支付的時(shí)候:

借:應(yīng)付利息

貸:銀行存款

2、如果符合資本化條件,計(jì)提的時(shí)候:

借:在建工程等科目

貸:應(yīng)付利息

支付的時(shí)候:

借:應(yīng)付利息

貸:銀行存款

財(cái)務(wù)費(fèi)用包括什么?

財(cái)務(wù)費(fèi)用是指企業(yè)為籌集生產(chǎn)經(jīng)營所需資金等而發(fā)生的費(fèi)用。具體包括有:

1、利息支出,指企業(yè)短期借款利息、長期借款利息、應(yīng)付票據(jù)利息、票據(jù)貼現(xiàn)利息、應(yīng)付債券利息、長期應(yīng)付引進(jìn)國外設(shè)備款利息等利息支出(除資本化的利息外)減去銀行存款等的利息收入后的凈額。

2、匯兌損失,指企業(yè)因向銀行結(jié)售或購入外匯而產(chǎn)生的銀行買入、賣出價(jià)與記賬所采用的匯率之間的差額,以及月度(季度、年度)終了,各種外幣賬戶的外幣期末余額按照期末規(guī)定匯率折合的記賬人民幣金額與原賬面人民幣金額之間的差額等。

3、相關(guān)的手續(xù)費(fèi),指發(fā)行債券所需支付的手續(xù)費(fèi)(需資本化的手續(xù)費(fèi)除外)、開出匯票的銀行手續(xù)費(fèi)、調(diào)劑外匯手續(xù)費(fèi)等,但不包括發(fā)行股票所支付的手續(xù)費(fèi)等。

4、其他財(cái)務(wù)費(fèi)用,如融資租入固定資產(chǎn)發(fā)生的融資租賃費(fèi)用等。

應(yīng)付利息科目是什么?

1、資產(chǎn)負(fù)債表日,應(yīng)按攤余成本和實(shí)際利率計(jì)算確定的利息費(fèi)用,借記“利息支出”、“在建工程”、“財(cái)務(wù)費(fèi)用”、“研發(fā)支出”等科目,按合同利率計(jì)算確定的應(yīng)付未付利息,貸記本科目,按其差額,借記或貸記“長期借款——利息調(diào)整”等科目。

2、合同利率與實(shí)際利率差異較小的,也可以采用合同利率計(jì)算確定利息費(fèi)用。實(shí)際支付利息時(shí),借記本科目,貸記“銀行存款”等科目。

3、本科目期末貸方余額,反映企業(yè)應(yīng)付未付的利息。

貼息貸款是是一種優(yōu)惠貸款,指用于指定用途并由國家或銀行補(bǔ)貼其利息支出的一種銀行專項(xiàng)貸款。當(dāng)企業(yè)收到貸款貼息時(shí),應(yīng)如何做賬務(wù)處理?

收到貸款貼息會計(jì)分錄

1、如果是財(cái)政性的貼息計(jì)入營業(yè)外收入科目.具體賬務(wù)處理是:

借:銀行存款

貸:營業(yè)外收入

2、如果是企業(yè)間的貸款貼息,則計(jì)入財(cái)務(wù)費(fèi)用科目.具體賬務(wù)處理是:

借:銀行存款

貸:財(cái)務(wù)費(fèi)用

什么是財(cái)務(wù)費(fèi)用?

是指企業(yè)為籌集生產(chǎn)經(jīng)營所需資金等而發(fā)生的費(fèi)用。

包括企業(yè)生產(chǎn)經(jīng)營期間發(fā)生的利息支出、匯兌損益、金融機(jī)構(gòu)手續(xù)費(fèi),企業(yè)發(fā)生的現(xiàn)金折扣或收到的現(xiàn)金折扣等。但在企業(yè)籌建期間發(fā)生的利息支出,應(yīng)計(jì)入開辦費(fèi);為購建或生產(chǎn)滿足資本化條件的資產(chǎn)發(fā)生的應(yīng)予以資本化的借款費(fèi)用,在“在建工程”、“制造費(fèi)用”等賬戶核算。

營業(yè)外收入是什么?

亦稱“營業(yè)外收益”。指與生產(chǎn)經(jīng)營過程無直接關(guān)系,應(yīng)列入當(dāng)期利潤的收入。是企業(yè)財(cái)務(wù)成果的組成部分。主要包括:企業(yè)合并損益、盤盈利得、因債權(quán)人原因確實(shí)無法支付的應(yīng)付款項(xiàng)、政府補(bǔ)助、教育費(fèi)附加返還款、罰款收入、捐贈利得等。營業(yè)外收入在“利潤”或“利潤或虧損”賬戶核算。在企業(yè)的“利潤表”中,營業(yè)外收入需單獨(dú)列示,屬于企業(yè)營業(yè)外收入的款項(xiàng)應(yīng)及時(shí)入賬。企業(yè)營業(yè)外收入的核算在“營業(yè)外收入”賬戶下進(jìn)行,也可在該賬戶下按各種不同的收入設(shè)置明細(xì)賬戶進(jìn)行明細(xì)核算。

只要是貸款就有相關(guān)利息,例如銀行貸款有利息,車貸、房貸也需要交付利息,那么貸款利息的賬務(wù)處理該怎么做?

支付貸款利息的會計(jì)分錄

如果不符合資本化條件,計(jì)提時(shí)的會計(jì)分錄:

借:財(cái)務(wù)費(fèi)用

貸:應(yīng)付利息

支付時(shí)的會計(jì)分錄:

借:應(yīng)付利息

貸:銀行存款

如果符合資本化條件,計(jì)提時(shí)的會計(jì)分錄:

借:在建工程

貸:應(yīng)付利息

支付時(shí)的會計(jì)分錄:

借:應(yīng)付利息

貸:銀行存款

什么是財(cái)務(wù)費(fèi)用?

指企業(yè)為了籌集生產(chǎn)經(jīng)營所需要發(fā)生的籌資的費(fèi)用,簡單來說就是貸款利息的支出費(fèi)用。

具體包括以下的內(nèi)容:

(1)利息凈支出

(2)匯兌凈損失

(3)相關(guān)手續(xù)費(fèi)

(4)企業(yè)發(fā)生的現(xiàn)金折扣或收到的現(xiàn)金折扣

(5)企業(yè)財(cái)務(wù)費(fèi)用,如融資租入的固定資產(chǎn)所發(fā)生的融資租賃費(fèi)用,以及籌集經(jīng)營資金發(fā)生的其他費(fèi)用等。

財(cái)務(wù)費(fèi)用賬戶的結(jié)構(gòu)

企業(yè)應(yīng)設(shè)置“財(cái)務(wù)費(fèi)用”賬戶,核算財(cái)務(wù)費(fèi)用的發(fā)生和結(jié)轉(zhuǎn)情況。該賬戶借方登記企業(yè)發(fā)生各項(xiàng)財(cái)務(wù)費(fèi)用,貸方登記取得的利息收入,匯兌收益、享受的現(xiàn)金折舊和期末轉(zhuǎn)入“本年利潤”賬戶的財(cái)務(wù)費(fèi)用凈發(fā)生額,結(jié)轉(zhuǎn)后該賬戶應(yīng)無余額。該賬戶按費(fèi)用項(xiàng)目設(shè)置明細(xì)賬進(jìn)行明細(xì)核算。

什么是應(yīng)付利息?

指企業(yè)按照合同約定應(yīng)支付的利息,包括吸收存款,分期付息到期還本的長期借款,企業(yè)債券等應(yīng)支付的利息。

企業(yè)因資金緊張而向銀行或者其他金融機(jī)構(gòu)進(jìn)行貸款時(shí),可計(jì)入長期借款科目、銀行存款科目等進(jìn)行核算,歸還時(shí)除了要核算本金也要核算利息的支出。對于企業(yè)貸款,應(yīng)如何做會計(jì)分錄?

企業(yè)貸款如何做會計(jì)分錄?

收到貸款時(shí)分錄如下:

借:銀行存款

貸:長期借款

計(jì)提利息時(shí):

借:財(cái)務(wù)費(fèi)用

貸:應(yīng)付利息

每月還款和利息時(shí):

借:應(yīng)付利息

貸:銀行存款

到期償還本金時(shí):

借:長期借款

貸:銀行存款

長期借款的種類

按照不同的分類方式也有不同的種類,主要有以下三種分類方式:

(1)按照用途,可分為:固定資產(chǎn)投資借款、更新改造借款、科技開發(fā)和新產(chǎn)品試制借款等等

(2)按提供貸款的機(jī)構(gòu),可分為:政策性銀行貸款、商業(yè)銀行貸款等。政策性銀行貸款一般指執(zhí)行國家政策性貸款業(yè)務(wù)的銀行向企業(yè)發(fā)放的貸款。如:國家開發(fā)銀行主要為滿足企業(yè)承建國家重點(diǎn)建設(shè)項(xiàng)目的資金需要提供貸款;進(jìn)出口信貸銀行則為大型設(shè)備的進(jìn)出口提供買方或賣方信貸。商業(yè)銀行貸款指由各商業(yè)銀行向工商企業(yè)提供的貸款。這類貸款主要為滿足企業(yè)建設(shè)競爭性項(xiàng)目的資金需要,企業(yè)對貸款自主決策、自擔(dān)風(fēng)險(xiǎn)、自負(fù)盈虧。

(3)按有無擔(dān)保分為信用貸款和抵押貸款。信用貸款指不需企業(yè)提供抵押品,僅憑其信用或擔(dān)保人信譽(yù)而發(fā)放的貸款。抵押貸款指要求企業(yè)以抵押品作為擔(dān)保的貸款。長期貸款的抵押品,常常是房屋、建筑物、機(jī)器設(shè)備、股票、債券等等。

貸款利息會計(jì)分錄

如果不符合資本化條件,計(jì)提的時(shí)候:

借:財(cái)務(wù)費(fèi)用

貸:應(yīng)付利息

支付的時(shí)候:

借:應(yīng)付利息

貸:銀行存款

如果符合資本化條件,計(jì)提的時(shí)候:

借:在建工程等

貸:應(yīng)付利息

支付的時(shí)候:

借:應(yīng)付利息

貸:銀行存款

前欠貸款有可能被認(rèn)為是壞賬,但是有時(shí)候企業(yè)也可以收回前欠貸款,那么收回前欠貸款的賬務(wù)處理怎么做?

收到前欠貨款的會計(jì)分錄

借:銀行存款

貸:應(yīng)收賬款

已確認(rèn)壞賬損失轉(zhuǎn)回:

借:壞賬準(zhǔn)備

貸:信用減值損失

什么是應(yīng)收賬款?

應(yīng)收賬款是指企業(yè)在正常情況下的經(jīng)營過程中因銷售商品、提供勞務(wù)等業(yè)務(wù),應(yīng)向購買單位收取的款項(xiàng),包括但不僅限于應(yīng)由購買單位或接受勞務(wù)單位負(fù)擔(dān)的稅金、代購買方墊付的包裝費(fèi)、運(yùn)雜費(fèi)。此外,在有銷售折扣的情況下,還應(yīng)考慮商業(yè)折扣和現(xiàn)金折扣等因素。

企業(yè)應(yīng)及時(shí)收回應(yīng)收賬款以彌補(bǔ)企業(yè)在生產(chǎn)經(jīng)營過程中的各種耗費(fèi),保證企業(yè)能夠持續(xù)經(jīng)營。

對于確實(shí)無法收回的應(yīng)收賬款,凡符合壞賬條件的,應(yīng)在取得有關(guān)證明并按規(guī)定程序報(bào)批后,作壞賬損失處理。

“應(yīng)收賬款”賬戶屬于資產(chǎn)類賬戶,借方表示應(yīng)收賬款的增加額,貸方表示應(yīng)收賬款的收回及確認(rèn)的壞賬損失(即減少額)。期末余額在借方,表示企業(yè)尚未收回的應(yīng)收賬款;如果余額在貸方,表示企業(yè)預(yù)收的款項(xiàng)。

需要注意的是,不單獨(dú)設(shè)置“預(yù)收賬款”科目的企業(yè),預(yù)收賬款也可以在“應(yīng)收賬款”科目核算。

壞賬準(zhǔn)備怎么理解?

壞賬是只企業(yè)無法收回或者收回可能性極小的應(yīng)收款項(xiàng),壞賬準(zhǔn)備是根據(jù)企業(yè)的應(yīng)收款項(xiàng)(包括但不僅限于應(yīng)收賬款、其他應(yīng)收款)計(jì)提的備抵賬戶。

“壞賬準(zhǔn)備”賬戶屬于資產(chǎn)類賬戶,用于核算企業(yè)計(jì)提的壞賬準(zhǔn)備,貸方反映當(dāng)期計(jì)提的壞賬準(zhǔn)備金額,表示壞賬準(zhǔn)備增加,借方反映實(shí)際發(fā)生的壞賬損失金額和沖減的壞賬準(zhǔn)備金額,表示壞賬準(zhǔn)備減少。其期末余額一般在貸方,反映企業(yè)已計(jì)提但尚未轉(zhuǎn)銷的壞賬準(zhǔn)備。

眾所周知,企業(yè)向銀行貸款后是需要支付利息的,一般計(jì)入財(cái)務(wù)費(fèi)用核算。那么支付貸款利息的會計(jì)分錄如何編制?

確認(rèn)貸款利息的會計(jì)分錄

1、計(jì)提的時(shí)候:

借:財(cái)務(wù)費(fèi)用

貸:應(yīng)付利息

2、實(shí)際支付的時(shí)候:

借:應(yīng)付利息

貸:銀行存款

借款費(fèi)用資本化的條件

借款費(fèi)用資本化的條件有三個(gè):

1、資產(chǎn)支出已經(jīng)發(fā)生。這一條件是指企業(yè)購置或建造符合資本化條件的資產(chǎn)的支出已經(jīng)發(fā)生,包括支付現(xiàn)金、轉(zhuǎn)移非現(xiàn)金資產(chǎn)和承擔(dān)帶息債務(wù)形式所發(fā)生的支出。

2、借款費(fèi)用已經(jīng)發(fā)生,這一條件是指企業(yè)已經(jīng)發(fā)生了因購建或者生產(chǎn)符合資本化條件的資產(chǎn)而專門借入款項(xiàng)的借款費(fèi)用,或者所占用的一般借款的借款費(fèi)用。

3、為使資產(chǎn)達(dá)到預(yù)定可使用或者可銷售狀態(tài)所必要的構(gòu)建或者生產(chǎn)活動已經(jīng)開始。

財(cái)務(wù)費(fèi)用的會計(jì)核算

財(cái)務(wù)費(fèi)用屬于損益類科目中的費(fèi)用類科目,財(cái)務(wù)費(fèi)用是指企業(yè)為籌集生產(chǎn)經(jīng)營所需資金等而發(fā)生的費(fèi)用。具體項(xiàng)目包括企業(yè)生產(chǎn)經(jīng)營期間發(fā)生的利息支出(減利息收入)、匯兌損益)、金融機(jī)構(gòu)手續(xù)費(fèi),企業(yè)發(fā)生的現(xiàn)金折扣或收到的現(xiàn)金折扣等。

應(yīng)付利息的會計(jì)核算

應(yīng)付利息屬于負(fù)債類科目。是指金融企業(yè)根據(jù)存款或債券金額及其存續(xù)期限和規(guī)定的利率,按期計(jì)提應(yīng)支付給單位和個(gè)人的利息。本科目核算企業(yè)按照合同約定應(yīng)支付的利息,包括吸收存款、分期付息到期還本的長期借款、企業(yè)債券等應(yīng)支付的利息。

本科目應(yīng)當(dāng)按照存款人或債權(quán)人進(jìn)行明細(xì)核算。本科目期末貸方余額,反映企業(yè)按照合同約定應(yīng)支付但尚未支付的利息。

貸款是指銀行和其他金融機(jī)構(gòu)按一定利率出借貨幣資金,并約定還款期限到期時(shí)償還本息的信用活動形式,當(dāng)企業(yè)償還貸款時(shí),可以通過財(cái)務(wù)費(fèi)用科目和銀行存款科目進(jìn)行核算,相關(guān)的賬務(wù)處理怎么做?

償還貸款的會計(jì)分錄

1、償還銀行貸款利息時(shí):

計(jì)提時(shí):

借:財(cái)務(wù)費(fèi)用——利息支出

貸:應(yīng)付利息

支付時(shí):

借:應(yīng)付利息

貸:銀行存款

到期償還銀行貸款本金時(shí):

借:短期借款/長期借款

貸:銀行存款

短期借款的會計(jì)分錄是什么?

1、取得短期借款時(shí):

借:銀行存款

貸:短期借款

2、期末計(jì)提利息時(shí):

借:財(cái)務(wù)費(fèi)用

貸:應(yīng)付利息

3、歸還短期借款利息時(shí):

借:應(yīng)付利息

貸:銀行存款

注:應(yīng)付利息的金額為歸還已經(jīng)預(yù)提的利息金額

長期借款的會計(jì)分錄是什么?

借:銀行存款

貸:長期借款

借:管理費(fèi)用

貸:應(yīng)付利息/長期借款——應(yīng)計(jì)利息

歸還長期借款時(shí):

如果是分期付息,一次還本的情況下:

借:應(yīng)付利息

貸:銀行存款

借:長期借款——本金

貸:銀行存款

財(cái)務(wù)費(fèi)用是什么?

財(cái)務(wù)費(fèi)用是指企業(yè)為籌集生產(chǎn)經(jīng)營所需資金等而發(fā)生的籌資費(fèi)用,包括利息支出(減利息收入)、匯兌損益以及相關(guān)的手續(xù)費(fèi)、企業(yè)發(fā)生或收到的現(xiàn)金折扣等,包括有企業(yè)生產(chǎn)經(jīng)營期間發(fā)生的利息支出(減利息收入)、匯兌損益(有的企業(yè)如商品流通企業(yè)、保險(xiǎn)企業(yè)進(jìn)行單獨(dú)核算,不包括在財(cái)務(wù)費(fèi)用)、金融機(jī)構(gòu)手續(xù)費(fèi),企業(yè)發(fā)生的現(xiàn)金折扣或收到的現(xiàn)金折扣等。

票據(jù)貼現(xiàn)和貸款都是銀行為客戶融通資金的資產(chǎn)業(yè)務(wù),但二者卻有許多差別,那么票據(jù)貼現(xiàn)和貸款的區(qū)別是什么?

票據(jù)貼現(xiàn)和貸款的區(qū)別

1、資金使用范圍不同。持票人在票據(jù)貼現(xiàn)以后,就完全擁有了資金的使用權(quán),但借款人在使用貸款時(shí),要受到貸款銀行的審查、監(jiān)督和控制。

2、資金流動性不同。由于票據(jù)的流通性,票據(jù)持有者可到銀行或貼現(xiàn)公司進(jìn)行票據(jù)貼現(xiàn),換得資金。票據(jù)貼現(xiàn)銀行只有在銀行承兌匯票到期時(shí)才能向付款人要求付款,但票據(jù)貼現(xiàn)銀行如果急需資金,可以向中央銀行再貼現(xiàn)。但貸款是有期限的,在到期前是不能回收的。

3、債務(wù)債權(quán)的關(guān)系人不同。票據(jù)貼現(xiàn)的債務(wù)人不是申請貼現(xiàn)的人而是出票人即付款人,遭到拒付時(shí)才能向貼現(xiàn)人或背書人追索票款。而貸款的債務(wù)人就是申請貸款的人,銀行直接與借款人發(fā)生債務(wù)關(guān)系。有時(shí)銀行承兌匯票也會要求借款人尋找保證人以保證償還款項(xiàng),但與貼現(xiàn)業(yè)務(wù)的關(guān)系人相比還是簡單的多。

4、貼現(xiàn)利息收取時(shí)間不同。貼現(xiàn)業(yè)務(wù)中貼現(xiàn)利息的取得是在業(yè)務(wù)發(fā)生時(shí)即從銀行承兌匯票票據(jù)面額中扣除,是預(yù)先扣除票據(jù)貼現(xiàn)利息。而貸款是事后收取貸款利息,它可以在期滿時(shí)連同本金一同收回,或根據(jù)合同規(guī)定,定期收取利息。

5、資金的規(guī)模和期限不同。票據(jù)貼現(xiàn)的金額一般不太大,每筆貼現(xiàn)業(yè)務(wù)的資金規(guī)模有限,可以允許部分貼現(xiàn)。票據(jù)的期限較短,一般為2—4個(gè)月。貸款的形式多種多樣,期限長短不一,規(guī)模一般較大,貸款到期的時(shí)候,經(jīng)銀行同意,借款人還可繼續(xù)貸款。

6、利息率不同。票據(jù)貼現(xiàn)的利率要比貸款的利率低,持票人票據(jù)貼現(xiàn)目的是為了得到現(xiàn)在資金的融通,并非沒有這筆資金。如果貼現(xiàn)率太高,則持票人取得融通資金的負(fù)擔(dān)過重,票據(jù)貼現(xiàn)利率高,貼現(xiàn)利息大,成本過高,貼現(xiàn)業(yè)務(wù)就不可能發(fā)生。

已經(jīng)報(bào)名了FRM的考生,需要申請延遲考試,可以按照以下步驟進(jìn)行操作:

1、打開GARP協(xié)會網(wǎng)站,使用賬號密碼登錄到您的帳戶;

2、點(diǎn)擊“My Programs”,會顯示出你這次報(bào)名的考試級別;

3、點(diǎn)擊"Defer Exam",根據(jù)步驟,會彈出需要付款的頁面,完成支付;

4、申請延考后,考生會收到GARP協(xié)會的郵件。告知考生FRM考試延遲申請是否成功。

FRM(Financial Risk Manager)是全球金融風(fēng)險(xiǎn)管理領(lǐng)域國際資格認(rèn)證,由“全球風(fēng)險(xiǎn)管理專業(yè)人士協(xié)會”(Global Association of Risk Professionals,簡稱GARP)開發(fā)。FRM在中國由人力資源和社會保障部批準(zhǔn)為國家職業(yè)資格證書。

frm延期規(guī)則

根據(jù)規(guī)定,考生可以將考試時(shí)間推遲到下一個(gè)考試日期。但是考生需要注意,每級只可以延遲一次,每次只能延遲到下一次考試,第二次申請延遲將不被允許。

延遲到下一個(gè)考試日期的申請,必須在FRM報(bào)名截止之前完成提交。考生在申請延遲FRM考試時(shí),還需要繳納150美元手續(xù)費(fèi),可不便宜哦。

frm備考建議

1、充分備考FRM知識

考FRM一級考試的考生需要注意學(xué)習(xí)《風(fēng)險(xiǎn)管理基礎(chǔ)》、《數(shù)量分析》、《估值與風(fēng)險(xiǎn)建模》、《金融市場與金融產(chǎn)品》四門科目。考FRM二級考試的考生需要學(xué)習(xí)《市場風(fēng)險(xiǎn)管理與測量》、《信用風(fēng)險(xiǎn)管理與測量》、《操作及綜合風(fēng)險(xiǎn)管理》、《流動性風(fēng)險(xiǎn)管理》、《投資風(fēng)險(xiǎn)管理》、《金融市場前沿話題》這六門科目,考試科目占考試比重也略有不同。

2、及時(shí)鞏固FRM學(xué)習(xí)內(nèi)容

對于已學(xué)的FRM知識,在學(xué)習(xí)后需要及時(shí)復(fù)習(xí)、鞏固,不加以復(fù)習(xí),許多知識并不能長久留在腦中,甚至到考試當(dāng)天已經(jīng)全部遺忘,學(xué)習(xí)之后及時(shí)進(jìn)行鞏固是學(xué)習(xí)的通用方法,也頗為有效。

貸款在會計(jì)實(shí)務(wù)中指的是“貸款”會計(jì)科目,屬于銀行專用科目。“貸款”科目主要用于核算銀行發(fā)放的質(zhì)押貸款、抵押貸款、保證貸款、信用貸款等內(nèi)容,其借方一般登記銀行發(fā)放的貸款款項(xiàng);貸方登記歸還的貸款本金。

貸款的含義

貸款是指銀行或其他金融機(jī)構(gòu)以一定的利息或還款等條件貸款的信用活動的一種形式。廣義的貸款是指貸款、折扣、透支等貸款資金的總稱。銀行通過貸款集中貨幣和貨幣資金,滿足社會擴(kuò)大再生產(chǎn)的資金補(bǔ)充需求,在促進(jìn)經(jīng)濟(jì)發(fā)展的同時(shí),可以獲得貸款利息收入,增加銀行自身積累。

貸款的主要賬務(wù)處理

1、企業(yè)發(fā)放的貸款,應(yīng)按貸款的合同本金,借記“貸款”科目(本金),按實(shí)際支付的金額,貸記“吸收存款”、“存放中央銀行款項(xiàng)”等科目,有差額的,借記或貸記“貸款”科目(利息調(diào)整)。

資產(chǎn)負(fù)債表日,應(yīng)按貸款的合同本金和合同利率計(jì)算確定的應(yīng)收未收利息,借記“應(yīng)收利息”科目,按貸款的攤余成本和實(shí)際利率計(jì)算確定的利息收入,貸記“利息收入”科目,按其差額,借記或貸記“貸款”科目(利息調(diào)整)。合同利率與實(shí)際利率差異較小的,也可以采用合同利率計(jì)算確定利息收入。

收回貸款時(shí),應(yīng)按客戶歸還的金額,借記“吸收存款”、“存放中央銀行款項(xiàng)”等科目,按收回的應(yīng)收利息金額,貸記“應(yīng)收利息”科目,按歸還的貸款本金,貸記“貸款”科目(本金),按其差額,貸記“利息收入”科目。存在利息調(diào)整余額的,還應(yīng)同時(shí)結(jié)轉(zhuǎn)。

2、資產(chǎn)負(fù)債表日,確定貸款發(fā)生減值的,按應(yīng)減記的金額,借記“資產(chǎn)減值損失”科目,貸記“貸款損失準(zhǔn)備”科目。同時(shí),應(yīng)將本科目(本金、利息調(diào)整)余額轉(zhuǎn)入本科目(已減值),借記本科目(已減值),貸記本科目(本金、利息調(diào)整)。資產(chǎn)負(fù)債表日,應(yīng)按貸款的攤余成本和實(shí)際利率計(jì)算確定的利息收入,借記“貸款損失準(zhǔn)備”科目,貸記“利息收入”科目。同時(shí),將按合同本金和合同利率計(jì)算確定的應(yīng)收利息金額進(jìn)行表外登記。

收回減值貸款時(shí),應(yīng)按實(shí)際收到的金額,借記“吸收存款”、“存放中央銀行款項(xiàng)”等科目,按相關(guān)貸款損失準(zhǔn)備余額,借記“貸款損失準(zhǔn)備”科目,按相關(guān)貸款余額,貸記本科目(已減值),按其差額,貸記“資產(chǎn)減值損失”科目。

對于確實(shí)無法收回的貸款,按管理權(quán)限報(bào)經(jīng)批準(zhǔn)后作為呆賬予以轉(zhuǎn)銷,借記“貸款損失準(zhǔn)備”科目,貸記本科目(已減值)。按管理權(quán)限報(bào)經(jīng)批準(zhǔn)后轉(zhuǎn)銷表外應(yīng)收未收利息,減少表外“應(yīng)收未收利息”科目金額。

已確認(rèn)并轉(zhuǎn)銷的貸款以后又收回的,按原轉(zhuǎn)銷的已減值貸款余額,借記本科目(已減值),貸記“貸款損失準(zhǔn)備”科目。按實(shí)際收到的金額,借記“吸收存款”、“存放中央銀行款項(xiàng)”等科目,按原轉(zhuǎn)銷的已減值貸款余額,貸記本科目(已減值),按其差額,貸記“資產(chǎn)減值損失”科目。

自2019年起,我國就開啟了降息通道,一年期LPR從2019年的4.25%降到2023年8月21日公布的最新利率3.45%;五年期LPR從4.85%降到了4.2%。這不禁讓我們搓搓小手,算一算一路降息,到底能省多少貸款!

很多小伙伴在投行、券商、PE、VC等各大金融機(jī)構(gòu)工作中,但凡涉及到估值建模的工作,必不可少的一個(gè)分析流程就是——敏感性分析(Sensitivity Analysis)。

我記得曾經(jīng)給一個(gè)朋友幫忙測算一個(gè)投資項(xiàng)目的凈利潤和銷量的關(guān)系,僅用1分鐘就給投資人呈現(xiàn)出各種銷量水平下,項(xiàng)目的盈利水平,深得投資人的賞識!當(dāng)時(shí)就感覺自帶光環(huán),高人一籌啊~

其實(shí)敏感性分析的應(yīng)用非常廣泛,小到貸款買房,大到估值投資,都少不了敏感性分析這一招鮮的神助攻!掌握了這個(gè)一招鮮的本領(lǐng),保你上得投行,下得廚房!

閑話不多嘮,直接上干貨!

我們先用最貼近生活的案例——貸款利率的變化如何影響貸款金額來講解如何用Excel做敏感性分析。

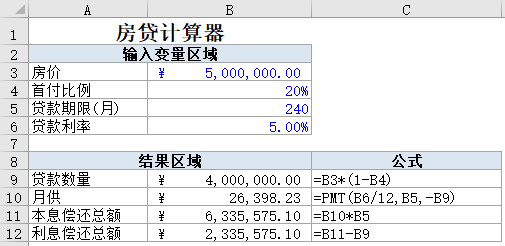

第一步,在Excel中搭建已知信息和基本計(jì)算邏輯。

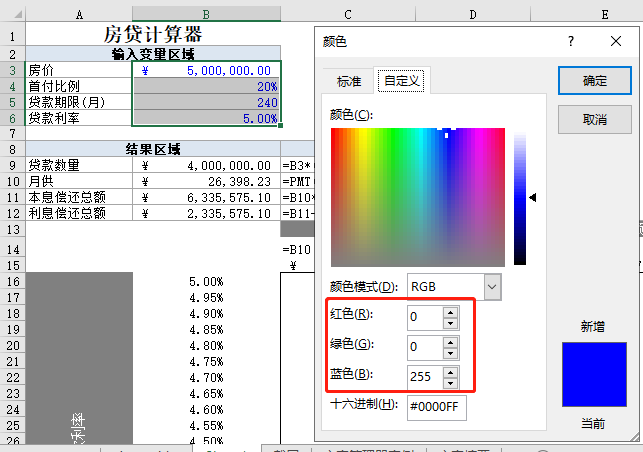

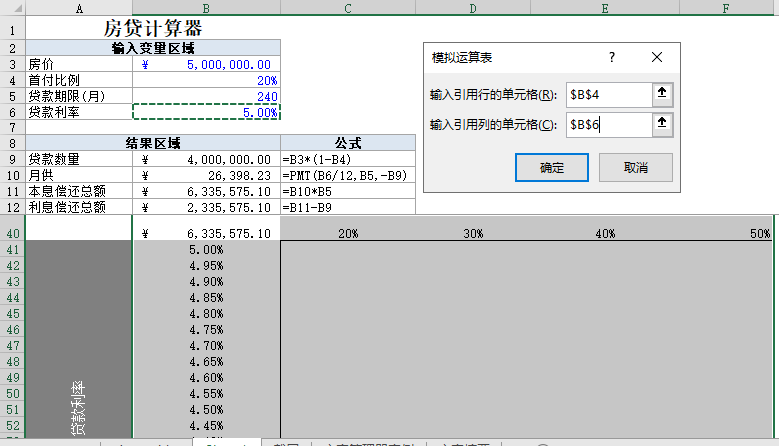

假設(shè)房價(jià)為人民幣500萬,首付比例為20%,貸款期限為20年,貸款利率為5%,采用等額本息法,以月為單位還款。先計(jì)算一下在這個(gè)前提下,每月的還款金額、本息總償還金額以及利息償還金額。

眾所周知,投行默認(rèn)使用無網(wǎng)格線形式的Excel,這里附贈大家一個(gè)去掉Excel中網(wǎng)格線的小技巧。我們可以使用快捷鍵“Alt+w+v+g”快速去掉Excel中的網(wǎng)格線。已知信息和基本計(jì)算邏輯的搭建如下圖:

由于首付20%,實(shí)際貸款金額為500萬的80%,即400萬。5%是年化利率,而貸款是按月償還的,故需要利用月利率(即年利率除以12)計(jì)算月供金額。使用Excel中年金計(jì)算公式PMT(利率,期限,終值)計(jì)算得到月供為人民幣26,398.23。那么,240個(gè)月的償還期內(nèi),總共需要償還人民幣6,335,575,10(=26,398.23×240),其中利息部分是人民幣2,335,575,10(=總額6,335,575,10–本金4,000,000)。

為了更清晰地解釋結(jié)果區(qū)域的計(jì)算過程,C列展示了B列單元格的計(jì)算公式,方便大家自己動手練習(xí)。

另外,在投行的建模工作中,默認(rèn)所有的已知信息用藍(lán)色字體表示,所有計(jì)算結(jié)果用黑色字體表示。所以,輸入變量區(qū)域使用藍(lán)色字體,色號為“0,0,255”。

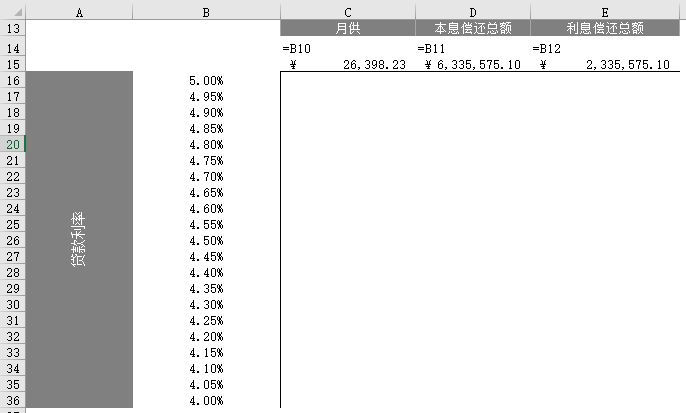

第二步,搭建敏感性分析的框架。

以5個(gè)基點(diǎn)為步長,從5%的房貸基準(zhǔn)利率開始逐漸遞減至4%(利率變動區(qū)間受截圖區(qū)域的限制所致,感興趣的小伙伴可以適當(dāng)放寬利率變動的區(qū)間)。通過敏感性分析,計(jì)算利率的變化如何影響月供金額、本息償還總額,以及利息償還總額。

需要注意的是,B列的利率是自變量(X),用絕對數(shù)字表示;而C15,D15和E15是因變量(Y),需要通過引用單元格的方式(見14行的公式),讓Excel知道這三個(gè)因變量計(jì)算的邏輯。這樣,Excel就可以推算在不同利率水平下,月供、本息償還總額,以及利息償還總額的金額了。

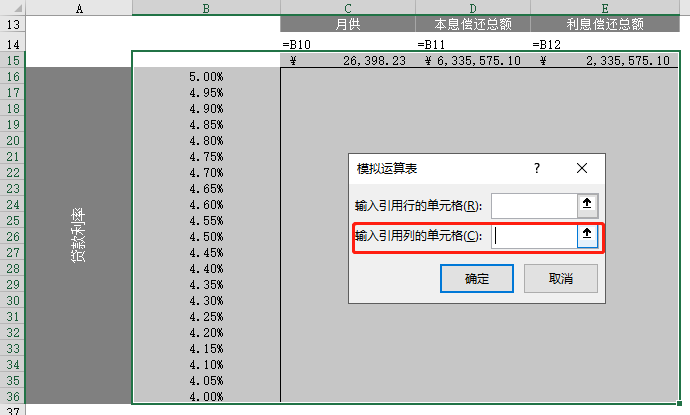

選中B15至E36整個(gè)區(qū)域,利用快捷鍵“Alt+a+w+t”調(diào)出模擬運(yùn)算功能。

在“輸入引用列的單元格”引用輸入變量區(qū)域中的貸款利率單元格B6,點(diǎn)擊確定。

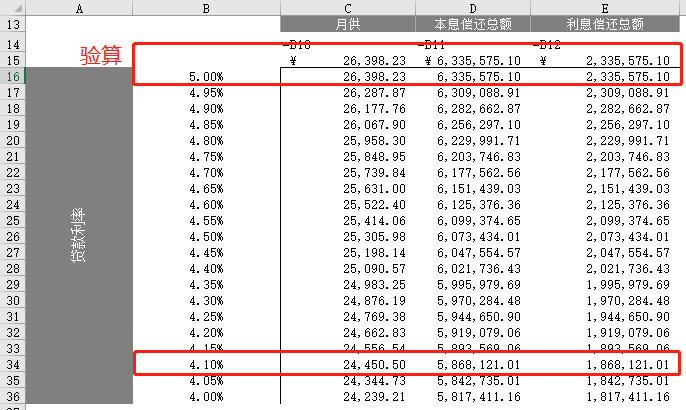

瞬間,C16至E36整個(gè)區(qū)域的數(shù)據(jù)計(jì)算完成!我們可以通過第一行5%利率水平計(jì)算出來的結(jié)果和第一步中用公式計(jì)算出來的結(jié)果進(jìn)行對比,檢驗(yàn)敏感性分析的結(jié)果是否正確。下圖第一個(gè)紅框中,第16行是敏感性分析計(jì)算出來的當(dāng)利率為5%的時(shí)候,月供、本息償還總額,以及利息償還總額的金額。這三個(gè)金額和第15行用公式計(jì)算出來的結(jié)果一致,說明敏感性分析的結(jié)果正確。

通過觀察發(fā)現(xiàn),隨著利率的下調(diào),月供、本息償還總額,以及利息償還總額的金額都有明顯下降。

下面,我們再進(jìn)階一下,來個(gè)敏感性分析2.0難度!

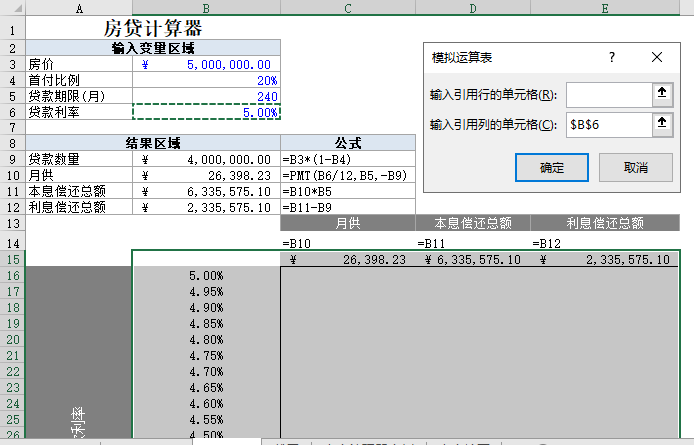

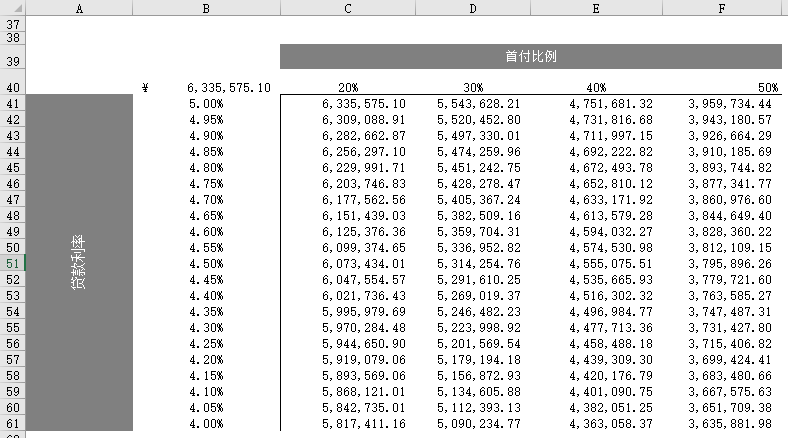

敏感性分析可以同時(shí)分析兩個(gè)自變量的變化對一個(gè)因變量的影響。比如,我想知道利率和首付比例的變化,對本息償還總額的影響。類似地,搭建敏感性分析框架:

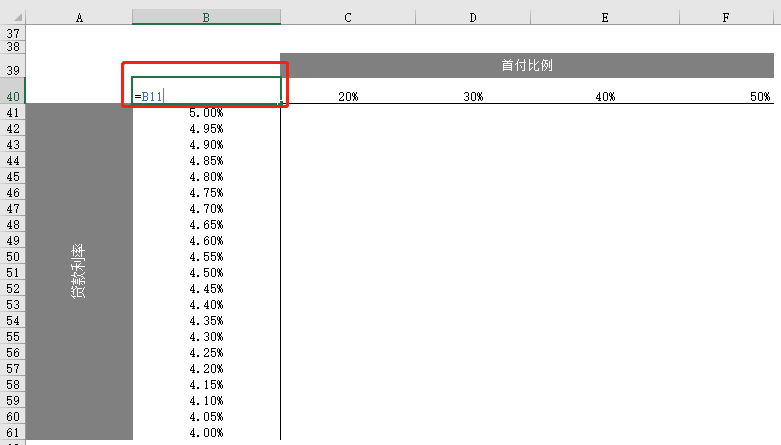

這種情況下,列(利率)和行(首付比例)都是自變量,均可用絕對數(shù)字表示。特別需要注意的是,在敏感性分析區(qū)域的左上角B40單元格中,通過引用因變量B11,告訴Excel計(jì)算因變量的邏輯,而不是直接輸入6,335,575,10這個(gè)絕對數(shù)字。這樣,Excel才能夠通過利率、首付比例和本息償還總額之間的數(shù)理關(guān)系推算結(jié)果。

選中B40至F61區(qū)域,利用快捷鍵“Alt+a+w+t”調(diào)出模擬運(yùn)算功能。在“輸入引用列的單元格”引用輸入變量區(qū)域中的貸款利率單元格B6,在“輸入引用行的單元格”引用輸入變量區(qū)域中的首付比例單元格B4,點(diǎn)擊確定。

瞬間,C41至F61整個(gè)區(qū)域的數(shù)據(jù)計(jì)算完成!同樣的,可以通過比較C41單元格的結(jié)果和B40單元格的結(jié)果檢驗(yàn)敏感性分析的正誤。下圖中的數(shù)據(jù)展現(xiàn)了在不同利率水平和首付比例下,貸款的本息償還總額的變化趨勢和程度。

敏感性分析還可以測算不同單價(jià)、不同銷量水平對應(yīng)的息稅前利潤或者凈利潤,感興趣的小伙伴可以打開Excel試試吧!

內(nèi)容來源高頓金融分析師。