專題

專題

首先,在廈門稅務APP首頁打開社保業務功能,然后打開社保費申報繳納功能,接下來點擊打開城鄉居民社保費申報繳納功能,在提示界面點擊本人繳納。接下來需要我們點擊選擇社保年度,并點擊查詢按鈕進行查詢。在申報繳款界面內一定要注意勾選右上角的圓圈,選中要繳費的社保年度,再點擊申報繳款功能。在確認繳費金額的環節也與上一步一樣,先勾選右上角的圓圈,選中需要繳費的項目,再點擊前往繳款進行辦理。最后一步是選擇支付方式,目前支持云閃付、支付寶和微信支付三種繳費方式,選擇合適的方式進行繳費就可以啦。

內容來源國家稅務總局廈門市稅務局,會計網整理發布。

首先,在廈門稅務APP首頁找到社保業務功能,點擊打開社保業務內的城鄉居民養老保險停保功能。在個人基本信息界面內,需要參保人員認真核對個人基本信息,核實后點擊停保登記。最后系統會提示是否確認停保,點擊確認即可完成停保業務。

內容來源國家稅務總局廈門市稅務局,會計網整理發布。

首先,在廈門稅務APP首頁找到社保業務功能,點擊打開社保業務內的城鄉居民養老保險參保功能。在個人基本信息界面內,需要參保人員認真填寫帶星號的必填項目,填寫完成后點擊下一步。最后選擇戶籍類型和繳費檔次,點擊參保登記即可完成參保。

內容來源國家稅務總局廈門市稅務局,會計網整理發布。

靈活就業養老保險和城鄉居民養老保險的區別在于參保人群不同、繳費基數與費率不同、待遇不同、領取年齡不同以及領取養老金的計算方法不同共五方面。

城鄉居民和靈活就業養老保險的區別是什么?

1、參保人群不同:城鄉居民養老保險無論城鎮戶口還是農村戶口都可參保;靈活就業人員養老保險僅限于城鎮戶口人群繳納;

2、繳費基數與費率不同:城鄉居民養老保險按一定數額繳費從100到2000以年繳費,個人繳費全部屬于個人賬戶;靈活就業人員按照社會平均工資作為繳費基數,費率為20%,其中8%為個人賬戶;

3、繳費不同待遇不同:城鄉居民養老保險繳費低,待遇較低;靈活就業人員養老保險不繳費不可領取,且必須繳費到15年以上;

4、領取年齡不同:城鄉居民養老保險領取年齡不論男女,均為60周歲領取;靈活就業養老保險領取年齡有所區別,男60周歲,女55周歲領取;

5、領取養老金的計算方法不同:城鄉居民養老金計算方式按繳費總額加利息與補貼計算;靈活就業人員養老金計算方式按照繳費基數和年限計算,且參照當地社會平均工資。

靈活就業社保包含哪幾種保險?

靈活就業社保包含養老保險和醫療保險,不包括工傷保險、生育保險和失業保險。對于沒有上班的靈活就業者而言,可自行選擇繳納靈活就業社保,但只能繳納養老保險和醫保,且需要自己承擔所有的保費繳納責任。除此之外,繳納靈活就業社保,要求參保人具有當地戶籍,但大多地方如果有當地居住證的話,仍可以辦理靈活就業社保。

靈活就業社保與職工社保有什么區別?

除在職職工外,目前我國靈活就業者也較多,這部分人通常都會選擇自己繳納靈活就業社保。靈活就業社保屬于職工社保,通常只包含職工養老保險和醫療保險,意思是職工社保比靈活就業社保的保障要更加全面。

靈活就業人員和企業員工在職工養老保險待遇方面是相同的,只要養老保險繳費條件相同,養老金是相同的,不管是靈活就業參保還是企業參保,因為養老金的計算方法是一樣的。

靈活就業社保與職工社保一樣,養老保險累計繳費年限最低達到15年,達到法定退休年齡,按時辦理退休,享受企業職工養老金待遇。職工醫療保險累計繳費年限達到國家規定的繳費年限,在辦理退休后則不再繳納醫療保險,終身享受醫保待遇。

靈活就業者在繳納社保時,所有費用都需自行承擔。企業職工在繳納職工社保時,只需承擔個人部分,比例較低。靈活就業社保繳費基數可按照當地社保部門公布的上年度職工月平均工資來作為繳費基數,在60%至300%間選擇繳費檔次。

靈活就業社保和職工社保可以相互轉移嗎?

兩者間可以相互轉移,且繳費年限能夠累積計算。因為靈活就業人員所參保的養老保險,是屬于職工養老保險的范疇,他們兩者間是完全可以轉移合并累計計算繳費年限的。

部分人在離開工作單位后,可能長期找不到新的工作單位,這時就要按照靈活就業形式繼續參保養老保險,因為只有按照靈活就業形式,才能保證自身養老保險的繳費年限持續累積計算。最終在辦理退休前獲得較長的累計繳費年限,可以讓自身享受較高的退休金待遇。

也可能存在個人曾經作為靈活就業者參保了較長時間的基本養老保險,在找到合適的工作且準備參加工作時,個人靈活就業的養老保險完全可以轉移到新的工作單位內繼續參保,之前所累計的繳費年限能夠繼續正常計算。

河南省2023年城鄉居民基本醫療保險費集中征收工作已開始。全面了解繳費事項,一起看看吧。

一、集中繳費時間

2023年城鄉居民基本醫療保險費集中繳費期,全省統一為:2023年9月10日至2023年12月31日。

二、繳費標準

個人繳費標準:380元/人,財政補助標準:640元/人。

三、繳費渠道

為方便繳費人繳費,稅務部門提供了線上線下共8個多元化繳費渠道。

(一)線上繳費,共有“河南稅務”微信公眾號、“支付寶”、“豫事辦”、“河南稅務”APP4個渠道供你選擇。

1、在“河南稅務”微信公眾號里,點擊底部菜單“微服務”-“社保費繳納”-“居民醫療保險費”進行查詢及繳費;

2、在“支付寶”里搜索“社保繳費”,點擊“居民醫療保險繳費”,按照系統提醒進行查詢及繳費;

3、在“豫事辦”里,可以用支付寶搜索“豫事辦”小程序,點擊“社保繳費”-“居民醫療保險繳費”,進行查詢及繳費;

4、在“河南稅務”APP里,點擊“辦稅”-“城鄉居民醫療保險費繳納”,按照系統提醒操作進行查詢及繳費。

(二)線下辦理,線下也有4個渠道供你選擇繳費。

1、各地簽約銀行網點;

2、自助辦稅機;

3、社保費管理客戶端;

4、辦稅服務大廳。

以上8個渠道,繳費人可根據個人需要,自主選擇渠道,為個人或家人進行繳費。

內容來源國家稅務總局許昌市稅務局,會計網整理發布。

新加披國立大學一年制MBA碩士申請條件為:學生國內211、985重點大學本科畢業,大學平均分在80分以上;國內非211、985重點大學本科畢業,大學平均分在85分以上;英語要求雅思成績6.5-7.0分;需持有相關專業的畢業證及學士學位。

1、新加坡國立大學理學碩士,新加坡國立大學理學碩士隸屬專業:信息技術類-計算機及信息系統;課程等級:碩士;頒發證書:由新加坡國立大學頒發;學制:12個月;開課時間:一月、八月;報名費:100新幣(≈人民幣480元);學費總計:23970新幣左右。新加坡國立大學理學碩士課程旨在為學員提供成為專業統計師所需的基本原理和方法教學,同時也注重培養他們應用領域的專業技能。新加坡國立大學理學碩士課程適合已經取得相關學科學士學位的學生和對應用感興趣的專業人士。

2、新加坡國立大學城市設計碩士,新加坡國立大學城市設計碩士課程證書由新加坡國立大學頒發,學制為12個月,開課時間為每年的8月,報名費100新幣,學費總計35090新幣;城鄉規劃專業培養具備城市規劃、城市設計等方面的知識,能在城市規劃設計、城市規劃管理、決策咨詢、房地產開發等部門從事城市規劃設計與管理以及相關政策法規研究等方面工作的城鄉規劃學科高級工程技術人才。學生主要學習城鄉規劃、城鄉生態與環境保護、城鄉交通、城鄉市政工程規劃、區域規劃等的基礎理論和基本知識,受到城鄉規劃設計等基本訓練,掌握城鄉規劃、城鄉設計和城鄉規劃管理的基本能力。

申請人在學歷背景上,需要申請學生是國內211工程大學畢業的學生,平均成績80分以上。在語言要求上,需要達到雅思成績6.5分以上。如果是非211工程大學,提供在校平均成績85分以上,語言要求需要達到雅思成績6.5分以上。還需要持有相關專業的畢業證及學士學位,有相關工作經驗優先錄取。

新加坡國立大學碩士申請條件研究型碩士:

申請者擁有二等榮譽學士學位、GRE需要達到230分、小分要在160分以上、擁有2-4頁關于未來研究方向的研究計劃。授課型碩士:申請者擁有榮譽學士學位、大學期間的平均成績在85分左右、雅思成績需要達到6分以上、托福網考成績需要達到85分。

新加坡國立大學碩士申請時間有兩次,一次是1月份,一次是8月份。學生一般都需要在開課之前的半年左右申請,一個是前一年的6月3號左右,還有一個是1月中旬到2月底,申請新加坡國立大學碩士需要雅思成績達到6.5以上。

2021年社保新政策不斷,近日又有了一項重大變化,五險一金將變為四險一金!社保再次變化,與你我的錢袋子息息相關,速看!

最近廣東省人民政府發布《廣東省職工生育保險規定》,規定中把生育保險費和職工基本醫療保險費合并繳納,由稅務部門統一征收管理。用人單位繳費基數為本單位職工基本醫療保險繳費基數,繳費比例為原參加生育保險和職工基本醫療保險的繳費比例之和。

合并后的生育險,有什么變化?

總的來說,福利不變,企業省事多了。

重磅!五險將變為四險

其實這次廣州不是個例,之前就早有嘗試。早在2016年,國務院就對重慶、內江、昆明、岳陽、鄭州、威海、合肥、泰州、沈陽、邯鄲、晉中這12個城市進行試點,實施生育保險并入醫療保險基金征繳和管理,試點時間為:2年。

2019年3月15日,國務院正式發布《關于全面推進生育保險和職工基本醫療保險合并實施的意見》(國辦發〔2019〕10號),意見指出,2019年底前實現兩項保險合并實施。就在國家政策發布不久,各地區紛紛響應,出臺相應措施。同年9月12日,浙江省醫保局發布《關于全面推進生育保險和職工基本醫療保險合并實施方案》的通知,明確兩險合并的具體實施方案。

從目前形式來看,繼廣東、浙江之后,各省市將會陸續出臺相關政策。生育保險并入醫療保險離我們不遠了。

五險減一險,好處太多啦

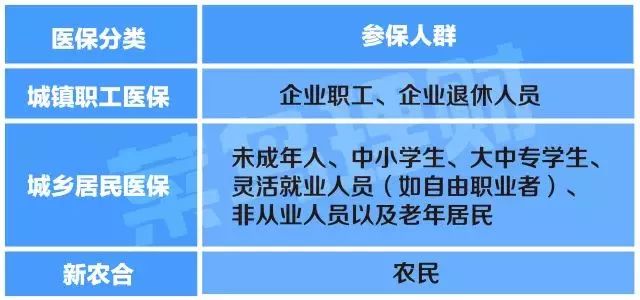

醫保分為城鎮職工醫保與城鎮居民醫保,而城鎮居民醫保中又包含了城鄉居民醫保與新農合,分別對應著不同的參保人群。

(各分類對應參保人群)

而在此三項醫保分類中,僅有城鎮職工醫保的參保人群是由其所在單位繳納在職職工的生育保險,城鄉居民醫保與新農保都是個人自行繳納,無法單獨參保生育保險。而且,把居民的生育費用納入城鄉居民醫保只有少數幾個城市,按住院比例報銷。新農保中也只包含了少額的生育醫療報銷額度。也就是說,在原來的“五險一金”中,只有城鎮職工醫保的參保人享受生育保險中的生育津貼與生育醫療待遇。城鄉居民醫保與新農保的參保人不一定享受到生育保險的權益。

那么,現在將“五險”合并為“四險”,表面上看好像少了一險,但其實把生育保險納入醫療保險,意味著只要參保了醫保,就能同時參保生育保險,享受應有的生育醫療待遇,不會再出現待遇不公平的現象。

通過以上的歸納可知,現在的政策更新變化很快,而這些變化幾乎關乎每一個人,一不留神就落后了。

來源:中國政府網、中國新聞網、浙江醫保局、廣東醫保局、人民日報、工人日報、財政部、注冊會計師、51社保網,由會計網整理發布。內容僅供讀者學習、交流之目的。文章版權歸原作者所有,如有不妥,請聯系刪除。

目前廣州靈活就業人員有兩種參保方式:

一是以個人身份參加企業職工社保;

二是在戶籍地或者常住地參加城鄉居民醫保。廣州戶籍居民或者持有廣州有效居住證的外地戶籍居民,可以在廣州參加城鄉居民醫保(廣州2024年度城鄉居民醫保繳費已結束,繳費標準:在校學生413元/人,其他參保人員549元/人。)

①參加職工基本養老保險:

若未達到法定退休年齡,符合條件的靈活就業人員可在戶籍地或就業地參加養老保險。

滿足下列條件之一的,可以靈活就業人員的方式參加職工基本養老保險:

★廣州市戶籍人員,未達到法定退休年齡,可以個人方式,按月參加養老保險。

★省內戶籍人員,未達到法定退休年齡,在廣州市辦理了就業登記證明的靈活就業人員。

★省外戶籍人員,未達到法定退休年齡,在廣州市辦理了就業登記證明的靈活就業人員。

★港澳臺人員,未達到法定退休年齡,在廣州市辦理了居民居住證或就業登記證明的靈活就業人員。

廣州市靈活就業人員社保費征收機構為稅務部門,申報流程詳情可咨詢所屬稅務部門或撥打咨詢熱線:12366。

②參加醫療保險

如需參加醫療保險,建議詳情可向市醫保中心咨詢,咨詢熱線:12345。

靈活就業人員的參保遵循自愿原則,社保費由個人自行繳納。

在廣州靈活就業社保每個月要交多少錢?

如果選擇參加職工社保,那么2023年7月-2024年6月期間,廣州靈活就業人員參保繳費基數及費率(也可參考下方圖片):

| 險種 | 調整時間 | 繳費基數 | 費率 | 繳費金額 | ||

| 職工基本養老保險 | 2023.7-2024.6 | 全省全口徑從業人員平均工資 | 上限 | 26421 | 20% | 5284.2 |

| 下限 | 5284 | 1056.8 | ||||

| 職工基本醫療保險 | 2023.1-12 | 本市上上年度全口徑城鎮單位就業人員平均工資 | 上限 | 28368 | 8% | 2269.44 |

| 下限 | 5674 | 453.92 | ||||

| 2024.1-2 | 上限 | 29979 | 2398.32 | |||

| 下限 | 5996 | 479.68 | ||||

| 2024.3-12 | 上限 | 29979 | 6.50% | 1948.64 | ||

| 下限 | 5996 | 389.74 | ||||

| 失業保險 | 2023.7-2024.6 | 以其參保前靈活就業十二個月的平均收入 | 上限 | 38082 | 1% | 380.82 |

| 下限 | 2300 | 23 | ||||

·企業職工基本養老保險。廣東全省全口徑從業人員月平均工資,繳費基數上限:26421元,繳費基數下限:5284元;費率:20%。

·職工社會醫療保險。廣州市上上年度全口徑城鎮單位就業人員平均工資(即2022年),繳費基數上限:29979元,繳費基數下限:5996元;費率:8%。

·失業保險。以參保前靈活就業十二個月的平均收入,繳費基數上限:38082元,繳費基數下限:2300元;費率:1%。

(僅供參考!如有調整,請以最新公布的為準)

內容來源廣州12345,會計網整理發布。

發現重復參保,參保人員應該根據自身情況保留一個參保關系,終止其他重復的參保關系。

有哪幾種常見的重復參保情形?該保留哪種參保關系?

一、如果在校學生在戶籍地和學籍地重復參加城鄉居民醫保,則是保留學籍地參保關系

二、如果參保人是剛入職員工,同時參加了職工醫保和城鄉居民醫保,則只保留職工醫保。

三、如果靈活就業人員已經參加了職工醫保,但中途就業隨單位又參加了職工醫保,造成職工醫保重復參保,則只保留就業單位參保關系。

四、如果在不同地方分別參加了城鄉居民醫保,則只保留常住地參保關系。

內容來源國家稅務總局福建省稅務局,會計網整理發布。

我公司是一家房屋租賃企業,最近關注到對住房租賃企業新出臺了增值稅減稅政策,請問我公司能否享受相關稅收優惠?

按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅;住房租賃企業的中的增值稅小規模納稅人向個人出租住房,按照5%的征收率減按1.5%計算繳納增值稅。住房租賃企業,是指按規定向住房城鄉建設部門進行開業報告或者備案的從事住房租賃業務的企業。

因此,如果你公司是向住房城鄉建設部門進行開業報告或者備案的住房租賃企業,自2021年10月1日起,你公司向個人出租住房取得的租賃服務收入,可以按照24號公告的規定適用相關增值稅減稅政策。

內容來源中國稅務報新媒體,會計網整理發布。

2021年10月1日起,增值稅、房產稅針對住房租賃企業的優惠政策開始施行,住房租賃企業向個人出租住房適用簡易計稅方法,按照5%征收率減按1.5%繳納增值稅;對企事業單位等向個人、專業化規模化住房租賃企業出租住房,減按4%稅率征收房產稅。國家稅務總局對此整理了相關熱點問答,一起來看能否解決你面臨的問題!

1.我公司是一家房屋租賃企業,最近關注到對住房租賃企業新出臺了增值稅減稅政策,請問我公司能否享受相關稅收優惠?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號,以下稱“24號公告”)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。住房租賃企業中的增值稅小規模納稅人向個人出租住房,按照5%的征收率減按1.5%計算繳納增值稅。住房租賃企業,是指按規定向住房城鄉建設部門進行開業報告或者備案的從事住房租賃業務的企業。

因此,如果你公司是向住房城鄉建設部門進行開業報告或者備案的住房租賃企業,自2021年10月1日起,你公司向個人出租住房取得的租賃服務收入,可以按照24號公告的規定適用相關增值稅減稅政策。

2.我公司是一家深圳的住房租賃企業,已在我市住建局備案。我公司從事保障性租賃住房出租業務,請問能夠享受什么增值稅優惠政策?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號,以下稱“24號公告”)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。住房租賃企業中的增值稅小規模納稅人向個人出租住房,按照5%的征收率減按1.5%計算繳納增值稅。對利用非居住存量土地和非居住存量房屋(含商業辦公用房、工業廠房改造后出租用于居住的房屋)建設的保障性租賃住房,取得保障性租賃住房項目認定書后,比照適用上述增值稅減稅政策。保障性租賃住房項目認定書由市、縣人民政府組織有關部門聯合審查建設方案后出具。

因此,自2021年10月1日起,你公司向個人出租符合24號公告規定的保障性租賃住房取得的出租收入,可以按規定適用上述增值稅減稅政策。

3.我公司是一家住房租賃企業,登記為一般納稅人,已向我市住建局進行開業報告。我公司除了向個人出租住房,還面向部分企業租戶。請問,我公司出租住房收入都可以減按1.5%征收率繳納增值稅嗎?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號,以下稱“24號公告”)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。

因此,自2021年10月1日起,你公司向個人出租住房取得的收入,可以按照24號公告的規定適用上述1.5%征收率簡易計稅政策;同時,你公司向單位出租住房取得的收入,不適用24號公告規定的增值稅減稅政策。上述單位,包括企業、行政單位、事業單位、軍事單位、社會團體及其他單位。

4.我公司是一家房屋租賃企業,登記為一般納稅人,已在我市住建局備案。我公司除向個人出租住房外還出租商鋪。請問,我公司的個人出租業務都可以減按1.5%征收率繳納增值稅嗎?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號,以下稱“24號公告”)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。

因此,自2021年10月1日起,你公司向個人出租住房取得的收入,可以按規定選擇適用上述減征增值稅政策;同時,你公司向個人出租商鋪等非住房取得的收入,不適用24號公告規定的減按1.5%征收率計算繳納增值稅政策。

5.我公司是一家住房租賃企業,登記為一般納稅人,已在我市住建局備案。按照2021年第24號文件的規定,我公司向個人出租住房可以選擇1.5%簡易計稅政策。請問,我公司向個人出租住房,是否可以根據不同的個人承租對象,分別選擇適用一般計稅方法或簡易計稅方法?

答:不可以。按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。

因此,你公司在適用24號公告規定的增值稅減稅政策時,應以向個人出租住房的全部收入選擇適用簡易計稅方法或一般計稅方法,不能區分不同承租對象或不同筆承租業務分別適用一般計稅方法或簡易計稅方法。

6.我公司是一家住房租賃企業,為小規模納稅人并按月申報納稅,租戶都是個人,已向我市住建局進行開業報告。預計2021年11月份向個人出租住房可以取得約10萬元租金收入,2021年12月份可以取得約20萬元租金收入,無其他收入。請問,我公司能夠享受什么增值稅優惠政策?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號,以下稱“24號公告”)規定,自2021年10月1日起,住房租賃企業中的增值稅小規模納稅人向個人出租住房,按照5%的征收率減按1.5%計算繳納增值稅。

按照《財政部稅務總局關于明確增值稅小規模納稅人免征增值稅政策的公告》(2021年第11號,以下稱“11號公告”)規定,自2021年4月1日至2022年12月31日,對月銷售額15萬元以下(含本數)的增值稅小規模納稅人,免征增值稅。

你公司為按月申報小規模納稅人,如果2021年11月銷售額(包括租金收入)未超過15萬元,則可以按照11號公告的規定享受小規模納稅人免征增值稅政策;如果2021年12月銷售額超過15萬元,不適用小規模納稅人免征增值稅政策,但你公司向個人出租住房取得的出租收入,可以按照24號公告的規定選擇減按1.5%征收率計算繳納增值稅。

7.我公司是北京一家住房租賃企業,登記為一般納稅人,已在北京市住建委備案。除北京本地外,我公司在天津也有部分住房出租業務。請問,我公司出租位于天津的住房應如何預繳增值稅?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號,以下稱“24號公告”)規定,自2021年10月1日起,住房租賃企業中的增值稅一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅。住房租賃企業向個人出租住房適用上述簡易計稅方法并進行預繳的,減按1.5%預征率預繳增值稅。

按照《營業稅改征增值稅試點有關事項的規定》(財稅〔2016〕36號附件2)規定,納稅人出租不動產,不動產所在地與其機構所在地不在同一縣(市)的,納稅人應按規定在不動產所在地預繳增值稅后,向機構所在地主管稅務機關進行納稅申報。

因此,如果你公司的個人出租住房業務選擇適用24號公告規定的減按1.5%征收率簡易計稅政策,則在天津向個人出租住房取得的出租收入,也相應按照1.5%預征率在天津預繳增值稅,將對應的銷售額、1.5%的預征率等信息填入《增值稅及附加稅費預繳表》對應欄次,并向機構所在地主管稅務機關進行納稅申報。

8.我公司是一家房屋租賃企業,登記為一般納稅人,已在我市住建局備案。目前,我公司出租2016年4月30日前取得的房產,按規定可以選擇適用簡易計稅方法按照5%征收率計算繳納增值稅。請問,住房租賃企業減按1.5%繳納增值稅政策出臺以后,我公司出租房產如何計算增值稅呢?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。

按照《營業稅改征增值稅試點有關事項的規定》(財稅〔2016〕36號附件2)規定,一般納稅人出租其2016年4月30日前取得的不動產,可以選擇適用簡易計稅方法,按照5%的征收率計算應納稅額。

因此,自2021年10月1日起,你公司出租房產,可以區分不同業務分別適用政策:一是你公司向個人出租住房取得的全部出租收入,可以選擇按照5%征收率減按1.5%計算繳納增值稅,且一經選擇,無論向個人出租的住房是2016年4月30日前或此后取得的,均應按照5%征收率減按1.5%計算繳納增值稅。二是你公司向單位出租2016年4月30日前取得住房,以及向單位和個人出租2016年4月30日前取得非住房的出租收入,可以繼續選擇適用簡易計稅方法按照5%征收率計算繳納增值稅,也可以適用一般計稅方法計稅。

9.我公司是一家住房租賃企業,登記為一般納稅人,已在我市住建局備案。目前房屋出租業務均按照一般計稅方法計算繳納增值稅,且因前期投入大,目前仍有留抵稅額未抵完。我們關注到國家針對住房租賃企業新出臺了1.5%征收率簡易計稅政策。請問,我公司可以繼續按照一般計稅方法計稅嗎?

答:可以。按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。

因此,你公司向個人出租住房,可以根據自身經營情況自主選擇適用24號公告規定的簡易計稅政策,或者繼續按照一般計稅方法計算繳納增值稅。需要說明的是,按照《營業稅改征增值稅試點實施辦法》(財稅〔2016〕36號附件1)規定,一般納稅人發生財政和國家稅務總局規定的特定應稅行為,可以選擇適用簡易計稅方法計稅,但一經選擇,36個月內不得變更。

10.我公司是一家住房租賃企業,登記為一般納稅人,已向本市住建局進行開業報告,如向個人出租住房時選擇適用了最新出臺的住房租賃企業增值稅減稅政策,應當開具多少稅率或征收率的增值稅發票?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,住房租賃企業中的一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,并相應開具1.5%征收率的增值稅發票。

11.我公司是杭州一家住房租賃企業,登記為一般納稅人,已向本市住建局進行開業報告,預計10月向個人出租住房取得的不含稅收入為50萬元,開具增值稅普通發票,應當如何辦理增值稅納稅申報?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定適用減按1.5%計算繳納增值稅政策的,納稅人應當在辦理10月所屬期增值稅納稅申報時,在《增值稅及附加稅費申報表附列資料(一)》(本期銷售情況明細)“二、簡易計稅方法計稅”中“5%征收率的服務、不動產和無形資產”行“開具其他發票”列填寫銷售額為50萬元和稅額為2.5萬元(50萬元×5%=2.5萬元),同時將按銷售額的3.5%計算的應納稅額減征額1.75萬元,計入《增值稅及附加稅費申報表(一般納稅人適用)》“應納稅額減征額”及《增值稅減免稅申報明細表》減稅項目相應欄次。

12.我公司是廣州一家住房租賃企業,登記為小規模納稅人并按月申報納稅,已在本市住建局備案,預計10月向個人出租住房取得的不含稅收入為20萬元,未開具發票,應當如何辦理增值稅納稅申報?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定適用減按1.5%計算繳納增值稅政策的,納稅人應當在辦理10月稅款所屬期增值稅納稅申報時,將減按1.5%征收率征收增值稅的銷售額20萬元,填寫在《增值稅及附加稅費申報表(小規模納稅人適用)》“應征增值稅不含稅銷售額(5%征收率)”的“服務、不動產和無形資產”欄次;對應減征的增值稅應納稅額7000元(20萬元×3.5%=7000元),填寫在《增值稅及附加稅費申報表(小規模納稅人適用)》“本期應納稅額減征額”及《增值稅減免稅申報明細表》減稅項目相應欄次。

13.我公司是一家住房租賃企業,最近關注到新出臺了向個人出租住房的增值稅和房產稅優惠政策,請問該項政策中“向個人出租住房”的“個人”包括個體工商戶嗎?

答:按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,住房租賃企業中的增值稅一般納稅人向個人出租住房取得的全部出租收入,可以選擇適用簡易計稅方法,按照5%的征收率減按1.5%計算繳納增值稅,或適用一般計稅方法計算繳納增值稅。住房租賃企業中的增值稅小規模納稅人向個人出租住房,按照5%的征收率減按1.5%計算繳納增值稅。對企事業單位、社會團體以及其他組織向個人、專業化規模化住房租賃企業出租住房的,減按4%的稅率征收房產稅。

上述規定中的“個人”包括個體工商戶和其他個人。

14.《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》實施后,請問,出租房屋涉及的房產稅政策有什么變化?

答:《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)實施后,出租房屋涉及的房產稅政策主要有以下變化:

一是對單位(包含企事業單位、社會團體以及其他組織,下同)向專業化規模化住房租賃企業出租住房,房產稅稅率由12%降至4%;二是延續《財政部國家稅務總局關于廉租住房經濟適用住房和住房租賃有關稅收政策的通知》(財稅〔2008〕24號)第二條第(四)項規定,對單位向個人出租住房,仍減按4%稅率征收房產稅,但不再限制用途、租金水平;三是對利用非居住存量土地或非居住存量房屋建設的保障性租賃住房,在取得保障性租賃住房項目認定書后,在出租時比照適用上述房產稅優惠政策,減按4%稅率征稅。

15.兩年前,我公司將購買的一棟住房出租給一家住房租賃企業,該企業已向我市住建部門備案,經營租賃住房建筑面積3.2萬平方米。請問,《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)實施后,我公司應繳房產稅會有什么變化?

答:根據《中華人民共和國房產稅暫行條例》規定,房產出租的,按照房產租金收入的12%計算繳納房產稅。《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,企事業單位、社會團體以及其他組織向個人、專業化規模化住房租賃企業出租住房的,減按4%稅率征收房產稅。其中,住房租賃企業,是指按規定向住房城鄉建設部門進行開業報告或者備案的從事住房租賃經營業務的企業。專業化規模化住房租賃企業的標準為:企業在開業報告或者備案城市內持有或者經營租賃住房1000套(間)及以上或者建筑面積3萬平方米及以上。各省、自治區、直轄市住房城鄉建設部門會同財政、稅務部門,可根據租賃市場發展情況,對本地區全部或者部分城市在50%的幅度內下調標準。

按照上述規定,2021年10月1日前,你公司出租的住房,應按租金收入的12%繳納房產稅。2021年10月1日后,由于承租你公司住房的住房租賃企業屬于專業化規模化住房租賃企業,你公司可按租金收入的4%繳納房產稅。

16.我公司為增值稅小規模納稅人,自2019年1月1日起向專業化規模化住房租賃企業出租住房,按照財稅〔2019〕13號規定,房產稅享受減半征收。《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)出臺后,我公司應繳房產稅會有什么變化?

答:《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,2021年10月1日起,企事業單位、社會團體以及其他組織向個人、專業化規模化住房租賃企業出租住房的,減按4%的稅率征收房產稅。根據《財政部稅務總局關于實施小微企業普惠性稅收減免政策的通知》(財稅〔2019〕13號)規定,2019年1月1日至2021年12月31日,由省、自治區、直轄市人民政府根據本地區實際情況,以及宏觀調控需要確定,對增值稅小規模納稅人可以在50%的稅額幅度內減征房產稅。同時,增值稅小規模納稅人已依法享受其他優惠政策的,可疊加享受上述優惠政策。

按照上述規定,2021年10月1日起,你公司向專業化規模化住房租賃企業出租住房房產稅可享受4%優惠稅率。同時,2021年12月31日前,還可繼續享受房產稅減半征收優惠,兩項優惠政策可以疊加。也就是說,你公司實際繳納的房產稅相當于租金收入的2%。

17.我公司在北京注冊,主要經營住房租賃業務并已向北京市住建委備案,公司出租房源為自持住房,總計200套,建筑面積2萬平方米,我公司是否屬于專業化規模化住房租賃企業?

答:《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,住房租賃企業,是指按規定向住房城鄉建設部門進行開業報告或者備案的從事住房租賃經營業務的企業。專業化規模化住房租賃企業的標準為:企業在開業報告或者備案城市內持有或者經營租賃住房1000套(間)及以上或者建筑面積3萬平方米及以上。各省、自治區、直轄市住房城鄉建設部門會同財政、稅務部門,可根據租賃市場發展情況,對本地區全部或者部分城市在50%的幅度內下調標準。

你公司具體可向北京市住房和城鄉建設委員會咨詢是否屬于專業化規模化住房租賃企業。

18.我公司為增值稅一般納稅人,2021年將公司名下一棟住房出租給一家專業化規模化住房租賃企業,年租金收入12萬元(不含增值稅),請問我公司該棟住房2021年的房產稅如何計算?

答:根據《中華人民共和國房產稅暫行條例》規定,房產出租的,按照房產租金收入的12%計算繳納房產稅。《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,企事業單位、社會團體以及其他組織向個人、專業化規模化住房租賃企業出租住房的,減按4%稅率征收房產稅。

按照上述規定,你公司出租住房,2021年1—9月取得的租金收入應按12%稅率繳納房產稅,2021年10—12月的租金收入可減按4%稅率征收房產稅。2021年房產稅應納稅額具體如下:

1-9月應納稅額=12萬元×12%/12×9=10800元,10-12月應納稅額=12萬元×4%/12×3=1200元,全年應納稅額=10800+1200=12000元。

19.我公司擬將閑置廠房改造后出租給員工居住,請問,我公司應繳納的房產稅有何優惠?

答:《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,利用非居住存量土地或非居住存量房屋(含商業辦公用房、工業廠房改造后出租用于居住的房屋)建設的保障性租賃住房,取得保障性租賃住房項目認定書后,比照適用本公告第二條規定的稅收政策,具體為:企事業單位、社會團體以及其他組織向個人、專業化規模化住房租賃企業出租上述保障性租賃住房,減按4%的稅率征收房產稅。

按照上述規定,你公司改造的閑置廠房如果屬于保障性租賃住房且取得了保障性租賃住房項目認定書,向員工出租涉及的房產稅可以減按4%征收。保障性租賃住房項目認定書由市、縣人民政府組織有關部門聯合審查建設方案后出具。

20.我公司為增值稅一般納稅人,擬將閑置辦公用房改造為保障性租賃住房并出租給專業化規模化住房租賃企業,請問,我公司出租住房在繳納房產稅時有何優惠?

答:《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,利用非居住存量土地或非居住存量房屋(含商業辦公用房、工業廠房改造后出租用于居住的房屋)建設的保障性租賃住房,取得保障性租賃住房項目認定書后,比照適用本公告第二條規定的稅收政策,具體為:企事業單位、社會團體以及其他組織向個人、專業化規模化住房租賃企業出租上述保障性租賃住房,減按4%的稅率征收房產稅。

因此,你公司改造的閑置辦公用房如果屬于保障性租賃住房且取得了保障性租賃住房項目認定書,向專業化規模化住房租賃企業出租涉及的房產稅可以減按4%征收。保障性租賃住房項目認定書由市、縣人民政府組織有關部門聯合審查建設方案后出具。

21.我公司2010年成立,主要經營住房租賃業務。按照財稅〔2008〕24號規定,我公司向個人出租的住房,一直按照4%繳納房產稅,《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)實施后,我公司應繳納的房產稅有什么變化?

答:《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,自2021年10月1日起,企事業單位、社會團體以及其他組織向個人、專業化規模化住房租賃企業出租住房的,減按4%稅率征收房產稅。公告實施后,《財政部國家稅務總局關于廉租住房經濟適用住房和住房租賃有關稅收政策的通知》(財稅〔2008〕24號)第二條第(四)項規定(具體內容為:對企事業單位、社會團體以及其他組織按市場價格向個人出租用于居住的住房,減按4%稅率征收房產稅)同時廢止。

據此,你公司向個人出租住房,可仍按4%稅率繳納房產稅,但在進行房產稅減免稅申報時應按規定選擇相應的減免稅代碼,具體為08011708。

22.我公司向專業化規模化住房租賃公司出租住房,按照《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,可以享受4%房產稅優惠稅率,請問,我如何辦理房產稅減免稅申報?需要提供什么證明資料?

答:《財政部稅務總局住房城鄉建設部關于完善住房租賃有關稅收政策的公告》(2021年第24號)規定,納稅人享受本公告規定的優惠政策,應按規定進行減免稅申報,并將不動產權屬、房屋租賃合同、保障性租賃住房項目認定書等相關資料留存備查。

你公司應在當地規定的房產稅征期內通過電子稅務局、辦稅服務廳等渠道進行減免稅申報,不需要提供證明資料,但需將不動產權屬、房屋租賃合同、保障性租賃住房項目認定書等相關資料留存備查。

來源:國家稅務總局

我近期收到“社保代扣支出200元”的銀行卡扣款短信,這200元是扣什么費用呢?

這是城鄉醫保2022年7月-12月的扣費。

去年城鄉醫保費用標準是400元,這次為什么是200元呢?

因為去年400元是2021年7月至2022年6月的費用,這次的200元是2022年7月-12月半年的費用。

以前不是按年繳納嗎?這次怎么變成按半年交?

根據相關文件規定,從2023年1月1日開始,廈門市醫保年度調整為每年的1月1日至12月31日,并將2022年7月至12月作為調整過渡期,因此2022年7月-12月按2021醫保年度的半年標準(200元)來征收。

內容來源國家稅務總局廈門市稅務局,會計網整理發布。

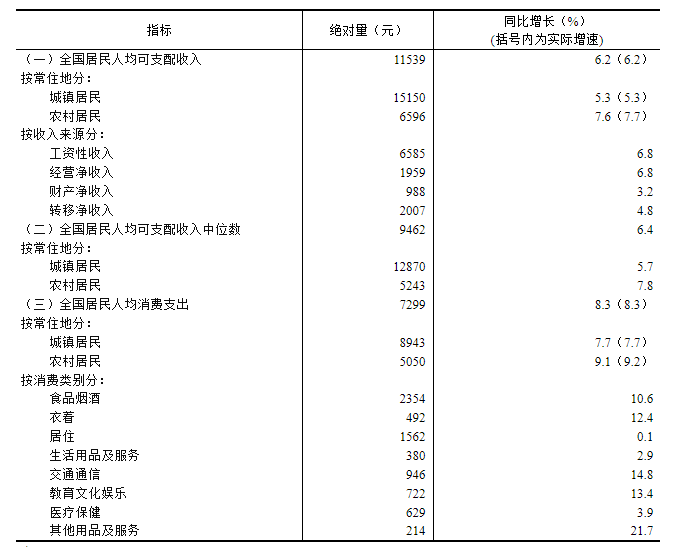

一、居民收入情況

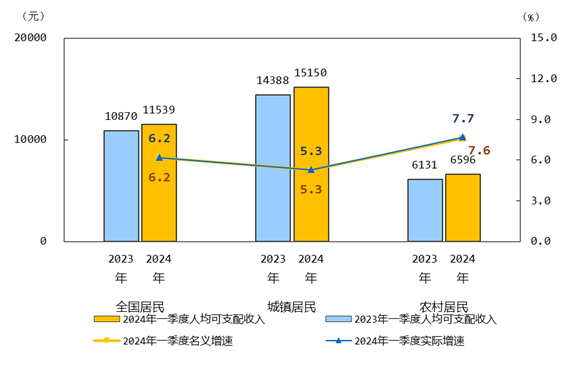

一季度,全國居民人均可支配收入11539元,比上年同期名義增長6.2%,扣除價格因素,實際增長6.2%。分城鄉看,城鎮居民人均可支配收入15150元,增長(以下如無特別說明,均為同比名義增長)5.3%,扣除價格因素,實際增長5.3%;農村居民人均可支配收入6596元,增長7.6%,扣除價格因素,實際增長7.7%。

按收入來源分,一季度,全國居民人均工資性收入6585元,增長6.8%,占可支配收入的比重為57.1%;人均經營凈收入1959元,增長6.8%,占可支配收入的比重為17.0%;人均財產凈收入988元,增長3.2%,占可支配收入的比重為8.6%;人均轉移凈收入2007元,增長4.8%,占可支配收入的比重為17.4%。

一季度,全國居民人均可支配收入中位數9462元,增長6.4%,中位數是平均數的82.0%。其中,城鎮居民人均可支配收入中位數12870元,增長5.7%,中位數是平均數的84.9%;農村居民人均可支配收入中位數5243元,增長7.8%,中位數是平均數的79.5%。

圖1 2024年一季度全國及分城鄉居民人均可支配收入與增速

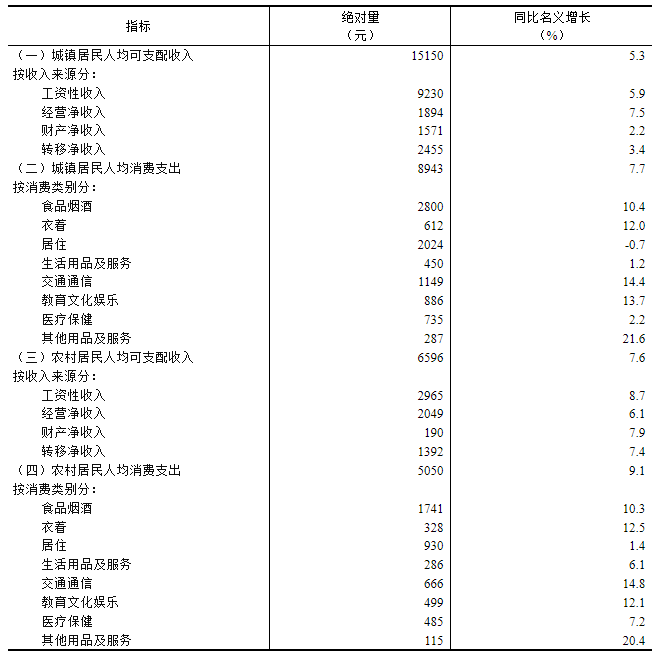

二、居民消費支出情況

一季度,全國居民人均消費支出7299元,比上年同期名義增長8.3%,扣除價格因素影響,實際增長8.3%。分城鄉看,城鎮居民人均消費支出8943元,增長7.7%,扣除價格因素,實際增長7.7%;農村居民人均消費支出5050元,增長9.1%,扣除價格因素,實際增長9.2%。

一季度,全國居民人均食品煙酒消費支出2354元,增長10.6%,占人均消費支出的比重為32.2%;人均衣著消費支出492元,增長12.4%,占人均消費支出的比重為6.7%;人均居住消費支出1562元,增長0.1%,占人均消費支出的比重為21.4%;人均生活用品及服務消費支出380元,增長2.9%,占人均消費支出的比重為5.2%;人均交通通信消費支出946元,增長14.8%,占人均消費支出的比重為13.0%;人均教育文化娛樂消費支出722元,增長13.4%,占人均消費支出的比重為9.9%;人均醫療保健消費支出629元,增長3.9%,占人均消費支出的比重為8.6%;人均其他用品及服務消費支出214元,增長21.7%,占人均消費支出的比重為2.9%。

圖2 2024年一季度居民人均消費支出及構成

表1 2024年一季度全國居民收支主要數據

表2 2024年一季度城鄉居民收支主要數據

內容來源國家統計局官網。

為繼續支持居民改善住房條件,財政部、稅務總局、住房城鄉建設部發布《關于延續實施支持居民換購住房有關個人所得稅政策的公告》(財政部稅務總局住房城鄉建設部公告2023年第28號),自2024年1月1日至2025年12月31日,對出售自有住房并在現住房出售后1年內在市場重新購買住房的納稅人,對其出售現住房已繳納的個人所得稅予以退稅優惠。

那符合條件的納稅人,在退稅時有什么地方需要注意呢?

1、退稅時間要注意

(一)出售住房時間應早于購買住房時間且出售和新購住房時間間隔不得超過一年;

(二)出售現住房的時間以納稅人出售住房時個人所得稅完稅時間為準;

(三)新購住房為二手房的,購買住房時間以納稅人購房時契稅的完稅時間或不動產權證載明的登記時間為準;

(四)新購住房為新房的,購買住房時間以在住房城鄉建設部門辦理房屋交易合同備案的時間為準。

2、退稅地點要注意

(一)納稅人出售和重新購買的住房應在同一城市范圍內。同一城市范圍是指同一直轄市、副省級城市、地級市(地區、州、盟)所轄全部行政區劃范圍。

(二)納稅人享受居民換購住房個人所得稅退稅政策的,應當向征收現住房轉讓所得個人所得稅的主管稅務機關提出申請。

3、退稅金額要注意

(一)新購住房金額大于或等于現住房轉讓金額的,退稅金額等于現住房轉讓時繳納的個人所得稅;

(二)新購住房金額小于現住房轉讓金額的,退稅金額等于新購住房金額除以現住房轉讓金額乘以現住房轉讓時繳納的個人所得稅;

(三)現住房轉讓金額和新購住房金額與核定計稅價格不一致的,以核定計稅價格為準;

(四)現住房轉讓金額和新購住房金額均不含增值稅。

4、退稅主體要注意

(一)出售自有住房的納稅人與新購住房之間須直接相關,應為新購住房產權人或產權人之一;

(二)對于出售多人共有住房或新購住房為多人共有的,應按照納稅人所占產權份額確定該納稅人現住房轉讓金額或新購住房金額。

內容來源國家稅務總局周口市稅務局,會計網整理發布。

新春佳節臨近,很多朋友工作或返鄉等原因須進行核酸檢測。那么核酸檢測費用可以報銷嗎?最新的官方口徑來了!

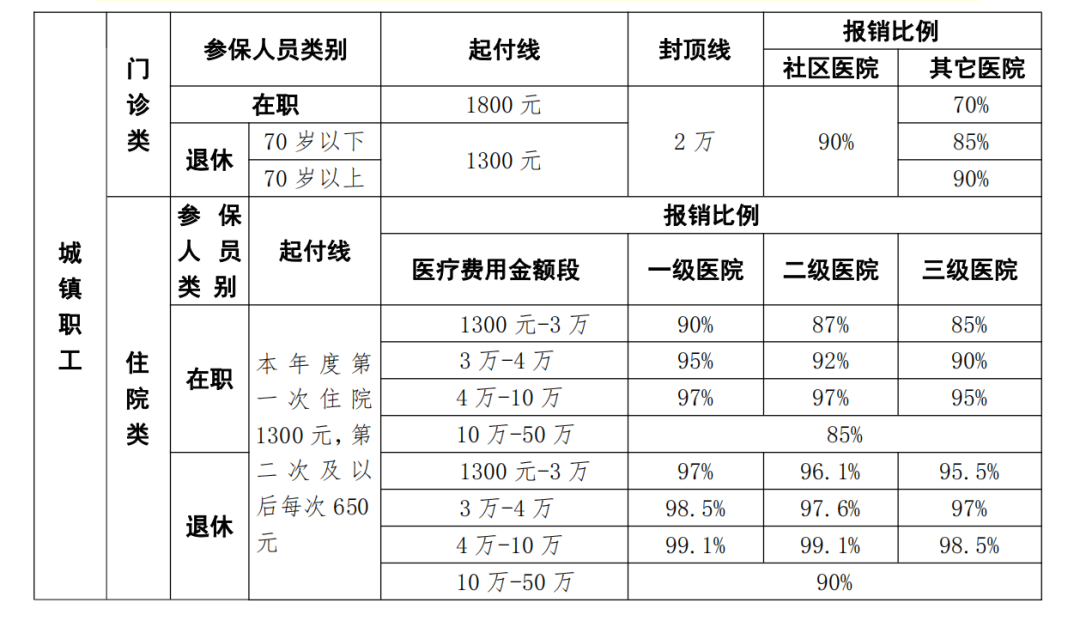

以北京地區核酸檢測費用為例:單樣本檢測價格:80元;5樣本混合檢測:30元/每樣本;10樣本混合檢測:20元/每樣本。核酸檢測有沒有報銷?如何報銷?北京市醫保局給出了答案。

核酸檢測費用報銷嗎?

“應檢盡檢”人員:“應檢盡檢”是對重點地區、重點區域和重點人群集中開展核酸檢測。“應檢盡檢”人群新型冠狀病毒核酸檢測費用由醫保基金和財政共同負擔,個人無負擔。

“應檢盡檢”以外人員:北京市其他基本醫療保險參保人員因疫情防控需要,在本市定點醫療機構發生的新型冠狀病毒核酸檢測費用,納入本市基本醫療保險支付范圍,按城鎮職工和城鄉居民基本醫療保險政策規定報銷,醫保報銷后個人自付部分,由個人負擔。

報銷注意事項

1)符合本市基本醫療保險支付范圍

起付標準以上至最高支付限額以下,醫保基金對參保人員醫療費用按相應的支付比例予以報銷。

2)定點醫療機構檢測

·本人定點醫院

·定點中醫醫院

·定點專科醫院

·19家A類定點醫療機構

北京市基本醫療保險參保人員在本人定點醫療機構或參保人員共同的定點醫院(無需選擇),進行核酸檢測的費用,納入本市基本醫療保險支付范圍。

城鎮職工醫保費用報銷比例一覽表

城鄉居民醫保費用報銷比例一覽表

近日,國家醫療保障局會同財政部、國家稅務總局制定印發了《關于做好2020年城鄉居民基本醫療保障工作的通知》,對進一步做好2020年城鄉居民醫療保障工作作出部署。《通知》明確,2020年居民醫保人均財政補助標準新增30元,達到每人每年不低于550元。原則上個人繳費標準同步提高30元,達到每人每年280元。政策范圍內住院費用支付比例達到70%。

劃重點:

1、居民醫保是財政和個人共同繳費的,今年財政補助標準在去年的基礎上又提高了30元。

2、個人的繳費標準同步也提高30元,達到每人每年280元。不過這只是國家給的一個標準,相當于一個下限,而很多地區或城市的居民醫保都有自己的一套體系,會比這個高。

3、社保范圍內的住院費用的報銷比例達到70%。

4、降低大病醫療的起付線,統一到居民人均可支配收入的一半。2019年的居民人均可支配收入為30732.85,一半也就是15000元左右,也就是說超過這15000元起以上的部分,社保范圍內的費用可報銷的比例也達到60%。

5、居民醫保的財政補助標準和個人繳費標準,最近幾年一直在持續的增長,隨著醫療費用支出的逐年增加,為了保障醫保的正常運轉,未來繳費預計還將每年提高。

為解決部分企業因員工無法正常上班、無法正常辦理社會保險相關業務等問題,最大程度降低現場集中辦理業務帶來的交叉感染風險,2月2日,廣東省人力資源和社會保障廳、國家稅務總局廣東省稅務局聯合印發了《關于新型冠狀病毒感染的肺炎疫情防控期間社會保險繳費和待遇相關工作的通知》(人社廳明電[2020]7號),通知明確規定:

1.對于受疫情影響的用人單位,無法按時繳納企業職工養老保險費、失業保險費、工傷保險費的,可延期至疫情解除后三個月內繳費,期間不加收滯納金。

2.疫情期間用人單位、靈活就業人員、城鄉居民未按時辦理參保繳費登記、申報繳款、待遇申領等業務的,允許疫情結束后補辦,延長期間養老保險、失業保險、工傷保險待遇正常享受,不影響參保人員個人權益記錄,補辦應在疫情解除后三個月內完成。

廣東省稅務局溫馨提醒,繳費人需要辦理城鄉居民醫療保險、養老保險等社會保險費申報繳納等業務,可通過以下“非接觸”式渠道辦理。

企業:電子稅務局(企業登陸)-稅費申報及繳納-社保繳費

個人:電子稅務局(個人登陸)-事項辦理-社保費;廣東稅務微信公眾號-微辦稅-個人業務-社保費

資料來源:廣東省人力資源和社會保障廳 國家稅務總局廣東省稅務局