專題

專題

在ACCA考試當中,LW科目存在一個非常重要的考點需要考生掌握和理解,這個考點內容就是股票的發行。這個考點通常是以綜合題的形式在Section B部分出現,下面我們來看看吧。

一、首先,區分股票發行的三個概念:Par issue、Issue at a premium、Issue at a discount

我們在學習股票發行時,一直在強調股票不可以折價發行,但是在題目中,首先需要大家根據背景信息來判斷公司是否是折價發行。

判斷公司是否折價發行股票,需要對比股票的發行價格與票面價格(nominal value):

(1) 如果發行價格等于票面價格,股票是平價發行(issue at par);

(2) 如果發行價格大于票面價格,股票是溢價發行(issue at premium);

(3) 如果發行價格小于票面價格,股票是折價發行(issue at discount)。

給大家舉個例子,假如有下面三種情況,需要我們來判斷股票發行的狀態:

(1) A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £1.

發行價格即公司要求股東支付的價格,如果沒有特殊規定,一般情況下票面價格都為£1。

那么本題中發行價格是£1,票面價值是£1,即發行價格 = 票面價格,所以為par issue。

(2) A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £1.2.發行價格是£1.2,票面價值是£1,即發行價格 > 票面價格,所以為issue at a premium。

(3) A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £0.8.發行價格是£0.8,票面價值是£1,即發行價格 < 票面價格,所以為issue at a discount。

還要給大家強調一點,在判斷公司的股票發行狀態時,不需要考慮題目中的市場價格-market value。

二、區分partly paid和issue at a discount

題目在考察大家對于折價發行的理解的時候,還會給到一個容易讓大家混淆的概念-partly paid。

Partly paid是部分支付的意思,是股東在最開始沒有支付全部的發行價格,等到后面公司催繳或者破產清算的時候,股東才會把剩余的欠款補齊。還是上面的例題,我們做一下擴充:

A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £1.2 per share.

Issued with £0.5 credited as paid up,leaving a liability of £0.7 per share.

根據題目信息可以判斷出來,公司是溢價發行,發行價格是 £1.2。但是股東在最開始只支付了£0.5,剩下的 £0.7是后續需要支付的,這就是partly paid。需要理解清楚,這種情況并不是折價發行,股東現在對公司還有 £0.7的欠款。

“When company is liquidated,shareholders are liable to unpaid capital.”

三、公司發行股票換取非現金形式的對價

公司發行股票還有可能是為了換取非現金形式的對價,比如,換取goods-商品或者service服務,而公司法對private company和public company的規定是不同的,這個也是Section B部分非常重要的考點,需要大家了解并掌握。

(1)對于private company

Private company如果以發行股票的方式換取非現金形式的對價,不需要對這個商品或者服務進行獨立估值。所以對價的價值不一定與股票價值完全相等,只要價值合理(reasonable and honest)即可。

(2)對于public company

公司法對public company發行股票換取非現金形式的對價要求比較嚴格:

Public company如果以發行股票的方式換取非現金形式的對價,需要對這個商品或者服務進行獨立的估值,而且獨立估值是要在股票發行之前的六個月之內進行。換取的商品還要在股票發行之后的五年之內交付給公司。

和正常發行股票相同,25%的票面價值和全部的股票溢價都需要在股票發行之時支付。

Public是不允許發行新股來換取未來的服務-future service,但是如果service是過去已經發生了的,公司只是針對這筆服務有一筆應付賬款,那么公司可以以發行新股的方式來償還這筆債務。

如果public company發行新股來換取未來的服務,接受股票的一方必須要以現金的形式支付給公司股票的票面價值和股票溢價 ,并且還要針對這部分支付5%的利益。

來源:ACCA學習幫

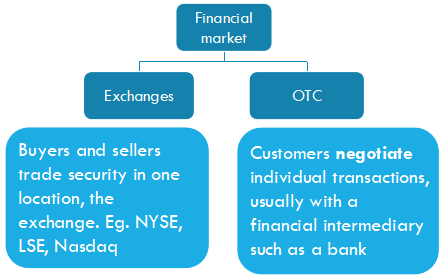

在ACCA考試中,F9階段有一個核心高頻考點一直讓考生們比較難理解的,這個考點就是“Financial Market”,對此,會計網今天就跟大家詳解這個考點內容。

在學習financial market時,我們主要需要掌握三種不同類型的劃分。

第三章之初我們知道了financial market是direct finance的市場,現在來細看一下。

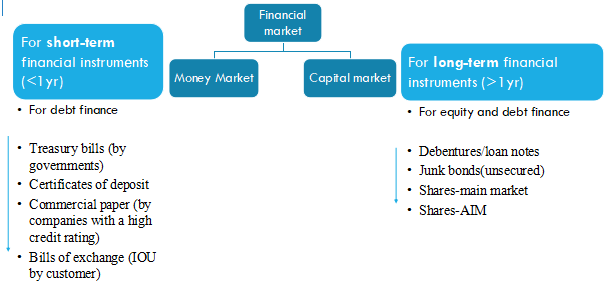

按融資時間長度來分,分為money market--貨幣市場,和capital market--資本市場。股權融資/債務融資。貨幣市場主要是銀行的天下,但大型的企業和政府也會參與。金融工具的期限小于一年,基本上是debt finance,通過債券進行融資。

其中最安全的就是Treasury bill國債。其次為定期存單,是由銀行發行的。最早美國的利率是固定的,后來花旗銀行發明了CD,特征是大額的,短期的;接下來是信用等級比較高的公司發行的匯票和一般商業匯票。

另一面是資本市場,金融工具的到期時間大于一年,長期性質的融資,包含debt finance和equity finance,股權融資通常都是在資本市場進行的。

在資本市場中的金融產品,安全系數最高的就是debenture公司信用債券,其次是無擔保的垃圾債,即評級低的債券,之后是在主板市場交易的股票,最后是AIM (Alternative investment market)發行的股票,在我國主要是指新三板。

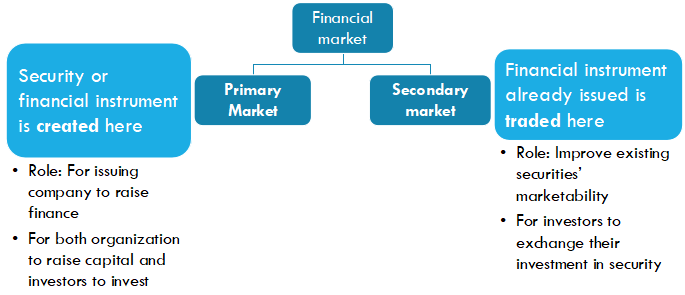

一二級市場主要是根據市場活躍主體的不同而進行區別的一種方法。不同行業的一二級市場概念與分類都不一樣。

在金融行業,一級市場(Primary Market/ New Issue Market)是籌集資金的公司或政府機構將其新發行的股票和債券等證券銷售給最初購買者的金融市場。

二級市場(security/secondary market)即證券交易市場也稱證券流通市場、次級市場,是指對已經發行的證券進行買賣,轉讓和流通的市場。在二級市場上銷售證券的收入屬于出售證券的投資者,而不屬于發行該證券的公司。所以一級市場主要是發行者和承銷商的交易;二級市場主要是投資者之間的交易。

場內交易和場外交易指的是進行證券交易的場所之差別,其主要區別在于:

① 場內交易有固定的場所(證券交易所),在固定的時間、按一定規則進行;場外交易沒有固定的場所和固定的時間,通過電話也可以成交。

② 場內交易是一種競價交易方式,是按最高還價或最低還價成交的,證券價格的確定是公開拍賣的結果;場外交易是隨行就市,通過買賣雙方討價還價,直接協商決定成交價格,采用議價交易方式。

③ 場內交易一般多是以100股為單位數量的整股交易,場外交易則比較分散、靈活、零星。

④ 場內交易市場僅買賣已上市的股票(即符合交易所規定并在交易所注冊的股票);場外交易既可買賣上市股票,也可買賣未上市的股票。

來源:ACCA學習幫

在ACCA考試中,股票的發行一直都是LW科目比較重要的知識點,通常是以綜合題的形式在Section B部分出現,分數占比較高,下面我們來具體講解。

(一)首先,區分股票發行的三個概念:

Par issue

Issue at a premium

Issue at a discount

我們在學習股票發行時,一直在強調股票不可以折價發行,但是在題目中,首先需要大家根據背景信息來判斷公司是否是折價發行。

判斷公司是否折價發行股票,需要對比股票的發行價格與票面價格(nominal value):

(1) 如果發行價格等于票面價格,股票是平價發行(issue at par);

(2) 如果發行價格大于票面價格,股票是溢價發行(issue at premium);

(3) 如果發行價格小于票面價格,股票是折價發行(issue at discount)。

給大家舉個例子,假如有下面三種情況,需要我們來判斷股票發行的狀態:

(1) A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £1.

發行價格即公司要求股東支付的價格,如果沒有特殊規定,一般情況下票面價格都為£1。

那么本題中發行價格是£1,票面價值是£1,即發行價格 = 票面價格,所以為par issue。

(2) A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £1.2.發行價格是£1.2,票面價值是£1,即發行價格 > 票面價格,所以為issue at a premium。

(3) A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £0.8.發行價格是£0.8,票面價值是£1,即發行價格 < 票面價格,所以為issue at a discount。

還要給大家強調一點,在判斷公司的股票發行狀態時,不需要考慮題目中的市場價格-market value。

(二)區分partly paid和issue at a discount

題目在考察大家對于折價發行的理解的時候,還會給到一個容易讓大家混淆的概念-partly paid。

Partly paid是部分支付的意思,是股東在最開始沒有支付全部的發行價格,等到后面公司催繳或者破產清算的時候,股東才會把剩余的欠款補齊。還是上面的例題,我們做一下擴充:

A plc issued 1000 £1 shares,trading at £1.5 on London Stock Exchange.The shareholders need to pay £1.2 per share.

Issued with £0.5 credited as paid up,leaving a liability of £0.7 per share.

根據題目信息可以判斷出來,公司是溢價發行,發行價格是 £1.2。但是股東在最開始只支付了£0.5,剩下的 £0.7是后續需要支付的,這就是partly paid。需要理解清楚,這種情況并不是折價發行,股東現在對公司還有 £0.7的欠款。

“When company is liquidated,shareholders are liable to unpaid capital.”

(三)公司發行股票換取非現金形式的對價

公司發行股票還有可能是為了換取非現金形式的對價,比如,換取goods-商品或者service服務,而公司法對private company和public company的規定是不同的,這個也是Section B部分非常重要的考點,需要大家了解并掌握。

(1)對于private company

Private company如果以發行股票的方式換取非現金形式的對價,不需要對這個商品或者服務進行獨立估值。所以對價的價值不一定與股票價值完全相等,只要價值合理(reasonable and honest)即可。

(2)對于public company

公司法對public company發行股票換取非現金形式的對價要求比較嚴格:

Public company如果以發行股票的方式換取非現金形式的對價,需要對這個商品或者服務進行獨立的估值,而且獨立估值是要在股票發行之前的六個月之內進行。換取的商品還要在股票發行之后的五年之內交付給公司。

和正常發行股票相同,25%的票面價值和全部的股票溢價都需要在股票發行之時支付。

Public是不允許發行新股來換取未來的服務-future service,但是如果service是過去已經發生了的,公司只是針對這筆服務有一筆應付賬款,那么公司可以以發行新股的方式來償還這筆債務。

如果public company發行新股來換取未來的服務,接受股票的一方必須要以現金的形式支付給公司股票的票面價值和股票溢價 ,并且還要針對這部分支付5%的利益。

來源:ACCA學習幫

在FRM考試中,CAPM資本資產定價模型是個重要的考點,其中無風險收益率這一知識點是考生必須要掌握的。今天會計網將詳細介紹無風險收益率(Risk-free rate)的內容。

無風險收益率(Risk-free rate)是指把資金投資于一個沒有任何風險的投資對象所能得到的收益率。一般會把這一收益率作為基本收益,再考慮可能出現的各種風險。它指評估基準日相對無風險證券的當期投資收益(有時也稱為“安全收益率”、“貨幣成本”、“基礎利率”),現實中,并不存在無風險的證券,因為所有的投資都存在一定程度的通貨膨脹風險和違約風險。與無風險證券最接近的是我國發行的國庫債券,評估界普遍認同國庫券是相對安全的證券,因為它們的收益和償還期已經提前確定,并且不存在任何違約風險。

學習更多有關FRM的知識,可直接點擊2022年FRM最新備考資料下載>>,免費領取資料包

無風險收益率是資金時間價值與通貨膨脹補償率之和,是除了通貨膨脹風險之外,沒有風險情況下的投資收益率。

無風險收益率=資金時間價值(純利率)+通貨膨脹補償率

無風險收益率=投資報酬率-風險報酬率

無風險收益率=純粹利率+通貨膨脹附加率

無風險收益率就是加上通貨膨脹貼水以后的貨幣時間價值。

無風險收益率的確定在基金業績評價中具有非常重要的作用,各種傳統的業績評價方法都使用了無風險收益率指標。在我國股市目前的條件下,關于無風險收益率的選擇實際上并沒有什么統一的標準。在國際上,一般采用短期國債收益率來作為市場無風險收益率。

FRM考試中,期貨的相關計算是考試重點。其中對于期貨當中的基差風險,多數同學覺得不是很好理解。針對該問題,會計網為大家詳細梳理了相關知識點,快跟著一起學習吧~

基差風險是指保值工具與被保值商品之間價格波動不同步所帶來的風險。基差(basis)即現貨成交價格與交易所期貨價格之間的差,其金額不是固定的。

基差的波動給套期保值者帶來了無法回避的風險,直接影響套期保值效果,特別是當采用替代品種保值時。

1、套期保值交易時期貨價格對現貨價格的基差水平及未來收斂情況的變化。由于套利因素,在交割日,期貨價格一般接近現貨價格,即基差約等于零。

因此,套期保值交易時的基差水平、基差變化趨勢和套期保值平倉對沖的時間決定了套期保值的風險大小及盈虧狀況。

2、影響持有成本因素的變化。在理論上,期貨價格等于現貨價格加上持有成本,該持有成本主要包括儲存成本、保險成本、資金成本和損毀等等。如果持有成本發生變化,基差也會發生變化,從而影響套期保值組合的損益。

3、被套期保值的風險資產與套期保值的期貨合約標的資產的不匹配。

我國2006年以前沒有豆油期貨合約,由于大豆價格與豆油價格波動的高度相關性,所以豆油生產商或消費商使用國內大豆期貨合約來為豆油價格進行套期保值,這種套期保值被稱為交叉套期保值。

學習更多有關FRM的知識,可直接點擊2022年FRM最新備考資料下載>>,免費領取資料包

交叉套期保值的基差風險geng大,因為其基差由兩部分構成,一部分來源于套期保值資產的期貨價格與現貨價格之間的價差,另一部分來源于套期保值資產的現貨價格與被套期保值資產的現貨價格的價差。

由于被套期保值的風險資產與套期保值期貨合約的標的資產不同,其影響價格變化的基本因素也不同,導致交叉套期保值的基差風險相對偏高。

4、期貨價格與現貨價格的隨機擾動。

由于以上四個方面的原因,在套期保值組合持有期間,基差處于不斷的擴大或縮小變化中,因而使套期保值組合產生損益。

在正常的市場條件下,由于影響某一資產的現貨價格與期貨價格的因素相同,使套期保值基差的波動幅度相對較小且穩定在某一固定的波動區間中,在該波動區間內產生的套期保值組合盈利或虧損較小,因而不會對套期保值的有效性產生太大影響。

但在某些特殊情況下,市場會出現對套期保值不利的異常情況,導致套期保值基差持續大幅度擴大或縮小,從而使套期保值組合出現越來越大的虧損,如果不及時止損,將對套期保值者造成巨大的虧損。

從概率上來說,偏利正常基差水平的異常基差現象屬小概率事件,但對這類小概率事件風險處理不當的話,套期保值會造成巨大的虧損。

1.風險暴露基差(exposure risk),它是由所謂的交叉套期保值(cross-hedge)(即以某類利率作為依據的期貨合同來抵補以另一類別的利率作為依據的某現貨市場金融工具的敞口風險)而產生的風險。

2.期限基差(period basis),即現貨市場金融工具面臨風險的期限與保值工具期限不一致所產生的風險。

3.收斂基差(convergence basis),它是期貨市場價格與現貨市場價格變化不一致產生的風險。

在FRM金融風險管理師考試中,CAPM資本資產定價模型是考生必須掌握的內容,今天會計網整理了CAPM-證券市場線(SML)的相關知識點,趕快來看~

資本資產定價模型

1、CAPM&SML

資本市場線(CML)僅描述了有效投資組合的預期收益與其風險之間的關系,而CAPM將單個證券和證券組合的系統性風險和非系統性風險進行分解。

2、CAPM——證券市場線(SML)

SML代表的是CAPM的核心內容,或者說CAPM的表現形式就是SML。

證券市場線SML用于說明所有投資組合和單種風險證券預期收益與其風險間的關系,SML公式為:

SML用圖像表示,是一條以無風險利率為截距、市場風險溢價(Market risk premium)為斜率的直線,縱坐標為預期收益,橫坐標為系統性風險度量β。市場組合M點的預期收益率為,β=1。

當市場是均衡狀態時,任何資產或投資組合都對應SML上的一點,代表著其市場實際價格與理論市場均衡價格相等。

學習更多有關FRM的知識,可直接點擊2022年FRM最新備考資料下載>>,免費領取資料包~

Tips:

處于SML下方的任何資產或投資組合代表資產價值被高估。

處于SML上方的任何資產或投資組合代表資產價值被低估。

資本資產定價模型優缺點是什么

優點:

CAPM最大的優點在于簡單、明確。它把任何一種風險證券的價格都劃分為三個因素:無風險收益率、風險的價格和風險的計算單位,并把這三個因素有機結合在一起。

CAPM的另一優點在于它的實用性。它使投資者可以根據絕對風險而不是總風險來對各種競爭報價的金融資產作出評價和選擇。這種方法已經被金融市場上的投資者廣為采納,用來解決投資決策中的一般性問題。

局限性:

當然,CAPM也不是盡善盡美的,它本身存在著一定的局限性。表現在:

首先,CAPM的假設前提是難以實現的。比如,在本節開頭,我們將CAPM的假設歸納為六個方面。假設之一是市場處于完善的競爭狀態。但是,實際操作中完全競爭的市場是很難實現的,“做市”時有發生。假設之二是投資者的投資期限相同且不考慮投資計劃期之后的情況。但是,市場上的投資者數目眾多,他們的資產持有期間不可能完全相同,而且現在進行長期投資的投資者越來越多,所以假設二也就變得不那么現實了。假設之三是投資者可以不受限制地以固定的無風險利率借貸,這一點也是很難辦到的。假設之四是市場無摩擦。但實際上,市場存在交易成本、稅收和信息不對稱等等問題。假設之五、六是理性人假設和一致預期假設。顯然,這兩個假設也只是一種理想狀態。

其次,CAPM中的β值難以確定。某些證券由于缺乏歷史數據,其β值不易估計。此外,由于經濟的不斷發展變化,各種證券的β值也會產生相應的變化,因此,依靠歷史數據估算出的β值對未來的指導作用也要打折扣。總之,由于CAPM的上述局限性,金融市場學家仍在不斷探求比CAPM更為準確的資本市場理論。目前,已經出現了另外一些頗具特色的資本市場理論(如套利定價模型),但尚無一種理論可與CAPM相匹敵。

市場風險敏感度是FRM考試當中必然涉及的一個金融名詞,也是重要考點。考生需要重點把握概念、作用以及評估因素。

市場風險敏感度是什么?

市場風險敏感度主要指的是匯率、利率、產權價格以及商品價格的變動對于金融機構或者攻擊的經濟資本產生的負面影響的程度,對于市場風險敏感度,評估的因素也是多種形式的,銀行盈利性或資產價值對利率、匯率、商品價格或產權價格反向變動的敏感度。在銀行規模、業務復雜程度和風險狀況一定的情況下,管理層對利率變化引致風險的理解程度、管理風險的相應對策、測定風險的數量模型以及內部控制和內部稽核的準確性。金融市場發生較大變化時,管理層識別、度量、監測和控制市場風險敞口的能力。等都是市場風險敏感度的評估因素,通過市場風險敏感度用來衡量利率和匯率以及商品價格的變化,去更好的分析風險,提高識別、控制金融風險的能力。

市場風險敏感度的作用

市場風險敏感度用來衡量利率、匯率、商品價格、股票價格等市場價格波動對商業銀行贏利和資本的影響程度。此標準是用來分析和檢驗銀行辨認、識別、控制和管理金融市場風險的能力,限制銀行從事不熟悉的資本市場業務。該指標主要用來分析商業銀行所面臨的風險。銀行所面臨的風險可分為兩類:市場風險和非市場風險。市場風險基本上是由金融產品價格變動所引起的,如利率風險、匯率風險、金融衍生商品價格波動風險等;非市場風險則包括信用風險、經營決策風險、交易風險和違法違規風險等。

市場風險敏感度的評估因素

(1)銀行盈利性或資產價值對利率、匯率、商品價格或產權價格反向變動的敏感度。

(2)在銀行規模、業務復雜程度和風險狀況一定的情況下,管理層對利率變化引致風險的理解程度、管理風險的相應對策、測定風險的數量模型以及內部控制和內部稽核的準確性。

(3)金融市場發生較大變化時,管理層識別、度量、監測和控制市場風險敞口的能力。

(4)源自非交易性頭寸利率風險敞口的性質和復雜程度。

(5)源自證券交易和境外業務市場風險敞口的性質和復雜程度。

(6)相對于市場風險敞口水平而言,資本和盈利水平的充足程度。

(7)銀行資產負債結構的匹配情況,資產風險結構以及資產組合的多樣化情況。

(8)銀行風險管理部門和人員的素質以及風險管理能力。

2022年FRM考試全面由筆試變為機考,機考后FRM考試的范圍、結構和時長沒有改變,和之前一樣,所以考試題型也沒變。

frm一級考試題型:

考試題型:100道選擇題

考試趨勢:frm一級試題定量題不斷增加而且計算量也不斷提升,整份試卷考題閱讀量同樣很大。

frm二級考試題型:

考試題型:80道選擇題

考試趨勢:更具實務性!試卷有很大的閱讀量,并呈上升趨勢。

實際考試中,所有科目是混合考察的,并且各科試題隨機分散在試卷中,沒有先后次序。

2023年考試FRM科目有變更嗎?

FRM考試還和之前一樣一級四門科目二級六門科目。

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis數量分析(大約占20%)

3、Valuation and Risk Models估值與風險建模(大約占30%)

4、Financial Markets and Products金融市場與金融產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)

2、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)

3、Operational and Integrated Risk Management操作及綜合風險管理(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性風險管理(大約占15%)

5、Risk Management and Investment Management投資風險管理(大約占15%)

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)

為了讓對FRM感興趣的伙伴們更好的了解FRM考試的相關知識,更好地進行學習,我們準備了免費的FRM金融風控職場提升訓練營,直接戳下方圖片↓↓,即可一鍵領取哦~

2023年FRM考試時間安排:

第一部分考試

5月6日至5月19日;

11月4日至11月17日。

第二部分考試

5月20日至5月26日;

11月18日至11月24日。

FRM考試內容

FRM考試共兩級,FRM一級四門科目,FRM二級六門科目;具體科目及占比如下:

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis定量分析(大約占20%)

3、Valuation and Risk Models估值與風險模型(大約占30%)

4、Financial Markets and Products金融市場與產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險計量和管理(大約占20%)

2、Credit Risk Measurement and Management信用風險計量和管理(大約占20%)

3、Operational and Integrated Risk Management操作風險與彈性(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性與資金風險計量和管理(大約占15%)

5、Risk Management and Investment Management風險管理和投資管理(大約占15%)

6、Current Issues in Financial Markets當期金融市場熱點問題(大約占10%)

frm考試順序

FRM一級需在注冊報名后的四年內考完,FRM二級需要在FRM一級考完后的四年內通過,因此都有七次補考的機會。FRM考試順序應該為,先考試FRM一級,然后在考試FRM二級。

想要提高FRM考試分數嗎?還身處迷茫之中的你可直接點擊下方圖片,可立即領取課程,助力快速提高成績,成功上岸!

FRM考試科目有10門,考試共兩級,其中FRM一級四門,FRM二級六門。具體科目如下:

FRM一級考試科目:風險管理基礎、數量分析、估值與風險建模、金融市場與金融產品;FRM二級考試科目:市場風險管理與測量、信用風險管理與測量、操作及綜合風險管理、流動性風險管理、投資風險管理、金融市場前沿話題。

FRM考試科目分數占比

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis定量分析(大約占20%)

3、Valuation and Risk Models估值與風險建模(大約占30%)

4、Financial Markets and Products金融市場與產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)

2、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)

3、Operational Risk and Resiliency操作風險與彈性(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性與資金風險測量與管理(大約占15%)

5、Risk Management and Investment Management投資風險管理(大約占15%)

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)

FRM考試題型

FRM一級考試時間為四小時,全部是標準化試題,100道單項選擇題;FRM二級考試時間為四小時,全部是標準化試題,80道單項選擇題。

FRM考試重點內容

FRM考試一共分為兩級,其中FRM一級考試內容側重基本的金融工具理論知識、即溶市場基礎知識和它的詳細定義,以及計量風險的方法,考試更側重于概念的理解而非實用性;

FRM二級考試內容強調金融風險管理應用的相關概念,更側重于在FRM一級的基礎上測試考生應用金融工具的能力,二級考試更多的是有關案例分析并以實踐為導向。

FRM考試科目有10門,以下是每門考試的部分知識點,供大家進行參考:

1、風險管理基礎

Financial disasters;GARP code of conduct;The credit crisis of 2007;Arbitrage pricing theory and multi factor models;CAPM公式及其運用。

2、定量分析

貝葉斯公式、T分布、假設檢驗、Regression:時間序列,自相關,多重共線性。

3、金融市場與產品

Future(基本概念,期貨定價,期貨對沖,利率期貨)、Forward(基本概念,遠期定價,FRA)、Swap(基本概念,利率互換固定利率定價)、Option(基本概念,期權組合策略,奇異期權)。

4、估值與風險模型

Market risk、Credit risk、Fixed income;Operational risk。

5、市場風險測量與管理

Copula函數、Back-testing VaR、Securities、Jensen’sinequality。

6、信用風險測量與管理

Credit value adjustment;Counter party risk;Default probability計算;Credit exposure。

7、操作風險測量與管理

LVaR計算、Stresstest、Basel(threepillar,marketriskchargeinbasel2.5)。

8、風險管理和投資管理

Component VaR and marginal VaR計算;Funding risk(surplus計算);Hedge funds。

9、金融市場前言話題

略

如何備考FRM考試呢?

準備FRM考試的形式一般就是自學或者報班進行學習,綜合來講是更加推薦大家報班進行學習的,因為自學其實不足也有很多,有的考生在準備FRM考試的過程中,其實會遇到一些問題,難以自己解決,尤其是難度高的知識點,配合網校老師的講解效率會大大提高!

無論是在考試中還是學習過程中,時間都是較重要的限制因素,尤其針對在職人員,因此frm目標一但確定,就需對自已有限的資源(時間)作重新調整和部署,確保frm學習時間是提高考試通過率,加快學習進度較重要的因素。

FRM一級科目分數占比

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis定量分析(大約占20%)

3、Valuation and Risk Models估值與風險建模(大約占30%)

4、Financial Markets and Products金融市場與產品(大約占30%)

FRM二級科目分數占比

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)

2、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)

3、Operational Risk and Resiliency操作風險與彈性(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性與資金風險測量與管理(大約占15%)

5、Risk Management and Investment Management投資風險管理(大約占15%)

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)

2023年FRM考試仍然是分為兩個級別,其中FRM一級考四門科目,分別是《數量分析》、《金融市場與金融產品》、《風險管理基礎》、《風險建模》。

FRM二級考六門科目,分別為《風險管理和投資管理》、《市場風險計量和管理》、《信用風險計量和管理》、《流動性與資金風險計量和管理》、《操作風險與彈性》、《當期金融市場熱點問題》。

FRM一級:

1、Financial Markets and Products金融市場與金融產品(大約占30%)

2、Valuation and Risk Models估值與風險建模(大約占30%)

3、Foundations of Risk Management風險管理基礎(大約占20%)

4、Quantitative Analysis數量分析(大約占20%)

FRM二級:

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)

2、Operational and Integrated Risk Management操作及綜合風險管理(大約占20%)

3、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)

4、Risk Management and Investment Management投資風險管理(大約占15%)

5、Liquidity and Treasury Risk Measurement and Management流動性風險管理(大約占15%)

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)

2023年FRM考試包括5月6日至5月19日,11月4日至11月17日,5月20日至5月26日以及11月18日至11月24日。

5月frm報名時間:

早鳥價報名階段:2022年12月1日-2023年1月31日;

標準價報名階段:2023年2月1日-2023年3月31日。

11frm考試報名時間:

早鳥價報名時間:2023年5月1日至2023年7月31日;

標準價報名時間:2023年8月1日至2023年9月30日。

CQF的高級選修課有:算法交易、高級計算方法、高級風險管理、高級波動率模型、基于Python的機器學習、高級投資組合管理、交易對手風險模型、量化中的行為經濟學、基于R語言的量化金融分析、風險預算、金融科技、C++編程。

CQF整個項目的主要包含核心課程和高級選修課程,核心課程是Model 1-Model 6,在Model 6模塊學習完后,還有上述的12門高級選修課,每位學員可以選擇2門自己感興趣的課程內容進行學習,高級選修課的內容和CQF的Final Project考試課題是相關的,因為Final Project的多個考試課題中,大部分是來自高級選修的課題,如果你想在Final Project考試中做一個你擅長的課題,那么在高級選修課中就選擇相關課題進行學習,就一舉兩得了。

CQF的高級選修課的課程介紹如下:

1、算法交易(Algorithmic Trading)

The use of algorithms has become an important element of modern-day financial markets,used by both the buy side and sell side.This elective will look into the techniques used by quantitative professionals who work within the area.

算法的使用已經成為現代金融市場的一個重要元素,買方和賣方都在使用。這門選修課將研究在該領域工作的定量專家使用的技術。

What is Algorithmic Trading

Preparing data;Back testing,analysing results and optimisation

Build your own algorithm

Alternative approaches:Paris trading Options;New Analytics

A career in Algorithmic trading

2、高級計算方法(Advanced Computational Methods)

One key skill for anyone who works within quantitative finance is how to use technology to solve complex mathematical problems.This elective will look into advanced computational techniques for solving and implementing math in an efficient and succinct manner,ensuring that the right techniques are used for the right problems.

對于任何從事量化金融工作的人來說,一個關鍵技能是如何使用技術解決復雜的數學問題。這門選修課將研究先進的計算技術,以高效和簡潔的方式解決和實施數學,確保正確的技術用于正確的問題。

Finite Difference Methods(algebraic approach)and application to BVP

Root finding

Interpolation

Numerical Integration

3、高級風險管理(Advanced Risk Management)

In this elective,we will explore some of the recent developments in Quantitative Risk Management.We take as a point of departure the paradigms on how market risk is conceived and measured,both in the banking industry(Expected Shortfall)and under the new Basel regulatory frameworks(Fundamentals Review of the Trading Book,New Minimum,Capital of Market Risk).

在這門選修課中,我們將探討量化風險管理的一些最新發展。我們以如何在銀行業(預期虧空)和新的巴塞爾監管框架(交易賬簿基本回顧,新的最小值,市場風險資本)下構思和衡量市場風險的范例為出發點。

Review of new developments on market risk management and measurement

Explore the use of extreme value of theory(EVT)

Explore adjoint automatic differentiation

4、高級波動率模型(Advanced Volatility Modeling)

Volatility and being able to model volatility is a key element to any quant model.This elective will look into the common techniques used to model volatility throughout the industry.It will provide the mathematics and numerical methods for solving problems in stochastic volatility.

波動率和能夠對波動率進行建模是任何量化模型的關鍵要素。本選修課將研究用于模擬整個行業的波動率的常用技術。它將提供解決隨機波動率問題的數學和數值方法。

Fourier Transforms

Functions of a Complex Variable

Stochastic Volatility

Jump Diffusion

5、基于Python的機器學習(Machine Learning with Python)

This elective will focus on Machine Learning and deep learning with Python applied to Finance.We will focus on techniques to retrieve financial data from open data sources.

這門選修課將側重于使用Python在機器學習和深度學習在金融中的應用。我們將重點介紹從開源數據中檢索財務數據的技術。

Using linear OLS regression to predict financial prices&returns

Using scikit-learn for machine learning with Python

Application to the pricing of the American options by Monte Carlo simulation

Applying logistic regression to classification problems

Predicting stock market returns as a classification problem

Using TensorFlow for deep learning with Python

Using deep learning for predicting stock market returns

6、高級投資組合管理(Advanced Portfolio Management)

As quantitative finance becomes more important in today’s financial markets,many buyside firms are using quantitative techniques to improve their returns and better manage client capital.This elective will look into the latest techniques used by the buy side in order to achieve these goals.

隨著量化金融在當今的金融市場中變得越來越重要,許多買方公司正在使用量化技術來提高回報并更好地管理客戶資本。該選修課將研究買方為實現這些目標而使用的最新技術。

Perform a dynamic portfolio optimization,using stochastic control

Combine views with market data using filtering to determine the necessary parameters

Understand the importance of behavioural biases and be able to address them

Understand the implementation issues

Develop new insights into portfolio risk management

7、交易對手風險模型(Counterparty Credit Risk Modeling)

Post-global financial crisis,counterparty credit risk and other related risks have become much more pronounced and need to be taken into account during the pricing and modeling stages.This elective will go through all the risks associated with the counterparty and how they are included in any modeling frameworks.

后全球金融危機、交易對手信用風險和其他相關風險變得更加明顯,需要在定價和建模階段加以考慮。該選修課將介紹與交易對手相關的所有風險,以及它們如何包含在任何建模框架中。

Credit Risk to Credit Derivatives

Counterparty Credit Risk:CVA,DVA,FVA

Interest Rates for Counterparty Risk–dynamic models and modeling

Interest Rate Swap CVA and implementation of dynamic model

8、量化中的行為經濟學(Behavioural Finance for Quants)

Behavioural finance and how human psychology affects our perception of the world,impacts our quantitative models and drives our financial decisions.This elective will equip delegates with tools to identify the key psychological pitfalls,use their mathematical skills to address these pitfalls and build better financial models.

行為金融學以及人類心理學如何影響我們對世界的感知,影響我們的定量模型并推動我們的財務決策。該選修課將為學員提供工具,以識別關鍵的心理陷阱,利用他們的數學技能來解決這些陷阱并建立更好的財務模型。

S ystem 1 Vs System 2

Behavioural Biases;Heuristic processes;Framing effects and Group processes

Loss aversion Vs Risk aversion;Loss aversion;SP/A theory

Linearity and Nonlinearity

Game theory

9、基于R語言的量化金融分析(R for Quant Finance)

R is a powerful statistical programming language,with numerous tricks up its sleeves making it an ideal environment to code quant finance and data analytics applications.

R是一種強大的統計編程語言,擁有眾多技巧,使其成為編寫量化金融和數據分析應用程序的理想環境。

Intro to R and R Studio

Navigate and understand packages

Understand data structures and data types

Plot charts,read and write data files

Write your own scripts and code

10、風險預算(Risk Budgeting)

Rather than solving the risk-return optimization problem as in the classic(Markowitz)approach,risk budgeting focuses on risk and its limits(budgets).This elective will focus on the quant aspects of risk budgeting and how it can be applied to portfolio management.

風險預算不是像經典(Markowitz)方法那樣解決風險回報優化問題,而是專注于風險及其極限(預算)。本選修課將側重于風險預算的量化方面以及如何將其應用于投資組合管理。

Portfolio Construction and Measurement

Value at Risk in Portfolio Management

Risk Budgeting in Theory

Risk Budgeting in Practice

11、金融科技(Fintech)

Financial technology,also known as fintech,is an economic industry composed of companies that use technology to make financial services more efficient.This elective gives an insight into the financial technology revolution and the disruption,innovation and opportunity therein.

金融技術,也稱為金融科技,是一個利用技術使金融服務更有效率的公司組成的經濟產業。這門選修課讓你深入了解金融科技革命帶來的變革,創新和機遇。

Intro to and History of Fintech

Fintech–Breaking the Financial Services Value Chain

FinTech Hubs

Technology–Blockchain;Cryptocurrencies;Big Data 102;AI 102

Fintech Solutions

The Future of Fintech

12、C++編程(C++)

Starting with the basics of simple input via keyboard and output to screen,this elective will work through a number of topics,finishing with simple OOP.

從簡單的鍵盤輸入和屏幕輸出開始學習C++的基礎知識,該選修課將會涉及許多主題,最后將會以C++面向對象編程的簡單示例結束。

Getting Started with the C++Environment–First Program;Data Types;Simple Debugging

Control Flow and Formatting–Decision Making;File Management;Formatting Output

Functions–Writing User Defined Functions;Headers and Source Files

Intro to OOP–Simple Classes and Objects

Arrays and Strings

2023年8月frm考試標準價報名時間截止是2023年6月30日。現在距離8月份的考試還有一段時間,完成報名的同學們一定要盡早開始復習,早復習早把基礎打牢才能夠在考試的時候更好的應對!

8月frm考試報名時間

早鳥階段報考時間:2023年3月1日——2023年4月30日,報名費550美元

標準階段報考時間:2023年5月1日——2023年6月30日,報名費750美元

23年8月frm考點更改時間

23年8月FRM考點選、改截止時間:

FRM一/二級更改考點截止時間:2023年7月21日

2023年8月FRM考試科目

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis定量分析(大約占20%)

3、Valuation and Risk Models估值與風險建模(大約占30%)

4、Financial Markets and Products金融市場與產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)

2、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)

3、Operational Risk and Resiliency操作風險與彈性(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性與資金風險測量與管理(大約占15%)

5、Risk Management and Investment Management投資風險管理(大約占15%)

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)

2023年8月frm二級考試科目一共有六門,具體內容如下:

1、Market Risk Measurement and Management市場風險計量和管理(大約占20%)

2、Credit Risk Measurement and Management信用風險計量和管理(大約占20%)

3、Operational and Integrated Risk Management操作風險與彈性(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性與資金風險計量和管理(大約占15%)

5、Risk Management and Investment Management風險管理和投資管理(大約占15%)

6、Current Issues in Financial Markets當期金融市場熱點問題(大約占10%)

考試題型:二級80道選擇題

考試時間:下午14點——18點(13點45分后禁止進考場)

考試趨勢:更具實務性!試卷有很大的閱讀量,并呈上升趨勢。

實際考試中,所有科目是混合考察的,并且各科試題隨機分散在試卷中,沒有先后次序。

2023年8月frm二級考試時間:8月5日(下午)

下午考frm二級,具體時間表如下:

下午1:00,考生開始準備進考場。

下午1:45,結束進場,遲到的考生將不被允許進入。

下午1:46,監考人員分發考試試卷并閱讀考試說明。

下午2:00,frm二級考試開始,此后每間隔半小時,監考老師會提示一次剩余時間。

下午5:30,frm二級考試剩余時間30分鐘提醒,考生禁止出入考場。

下午5:55,frm二級考試剩余時間5分鐘提醒

下午6:00,frm二級考試結束。試卷、草稿紙和準考證會被收取。請考生有序離開考場。

官方說明,由于各地區時間差的關系,可能時間表會有所變化。具體還是以考生準考證為準。

cfa考試是全英文的嗎,無論是考試題目、教材、還是考試報名和考試過程中的所有材料,都是使用英文編寫和使用的。這包括考試題目、答案選項、教材內容、考試報名表格、考試指南等。

資產配置(Asset Allocation):指將投資組合中的資金分配到不同的資產類別(如股票、債券、房地產等)以實現投資目標的過程。

資本資產定價模型(Capital Asset Pricing Model,CAPM):一種用于估計證券的預期回報率的模型,基于資產的系統性風險(β)和市場風險溢價。

風險溢價(Risk Premium):指投資者要求的超過無風險利率的回報率,以補償他們承擔的風險。

現金流量貼現(Discounted Cash Flow,DCF):一種計算投資回報率的方法,將未來現金流折現到當前值,以確定投資的內在價值。

衍生品(Derivatives):金融合約,其價值來源于基礎資產(如股票、債券、商品等)的變化。常見的衍生品包括期權、期貨和掉期。

杠桿(Leverage):指通過借入資金進行投資,以期望放大回報。然而,杠桿也增加了投資的風險。

指數基金(Index Fund):一種投資基金,其投資組合的目標是追蹤特定市場指數的表現,如標普500指數或道瓊斯工業平均指數。

資本結構(Capital Structure):指企業籌集資金的方式和比例,包括債務和股權的組合。

有效市場假說(Efficient Market Hypothesis,EMH):認為市場價格已經反映了所有公開信息的理論,投資者無法通過分析公開信息獲得超額利潤。

長期資本增值(Long-Term Capital Appreciation):指投資者通過長期持有資產而獲得的資本增值。

資本市場線(Capital Market Line,CML):資本市場線是一個描述資本資產組合風險與預期回報之間關系的圖形。它表示了在給定市場風險下,投資組合的最佳組合,即風險與回報的最優平衡點。

證券組合(Portfolio):指由多個金融資產(如股票、債券、現金等)構成的投資組合。通過將不同類型的資產組合在一起,投資者可以實現風險分散和回報最大化的目標。

市場風險(Market Risk):也被稱為系統性風險,指的是與整個市場相關的風險,包括市場波動、行業變化、經濟衰退等因素可能對投資組合造成的損失。

債務融資(Debt Financing):債務融資是指企業通過借入債務來籌集資金。債務融資通常通過發行債券或向銀行貸款等方式實現。

股權融資(Equity Financing):股權融資是指企業通過發行股票或私募股權等方式向投資者籌集資金。股權融資使投資者成為企業的股東,并分享企業未來盈利的增長。

投資組合管理(Portfolio Management):投資組合管理是指通過選擇和管理多種資產以實現投資目標的過程。它涉及資產配置、風險管理、回報優化等方面的決策和實施。

金融衍生品(Financial Derivatives):金融衍生品是一種衍生出來的金融工具,其價值取決于基礎資產的價格變動。常見的金融衍生品包括期權、期貨和掉期等。

國際金融(International Finance):國際金融是研究跨國公司、國際金融市場和跨國投資等國際經濟關系的學科。它關注國際資本流動、匯率風險管理、國際投資等問題。

金融衡量指標(Financial Ratios):金融衡量指標是用于評估和比較企業財務狀況和績效的指標。常見的金融衡量指標包括負債比率、資產收益率、市盈率等。

資本預算(Capital Budgeting):資本預算是指企業在特定時期內對可行投資項目進行評估、選擇和決策的過程。它涉及評估項目的現金流量、風險和回報,以確定最具價值的投資項目。

以上僅是cfa考試中涉及的一些核心金融詞匯的示例,僅供參考。

1、cfa一級考試的科目共10門,各門科目及其權重占比分別為:

職業倫理道德15-20%、定量分析8-12%、企業發行人8-12%、衍生品投資5-8%、投資組合管理5-8%、權益投資10-12%、固定收益10-12%、經濟學8-12%、財務報表分析13-17%、其他投資5-8%

2、cfa二級考試的科目和一級考試的科目相同,但是科目的具體權重占比不同:

職業倫理道德10-15%、衍生品投資5-10%、定量分析5-10%、經濟學5-10%、企業發行人5-10%、權益投資10-15%、固定收益10-15%、投資組合管理10-15%、財務報表分析10-15%、其他投資5-10%

3、cfa三級考試的科目比cfa一二級考試少了定量分析、財務報表分析、企業發行人三門,各科目具體的權重占比分別為:

職業倫理道德10-15%、固定收益15-20%、權益投資10-15%、衍生品投資5-10%、投資組合管理35-40%、經濟學5-10%、其他投資5-10%

超實用CFA備考資料包,助你順利拿下CFA證書,點擊下方免費下載海量學習資料,現在領取,下一位CFA持證人就是你!

cfa考試的難度主要體現在以下幾點:

1、全英文考試

cfa考試分為三個等級:cfa一級考試、cfa二級考試和cfa三級考試,為了保證考試的公平性,三個等級考試的在命題和考試的語言上,全部采用全英文命題方式。想要讀懂考試題目,對于大部分生活在英語環境中的考生肯定是不算太難,但是對于華人考生來說,特別是英語基礎差的話,閱讀考題會有很大難度。

2、考試科目多

cfa考試的科目達十門之多,每個等級考試的科目數量和權重占比略有不同:

cfa一級、二級考試的科目相同,考試科目分別為:經濟學、公司理財、定量分析、財務分析、股權資本評估、固定收益投資分析、投資組合管理、另類投資、國際金融市場與投資工具、職業道德與操守、金融衍生工具,但是科目的權重占比不同。

而cfa三級考試比cfa一二級考試少了三門科目,其考試科目分別為:權益投資、經濟學、投資組合管理、其他投資、衍生品投資、固定權益投資、職業倫理道德。

3、知識點繁多

從考試難度上來說,cfa三個等級考生的難度是依次遞增的,也就是說,cfa一級考試只是cfa考試體系中的基礎級別考試,考察的知識點為投資分析的基礎知識,但是從知識點數量來看,cfa一級考試涉及到4000多個金融知識點,想要全面的學完cfa一級考試涉及的知識點,也是有難度的。

隨著金融行業的不斷發展,金融風險管理師證書逐漸成為了行業內的重要資質。2024年的FRM考試報名條件具體有哪些了?快來跟小編詳細來了解看看吧!

一.FRM報考條件有哪些?

FRM金融風險管理師報名條件

GARP對于FRM報考條件的規定:

What qualifications do I need to register for the FRM Program?

There are no educational or professional prerequisites needed toregister.

翻譯為:報名FRM考試沒有任何學歷或專業的先決條件。

可以理解為,報名FRM考試沒有任何的學歷和專業的要求,只要是你想考,都可以報名的。

二.FRM金融風險管理師考試科目

FRM考試共兩級,FRM一級四門科目,FRM二級六門科目;具體科目及占比如下:

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis定量分析(大約占20%)

3、Valuation and Risk Models估值與風險模型(大約占30%)

4、Financial Markets and Products金融市場與產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險計量和管理(大約占20%)

2、Credit Risk Measurement and Management信用風險計量和管理(大約占20%)

3、Operational and Integrated Risk Management操作風險與彈性(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性與資金風險計量和管理(大約占15%)

5、Risk Management and Investment Management風險管理和投資管理(大約占15%)

Current Issues in Financial Markets當期金融市場熱點問題(大約占10%)

FRM考試什么時候出成績?成績該怎么查詢?FRM證書的考試正在進行中,有很多同學關注FRM證書成績的查詢,那么都來了解看看吧!

一.FRM考試成績什么時候發布?

一般來說FRM成績都是在考后6周左右來公布

【FRM5月】

2024年7月5日左右公布成績

【FRM8月】

2024年9月14日左右公布成績

【FRM11月】

2025年1月3日左右公布成績

二.FRM考試科目

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis定量分析(大約占20%)

3、Valuation and Risk Models估值與風險模型(大約占30%)

4、Financial Markets and Products金融市場與產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險計量和管理(大約占20%)

2、Credit Risk Measurement and Management信用風險計量和管理(大約占20%)

3、Operational and Integrated Risk Management操作風險與彈性(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management流動性與資金風險計量和管理(大約占15%)

5、Risk Management and Investment Management風險管理和投資管理(大約占15%)

6、Current Issues in Financial Markets當期金融市場熱點問題(大約占10%)

Frm證書一級有四門考試科目:風險管理基礎、數量分析、金融市場與產品、估值與風險模型;二級有六門考試科目:市場風險、信用風險、操作風險、流動性風險、投資風險管理、當下金融熱點。

一.frm考試科目介紹

FRM?一級四門科目介紹:

1.Foundations of Risk Management風險管理基礎(20%)。

2.Quantitative Analysis數量分析(20%)。

3.Financial Markets and Products金融市場與金融產品(30%)。

4.Valuation and Risk Models估值與風險建模(30%)。

FRM?二級六門科目介紹:

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)。

2、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)。

3、Operational and Integrated Risk Management操作及綜合風險管理(大約占20%)。

4、Liquidity and Treasury Risk Measurement and Management流動性風險(大約占15%)。

5、Risk Management and Investment Management投資風險管理(大約占15%)。

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)。

二.FRM考試注意事項有哪些?

作為金融界內管理比較嚴格的金融考試,大家在對待FRM考試的時候就需要更加謹慎了,大家備考了這么久最終參加考試,一定不能因為考試的一些疏忽而影響自己最終的考試成績,因此,希望各位考生們在考試之前仔細地了解一下FRM考試的各項規定和要求,參加考試的時候嚴格按照GARP協會的規定來準備,考試過程中也要嚴格的遵守考試的各項規定,絕不違反考試的任何紀律要求。

FRM(金融風險管理師)認證是金融風險管理領域的權威證書,由全球風險管理專業人士協會(GARP)頒發。2025年的FRM考試科目覆蓋了金融風險管理的多個方面,旨在全面評估考生的專業知識和實踐能力。小編給大家帶來2025年FRM考試科目的詳細介紹。

一.FRM一級考試科目:

風險管理基礎(Foundations of Risk Management):占比約20%,涵蓋風險管理的基本概念、框架和原則。

定量分析(Quantitative Analysis):占比約20%,考察數學、統計學和計量經濟學等方面的應用能力。

金融市場與產品(Financial Markets and Products):占比約30%,解析金融市場的結構、運作機制以及各類金融產品的特性和風險特征。

估值與風險模型(Valuation and Risk Models):占比約30%,介紹各類金融資產的估值方法,以及構建風險模型的基本原理和技巧。

二.FRM二級考試科目:

市場風險計量和管理(Market Risk Measurement and Management):占比約20%,深入探討市場風險的量化和管理方法。

信用風險計量和管理(Credit Risk Measurement and Management):占比約20%,關注信用風險的評估、定價和管理策略。

操作風險和彈性(Operational Risk and Resiliency):占比約20%,包括流動性風險、企業風險管理等。

流動性和資金風險計量與管理(Liquidity and Treasury Risk Measurement and Management):占比約15%,重點在于流動性風險的測量、資產負債管理等。

風險管理和投資管理(Risk Management and Investment Management):占比約15%,考察投資組合管理,風險對沖等。

當前金融熱點(Current Issues in Financial Market):占比約10%,將風險管理的知識應用到實踐中,關注財經新聞。