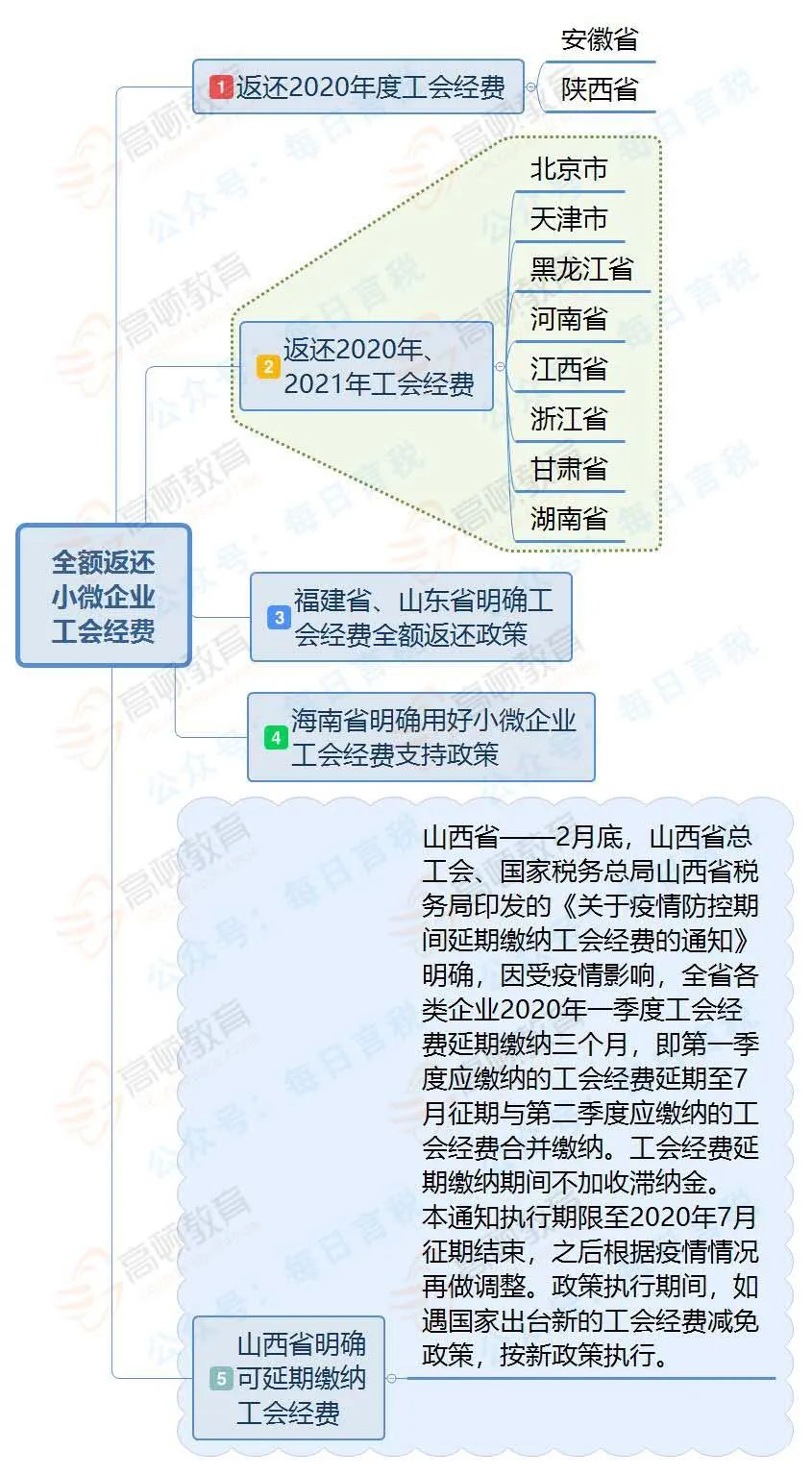

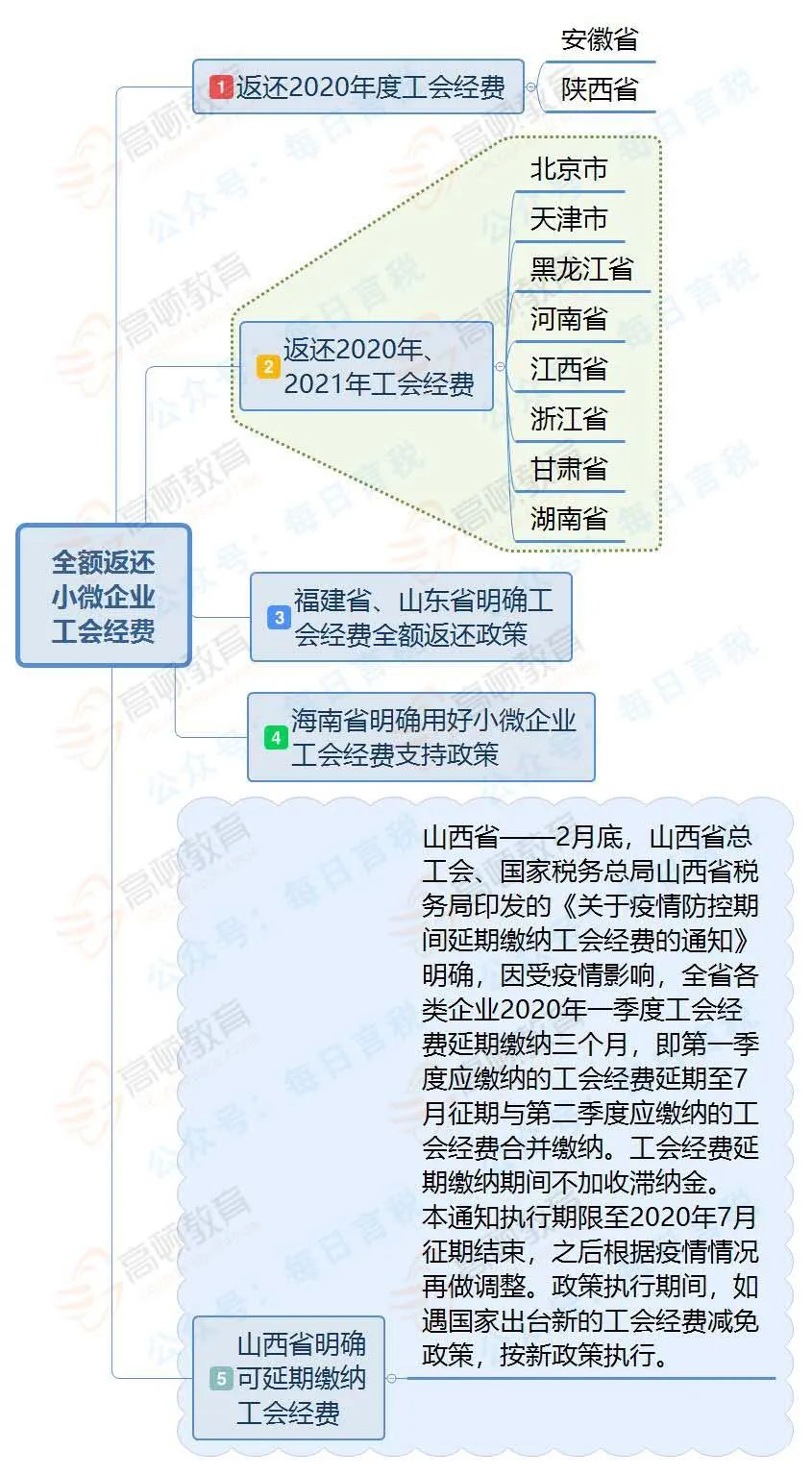

近日,多部門聯合發文,對小微企業2020年1月1日至2021年12月31日的工會經費,實行全額返還支持政策,還沒有申領的企業快去申請吧!

01

恭喜!小微企業

20.1.1至21.12.31工會經費,全額返還!

近日,國家發展改革委、科技部、工業和信息化部、財政部 、人力資源社會保障部、人民銀行等部委發布了《關于支持民營企業加快改革發展與轉型升級的實施意見》(發改體改〔2020〕1566號)明確規定:

繼續推進減稅降費。切實落實常態化疫情防控和復工復產各項政策,簡化優惠政策適用程序,深入開展有針對性的政策宣傳輔導,幫助企業準確掌握和及時享受各項優惠政策。貫徹實施好階段性減免社會保險費和降低社保費率政策等。對受疫情影響嚴重的中小企業,依法核準其延期繳納稅款申請。對小微企業2020年1月1日至2021年12月31日的工會經費,實行全額返還支持政策。

其實,全額返還這個在疫情期間很多地區就開始執行了。

比如:

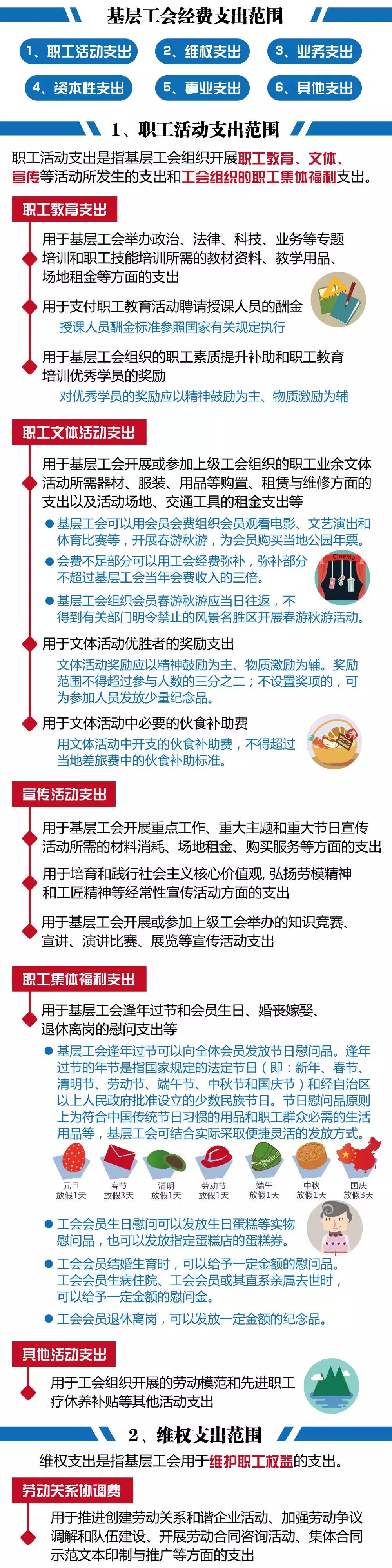

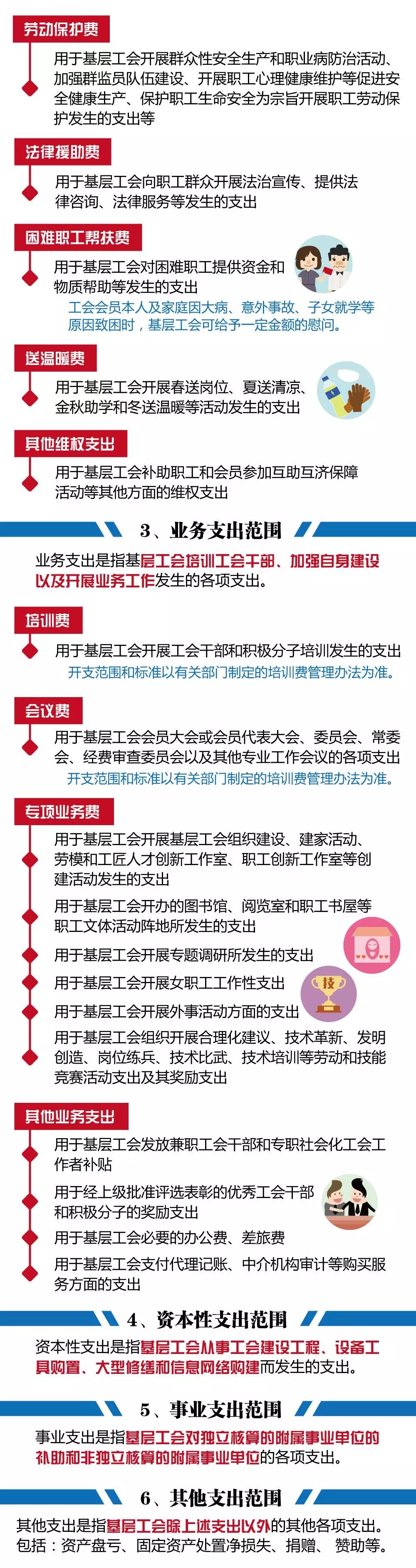

工會經費不能“任性花”

不過,工會經費也不能“任性花”。《辦法》要求基層工會在工會經費開支中,應嚴格執行以下規定:

二、不準違反工會經費使用規定, 濫發獎金、津貼、補貼。

四、不準單位行政利用工會賬戶,違規設立“小金庫”。

五、不準將工會賬戶并入單位行政賬戶,使工會經費開支失去控制。

七、不準用工會經費參與非法集資活動,或為非法集資活動提供經濟擔保。

問題來了,工會經費可以這樣用,但是工會經費從那里來的呢?主要就是從我工資總額中按2%比例計提的,還有就是會員交的會費。

工會經費,也就是工會活動經費,其實準確的說,建立工會組織的單位,撥付活動經費叫工會經費,未成立工會的撥付的叫工會籌備金。

很多人認為未成立工會不用繳納工會經費,主要是因為《中華人民共和國工會法》第五章“工會的經費和財產”第四十二條“工會經費的來源”第二款的規定:建立工會組織的企業、事業單位、機關按每月全部職工工資總額的2%向工會撥繳經費。

為什么我說工會經費計算的基數是應發工資?

其實不然。在實際中,全國各省基本都有類似規定,沒有成立工會的企業、事業單位基本都是需要按照工資總額繳納籌備金的。只是說具體細節有所差異,比如有些地方規定企業開辦成立滿6個月開始,有些地方又是滿12個月。

其實這也是保障職工權益,促進建立工會的好事。

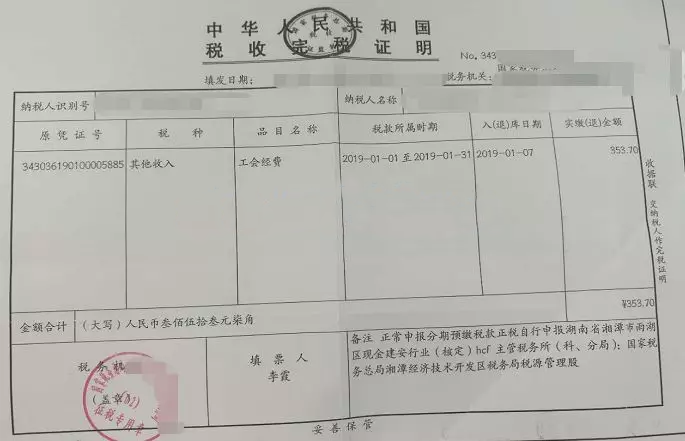

其實現在很多地方都開展了委托稅務代征工會經費。所有由稅務局通知你申報是很正常的事情哦。至于為什么采取這種方式來,那不用多說。稅務局對企業信息掌握全面,有利于工會經費收繳,保證經費足額到位,同時也有助于企業在申報稅款時一并繳納工會經費,簡化流程,提高效率。

建立工會組織的單位,先按每月全部職工工資薪金總額的2%計算出工會經費全額向工會組織撥繳,或者向受委托代收工會經費的稅務機關繳納。上級工會組再按規定比例「一般為60%」轉撥給繳費企業基層工會。未建立工會組織的單位,按每月全部職工工資薪金總額的2%計算出工會建會籌備金全額向上級工會組織撥繳,或者向受委托代收工會經費的稅務機關繳納。在規定時間內成立工會組織的上級工會再按規定比例「一般為60%」轉撥給繳費企業基層工會,在規定時間內未成立工會組織的,以前繳納的工會建會籌備金不再返還。如果你向稅務局申報的是按照工資總額2%計算的工會經費,那就是這種方式。按每月全部職工工資薪金總額的2%計算出工會經費后,按當地規定比例「一般為40%」向受委托代收工會經費的稅務機關繳納。留成部分「一般為60%」由企業同時撥付給其所在的基層工會,未設立基層工會的,待建立工會組織后由各單位撥付本單位工會。如果你向稅務申報的是按照工資總額0.8%「2%*40%」計算的工會經費,那就是這種方式。 建立工會組織的單位,按全部職工工資總額2%撥繳的工會經費,準予稅前扣除,其中40%部分向稅務部門繳納,60%部分由各單位按月撥付本單位工會。未建立工會組織的單位,按全部職工工資總額的2%計提建會籌備金,準予稅前扣除,其中40%部分向稅務繳納,60%部分待建立工會組織后由各單位撥付本單位工會。

在做賬方面,會計分錄可難倒了不少會計人,會計人福利來了,言稅菌連夜整理了2020年最新版會計分錄大全,一共1999個,看完還有什么賬不會做呢?領取方式:掃描下方二維碼回復關鍵詞【分錄】即可直接領取(無需轉發直接送)

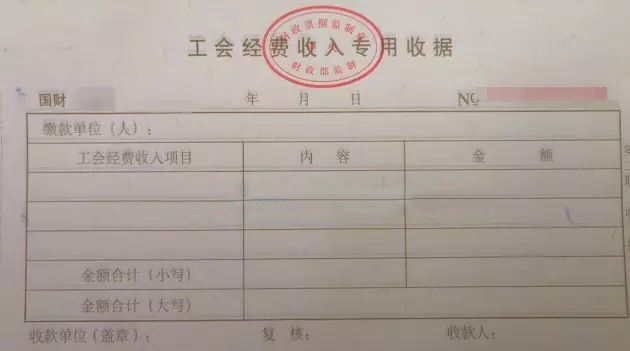

在企業所得稅扣除方面,根據《中華人民共和國企業所得稅法實施條例》第四十一條“企業撥繳的工會經費,不超過工資薪金總額2%的部分,準予扣除。國家稅務總局公告2010年第24號《國家稅務總局關于工會經費企業所得稅稅前扣除憑據問題的公告》第一條規定自2010年7月1日起,企業撥繳的職工工會經費,不超過工資薪金總額2%的部分,憑工會組織開具的《工會經費收入專用收據》在企業所得稅稅前扣除。《國家稅務總局關于稅務機關代收工會經費企業所得稅稅前扣除憑據問題的公告》國家稅務總局公告2011年第30號規定自2010年1月1日起,在委托稅務機關代收工會經費的地區,企業撥繳的工會經費,也可憑合法、有效的工會經費代收憑據依法在稅前扣除。公司2019年工資薪金總額500萬,按2%計提并撥付了工會經費500*2%=10萬,申報表填寫如下,其他欄次省略。

1、賬載金額填報公司會計核算計入成本費用的工會經費支出金額10萬;2、實際發生額分析填報納稅人“應付職工薪酬”會計科目下的工會經費本年實際發生額,公司10萬全額撥付給工會,所以,這里的實際發生額應該填寫10萬。注意,這里需要取得合法的扣除憑證,《工會經費收入專用收據》3、稅收金額填報按照稅收規定允許稅前扣除的金額,按第1行第5列“工資薪金支出/稅收金額”×2%與本行第1列、本行第2列三者孰小值填報,這三個數據都是10萬,所以稅收金額也是10萬。4、納稅調整金額填報第1-5列的余額,這里不需要納稅調整。

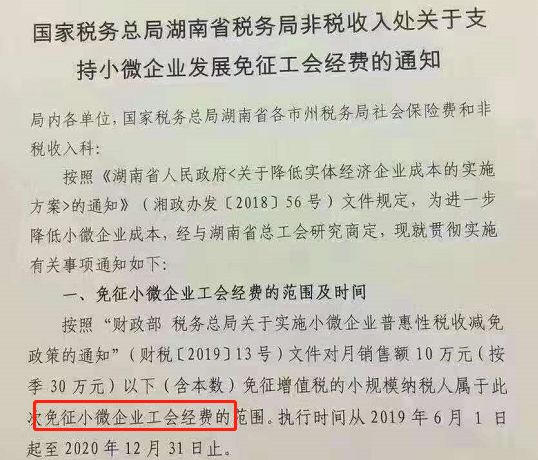

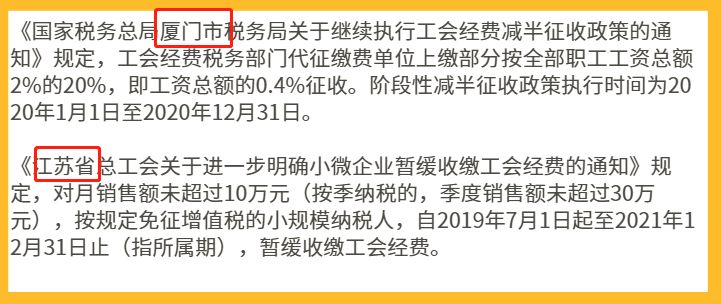

發改體改〔2020〕1566號對小微企業2020年1月1日至2021年12月31日的工會經費,實行全額返還支持政策,算是一個全國性的優惠。工會經費說白了也算是企業的成本支出,2%的比例也不低,所以很多企業都不愿意繳納,但是工會經費由稅局代征后,其繳納剛性增強,很多企業也無法規避。但是也有個別地區給了優惠政策,比如湖南,湖南為了支持小微企業發展,就制定了免征工會經費政策,其他地區是否也有類似政策,詳細還需要咨詢當地。

近期熱搜

近期熱搜