專題

專題

增值稅附加稅包括哪些呢?附加稅計提的時候應(yīng)該怎么做賬呢?如果對這部分知識點不太了解,那就和會計網(wǎng)一起來學(xué)習(xí)一下吧!

增值稅附加稅有哪些?

通常包括城建稅、教育費附加、地方教育費附加等,增值稅附加稅是附加稅的一種,對應(yīng)于增值稅的,按照增值稅稅額的一定比例征收的稅,其納稅義務(wù)人與獨立稅相同,但是稅率另有規(guī)定,是以增值稅的存在和征收為前提和依據(jù)的

附加稅是按照當(dāng)月應(yīng)納的增值稅來計提的,如果當(dāng)月銷項稅額為6萬,進項稅額為5萬,無進項稅轉(zhuǎn)出,那么當(dāng)月應(yīng)納增值稅應(yīng)是一萬元,就以1萬元增值稅稅款來計提這部分附加稅,相關(guān)的會計分錄如下:

借:稅金及附加

貸:應(yīng)交稅費——城建稅

貸:應(yīng)交稅費——教育費附加

貸:應(yīng)交稅費——地方教育費附加

增值稅附加稅的計提標(biāo)準(zhǔn)

1、增值稅附加稅分外資企業(yè)和內(nèi)資企業(yè),外資企業(yè)是不用交附加稅的,內(nèi)資企業(yè)得交。 從2010年12月起,外資企業(yè)也需要繳納附加稅

2、內(nèi)資企業(yè)的增值稅要交附加稅,附加稅就是市區(qū)按增值稅的百分之七計算城建稅(縣鎮(zhèn)按百分之五計算城建稅);按百分之三計算教育費附加;按照百分之二計算地方教育費附加

3、一般納稅人,增值稅是銷項稅減去進項稅的差額,銷項稅按照17%交稅。小規(guī)模企業(yè),按照3%交增值稅

以上就是有關(guān)增值稅附加稅計提的相關(guān)內(nèi)容,希望能夠幫助大家,想了解更多的會計相關(guān)知識,請多多關(guān)注會計網(wǎng)!

我們在報稅時,需要申報附加稅,包括城市維護建設(shè)稅、教育費附加、地方教育附加,它們都是以實際繳納的增值稅稅額為計稅依據(jù)。接下來會計網(wǎng)為大家整理了附加稅申報的流程,一起來了解吧。

附加稅申報流程

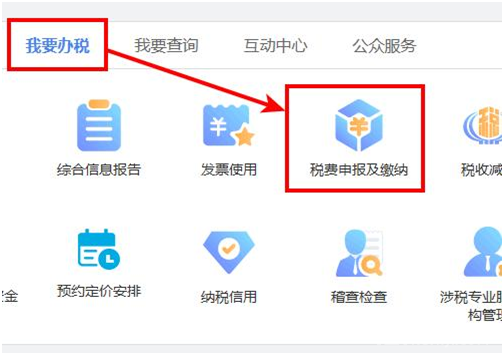

第一步:登陸電子稅務(wù)局,點擊我要辦稅,再點擊稅費申報及繳納。

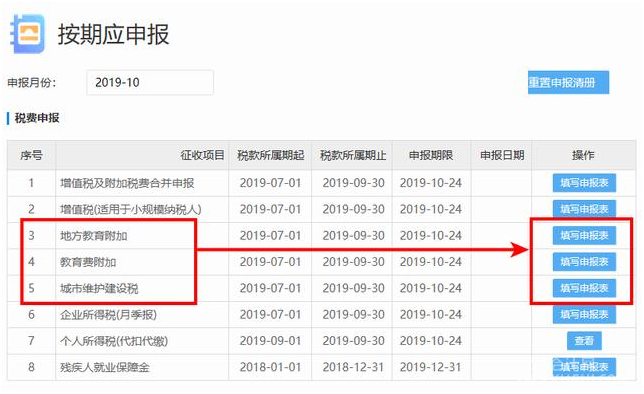

第二步:點擊地方教育附加、教育費附加、城市維護建設(shè)稅,三大報表中任意申報表后面的填寫申報表。

第三步:進入報表填寫界面,在第1列中填寫增值稅稅款。

第四步:填寫好之后,第7列會自動計算出附加稅稅款。

第五步:點擊右上角的申報。

第六步:頁面彈出提示窗口,點擊確定。

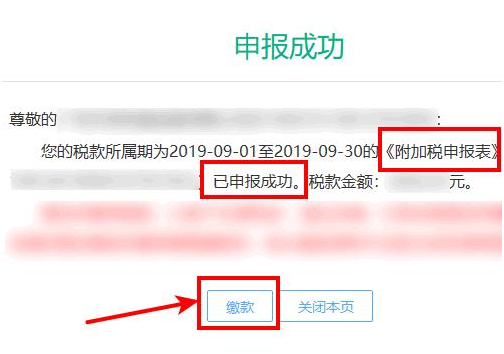

第七步:申報成功,點繳款即可。完成繳款,整個申報流程就完成了。

城市維護建設(shè)稅、教育費附加、地方教育附加是為了加強城市維護建設(shè)以及扶持教育事業(yè)發(fā)展而征收的稅種,以納稅人實際繳納的增值稅,消費稅稅額為依據(jù)征收,所以只要企業(yè)繳納了增值稅和消費稅,我們就必須繳納這幾項附加稅。城市維護建設(shè)稅按照所在地的不同,稅率分為市區(qū)的7%,縣城、鎮(zhèn)的為5%,不在市區(qū)、縣城或鎮(zhèn)的為1%。教育費附加稅率為3%,地方教育附加稅率為2%。

(圖源網(wǎng)絡(luò))

購置附加稅怎么計算應(yīng)該是很多會計人遇到的問題,如果你對這部分內(nèi)容不了解,那就和會計網(wǎng)一起來學(xué)習(xí)吧。

購置稅是由哪些款項一起計算出來的?

購置稅是由購車款、增值稅、購置稅率一起計算出來的。

車輛購置稅為什么要收?

是國家向購車單位和個人在購車時征收用于公路建設(shè)的專用資金,為了加快公路建設(shè),扭轉(zhuǎn)交通運輸緊張狀況,使公路建設(shè)有長期穩(wěn)定的資金來源,國家規(guī)定對所有購置車輛的單位和個人包括國家機關(guān)和軍隊一律征收車輛購置附加費。

車輛購置稅怎么計算?

車輛購置稅實行從價定率的辦法計算應(yīng)納稅額,計算公式為:應(yīng)納稅額=計稅價格×稅率,如果消費者買的是國產(chǎn)私車,計稅價格為支付給經(jīng)銷商的全部價款和價外費用,不包括增值稅稅款(稅率17%),因為機動車銷售專用發(fā)票的購車價中均含增值稅稅款,所以在計征車輛購置稅稅額時,必須先將17%的增值稅剔除,即車輛購置稅計稅價格=發(fā)票價÷1.17,然后再按10%的稅率計征車輛購置稅。

應(yīng)納稅額=計稅價格×稅率(如果低于國稅總局頒布的最低計稅價格則按國稅總局規(guī)定的最低計稅價格計征) 。

自用車稅率計算:價外費用×10% 其中價外費用不含增值稅;

進口車稅率計算:計稅價格=關(guān)稅完稅價 關(guān)稅 消費稅計稅價格×10%;

購置稅額是征收汽車售價(不含稅價)的10%,公式為:

新車購置稅額=購車價格(含稅價)/1.17*10%。

一些必要的稅費和費用:

1、驗車、上牌照費用,根據(jù)車輛類型,有免檢車輛與非免檢車輛,大約需要300-450元不等。

2、車輛購置附加稅。進口汽車占車價的10%;2)國產(chǎn)汽車車輛購置附加稅收費標(biāo)準(zhǔn)為不含增值稅車價的10%,即車價/1.17*10%。

3、保險費車輛損失險、第三者責(zé)任險及盜搶險,車上人員責(zé)任險等附加險種,基本險種的保費一般占車價的1%-4%。

4、車船使用稅,從購車之日起至當(dāng)年年底,按月份計算。根據(jù)車型不同,年收費在360—600元之間。

以上就是有關(guān)車輛購置附加稅的一些內(nèi)容和知識點,希望能夠幫助大家,想了解更多有關(guān)的會計知識點,請多多關(guān)注會計網(wǎng)!

附加稅即是指隨著正稅按照一定比例征收的稅,其納稅義務(wù)人與獨立稅相同,但是稅率又是另外規(guī)定的,計提附加稅時,它的賬務(wù)處理是怎樣的?

計提附加稅會計分錄

借:稅金及附加

貸:應(yīng)交稅費——應(yīng)交城市維護建設(shè)稅

應(yīng)交稅費——應(yīng)交教育費附加

應(yīng)交稅費——應(yīng)交地方教育附加

實際繳納時:

借:應(yīng)交稅費——應(yīng)交城市維護建設(shè)稅

應(yīng)交稅費——應(yīng)交教育費附加

應(yīng)交稅費——應(yīng)交地方教育附加

貸:銀行存款

期末結(jié)轉(zhuǎn)到本年利潤:

借:本年利潤

貸:稅金及附加

附加稅有哪些?

附加稅以正稅的存在和征收為前提和依據(jù)。從中國現(xiàn)行稅制看,附加稅包括兩種:

1、征收正稅的同時,再對正稅額加征的一部分稅。這屬于是正稅的附加稅。

2、跟隨正稅一同征收的某種稅,它的應(yīng)納稅額一般都與正稅的應(yīng)納稅額一致,比如消費稅、城建稅、耕地占用稅、房產(chǎn)稅、印花稅、教育費附加、車船稅、資源稅等,我們接下來討論的就是這種附加稅。

如何理解稅金及附加?

稅金及附加是指企業(yè)從事相關(guān)經(jīng)營事項所應(yīng)承擔(dān)的相關(guān)稅費,稅金及附加包括有消費稅、城市維護建設(shè)稅、房產(chǎn)稅、城鎮(zhèn)土地使用稅、教育費附加、車船稅、印花稅等。

企業(yè)應(yīng)當(dāng)設(shè)置“稅金及附加”科目來核算企業(yè)經(jīng)營活動發(fā)生的相關(guān)稅費。其中,按規(guī)定計算確定的與經(jīng)營活動相關(guān)的消費稅、城市維護建設(shè)稅、教育費附加、房產(chǎn)稅、城鎮(zhèn)土地使用稅、車船稅等稅費,企業(yè)應(yīng)借記"稅金及附加"科目,貸記"應(yīng)交稅費"科目。期末,應(yīng)將"稅金及附加"科目余額轉(zhuǎn)入"本年利潤"科目,結(jié)轉(zhuǎn)后,"稅金及附加"科目無余額。

常見的附加稅包括城建稅、教育附加和地方教育附加,計提本月附加稅時,應(yīng)如何進行賬務(wù)處理?

計提本月附加稅如何做賬?

計提本月附加稅會計分錄:

借:稅金及附加

貸:應(yīng)交稅費—應(yīng)交城市維護建設(shè)稅

應(yīng)交稅費—應(yīng)交教育費附加

應(yīng)交稅費—應(yīng)交地方教育費附加

實際繳納稅費時:

借:應(yīng)交稅費—應(yīng)交城市維護建設(shè)稅

應(yīng)交稅費—應(yīng)交教育費附加

應(yīng)交稅費—應(yīng)交地方教育費附加

貸:銀行存款

附加稅費如何理解?

附加稅費,正稅的對稱,指隨正稅按照一定比例征收的稅,以正稅的存在和征收為前提和依據(jù)。

附加稅包括兩種:

(1)是根據(jù)正稅的征收同時而加征的某個稅種。這種作為稅種存在的附加稅,通常是以正稅的應(yīng)納稅額為其征稅標(biāo)準(zhǔn)。如城市維護建設(shè)稅,是以增值稅、消費稅的稅額作為計稅依據(jù)的。

(2)是在正稅征收的同時,再對正稅額外加征的一部分稅收。這種屬于正稅一部分的附加稅,通常是按照正稅的征收標(biāo)準(zhǔn)征收的。如與外商投資企業(yè)和外國企業(yè)所得稅同時征收的地方所得稅,是附加于外商投資企業(yè)和外國企業(yè)所得稅,按照一定比例(應(yīng)納稅所得額的3%)加征的稅收,即為此種附加稅。

附加稅如何計算?

附加稅是根據(jù)實際繳納的增值稅和消費稅計算的,公式如下:城建稅=實際繳納的增值稅和消費稅*稅率(市區(qū)7%、縣城和鎮(zhèn)5%、其他地區(qū)1%),教育費附加=實際繳納的增值稅和消費稅*3%,地方教育費附加=實際繳納的增值稅和消費稅*2%。

稅務(wù)方面的內(nèi)容與我們生活緊密相關(guān),比如為籌集教育經(jīng)費而征收的教育費附加稅。為了讓大家能夠更加全面的了解教育費附加稅的內(nèi)容和計算,會計網(wǎng)為大家整理了以下內(nèi)容。

教育附加費的計算公式

應(yīng)納教育費附加稅額=(實際繳納的增值稅+營業(yè)稅+消費稅三稅稅額)×3%;

納稅人實際繳納的增值稅、營業(yè)稅、消費稅的稅額是教育費附加稅的計稅依據(jù)。其中,營改增以后就不再考慮營業(yè)稅了。

教育費附加稅的征收率

教育費附加稅的征收率為3%,地方教育附加征收率為2%。

教育費附加稅是對單位繳納增值稅、消費稅的單位以及個人(個體工商戶)征收的一種附加費。

相關(guān)法律依據(jù):《征收教育費附加的暫行規(guī)定》第二條:凡繳納消費稅、增值稅、營業(yè)稅的單位和個人,除按照《國務(wù)院關(guān)于籌措農(nóng)村學(xué)校辦學(xué)經(jīng)費的通知》(國發(fā)〔1984〕174號文)的規(guī)定,都應(yīng)當(dāng)依照本規(guī)定繳納教育費附加。

教育費附加稅是按增值稅,消費稅實際繳納的稅額計算繳納的,如果預(yù)繳了增值稅,城建稅和教育費附加也必須同時繳納。對由于減免增值稅、消費稅而發(fā)生退稅的,可以同時退還已征收的教育費附加。

企業(yè)在經(jīng)營過程中都應(yīng)當(dāng)依法納稅,附加稅也是需要繳納的稅負(fù)之一,主要包括城建稅和教育費附加,那么企業(yè)計提繳納附加稅時,相關(guān)的會計分錄怎么寫?

附加稅的會計分錄

計提附加稅時:

借:稅金及附加-教育費附加

稅基及附加-地方教育費附加

貸:應(yīng)交稅費-教育費附加

應(yīng)交稅費-地方教育費附加

繳納附加稅時:

借:應(yīng)交稅費-教育費附加

應(yīng)交稅費-地方教育費附加

貸:銀行存款

繳納增值稅、消費稅的單位和個人,都應(yīng)申報繳納城市維護建設(shè)稅、教育費附加和地方教育附加。

什么是附加稅?

附加稅是“正稅”的對稱,隨正稅加征的稅。舊中國的附加稅,名目繁多,僅國民黨時期的鹽稅就有中央附加、地方附加、外債附加、建設(shè)專款等,附加稅額苛重往往超過正稅的幾倍乃至二十余倍。新中國成立后,廢除了國民黨的種種附加稅,僅保留了少量的附加歸地方支配,屬于預(yù)算外收入,用于地方公益事業(yè)。如農(nóng)業(yè)稅附加、外國企業(yè)所得稅附加等,附加比例都比較低。

從中國現(xiàn)行稅制看,附加稅包括兩種:

(1)是根據(jù)正稅的征收同時而加征的某個稅種。這種作為稅種存在的附加稅,通常是以正稅的應(yīng)納稅額為其征稅標(biāo)準(zhǔn)。如城市維護建設(shè)稅,是以增值稅、消費稅的稅額作為計稅依據(jù)的。

(2)是在正稅征收的同時,再對正稅額外加征的一部分稅收。這種屬于正稅一部分的附加稅,通常是按照正稅的征收標(biāo)準(zhǔn)征收的。

應(yīng)交稅費是什么?

企業(yè)必須按照國家規(guī)定履行納稅義務(wù),對其經(jīng)營所得依法繳納的各種稅費。這些應(yīng)繳稅費應(yīng)按照權(quán)責(zé)發(fā)生制原則進行確認(rèn)、計提,在尚未繳納之前暫時留在企業(yè),形成一項負(fù)債(應(yīng)該上繳國家暫未上繳國家的稅費)。企業(yè)應(yīng)通過“應(yīng)交稅費”科目,總括反映各種稅費的繳納情況,并按照應(yīng)交稅費項目進行明細(xì)核算。該科目的貸方登記應(yīng)交納的各種稅費,借方登記已交納的各種稅費,期末貸方余額反映尚未交納的稅費;期末如為借方余額反映多交或尚未抵扣的稅費。

附加稅指的是隨正稅附征的稅,包括了城市建設(shè)維護稅、教育費附加等,那么交附加稅的賬務(wù)處理是什么?

交附加稅的會計分錄

(1)計算確認(rèn)時:

借:稅金及附加

貸:應(yīng)交稅費——應(yīng)交城市維護建設(shè)稅、教育費附加

(2)實際繳納時:

借:應(yīng)交稅費——應(yīng)交城市維護建設(shè)稅、教育費附加

貸:銀行存款

稅金及附加怎么理解?

稅金及附加反映的是企業(yè)經(jīng)營主要業(yè)務(wù)應(yīng)負(fù)擔(dān)的消費稅、城市維護建設(shè)稅、城鎮(zhèn)土地使用稅,資源稅和教育費附加等。

企業(yè)按規(guī)定計算的與經(jīng)營活動相關(guān)的稅費,

借:稅金及附加

貸:應(yīng)交稅費等

企業(yè)收到的返還的消費稅等原記入本科目的各種稅金,應(yīng)按實際收到的金額,

借:銀行存款

貸:稅金及附加

“稅金及附加”科目的期末余額應(yīng)轉(zhuǎn)入“本年利潤”科目,結(jié)轉(zhuǎn)后本科目應(yīng)無余額。

什么是應(yīng)交稅費?

“應(yīng)交稅費”科目核算企業(yè)按照稅法規(guī)定計算應(yīng)交納的各種稅費,包括但不僅限于增值稅、消費稅、所得稅、城市維護建設(shè)稅、土地使用稅、土地增值稅、房產(chǎn)稅、教育費附加、個人所得稅、車船稅。

“應(yīng)交稅費”賬戶屬于負(fù)債類賬戶,并且應(yīng)當(dāng)按照應(yīng)交稅費的稅種,如“應(yīng)交增值稅”、“企業(yè)所得稅”、“地方教育附加”、“土地增值稅”、“契稅”、“城市維護建設(shè)稅”等設(shè)置明細(xì)科目從而進行明細(xì)核算。

如今附加稅已經(jīng)被廣泛使用,當(dāng)收入達(dá)到一定數(shù)額時,就會采取附加稅形式征收。很多財會人在計提附加稅時不清楚會計分錄怎么寫,下面會計網(wǎng)就跟大家進行解答。

計提附加稅會計分錄

計提時:

借:主營業(yè)務(wù)稅金及附加

貸:應(yīng)交稅金-城建稅/教育附加/地方教育附加;

繳納時:

借:應(yīng)交稅金-城建稅/教育附加/地方教育附加,

貸:銀行存款

結(jié)轉(zhuǎn)時:

借:本年利潤

貸:營業(yè)稅金及附加——應(yīng)交營業(yè)稅營業(yè)稅金及附加——應(yīng)交城建稅營業(yè)稅金及附加——教育費附加。

關(guān)于附加稅主要內(nèi)容

從中國現(xiàn)行稅制看,附加稅包括兩種:

(1)是根據(jù)正稅的征收同時而加征的某個稅種。這種作為稅種存在的附加稅,通常是以正稅的應(yīng)納稅額為其征稅標(biāo)準(zhǔn)。如城市維護建設(shè)稅,是以增值稅、消費稅、營業(yè)稅的稅額作為計稅依據(jù)的。

(2)是在正稅征收的同時,再對正稅額外加征的一部分稅收。這種屬于正稅一部分的附加稅,通常是按照正稅的征收標(biāo)準(zhǔn)征收的。如與外商投資企業(yè)和外國企業(yè)所得稅同時征收的地方所得稅,是附加于外商投資企業(yè)和外國企業(yè)所得稅,按照一定比例(應(yīng)納稅所得額的3%)加征的稅收,即為此種附加稅。這里的地方所得稅實際上是外商投資企業(yè)和外國企業(yè)所得稅的一部分。我國現(xiàn)今附加稅的征收,通常都有稅法指明的特定目的,如增加社會福利、發(fā)展教育以及滿足地方政府的財政需要等。

稅制運用

中國在20世紀(jì)三、四十年代國民黨政府后期,各級地方政府在各種正稅上層層加征,附加稅名目繁多,僅田賦附加一項即有百余種,其數(shù)額常常超過正稅的幾倍甚至幾十倍,成為勞動人民在正稅負(fù)擔(dān)之外的又一沉重負(fù)擔(dān)。國家先后征收過的有工商營業(yè)稅附加、工商統(tǒng)一稅附加、農(nóng)業(yè)稅附加、城市房地產(chǎn)稅附加、工商所得稅附加等。