專題

專題

面對重要的企業決策、復雜的經營環境,財務及投資分析者們需要提供更完整、更系統的定量數據分析報告,來更客觀的評價企業財務績效、投資收益、決策風險等,傳統的財務工具和處理方法,已然無法滿足現在的要求。在工作中,您是否常遇到過下列問題:

每月都要重復做大量數據分析計算,耗時費力,但其實算法流程都是一樣的;

每天都要編制復雜的公式,還需要一遍遍的重復著手工輸入,卻仍有很多紕漏?

預算編制、財務預測工作經常需反復修改,一個數據的變化就需要調整大量數據;

想為管理層的決策分析提供支持,但面對大量信息不知從何入手,有沒有好的工具?

本課程是對傳統EXCEL管理課程的重大延伸,以決策支持為目標,通過內部經營分析、外部投資評估等多個經典模型,滲透到企業經營的資產、利潤管理和金融工具定價評估中。課程從經典易懂的預算、財務分析與決策模型入手,層層深入,系統梳理財務建模的方法,幫助財務及投資分析者全面掌握利用財務模型解決具體問題的思路,真正達到“授之以漁而非魚”。

【財務建模技術】學習財務建模的基本步驟,幫助學員掌握財務建模的使用技巧

【函數模型設計】掌握預算編制、財務分析、投資分析和利潤管理的模型設計方法

【模型功能拓展】拓寬財務模型應用邊界,提升財務人運用模型解決復雜問題的能力

◆財務總監,財務經理

◆負責預算、投資分析和項目分析的高級財務人員

◆銀行、投行、證券公司等金融機構的財務數據分析人員

一、設計與建立有效的EXCEL財務模型 | 二、商業分析與經營管理模型 |

◆公司財務模型的建立流程 ◆建模前需要掌握的常用技術 | ◆如何利用杜邦分析進行模擬決策 ◆利潤管理模型設計 ◆流動資金管理模型設計 ◆財務預測模型的建立及應用 ◆敏感性分析模型分析在預算差異分析中的運用 案例演練:利潤隨變量變化的三維曲面圖和俯視圖制作 |

三、經營決策模型 | 四、投資決策模型 |

◆經濟訂貨批量模型 ◆自制與外購模型——不同決策下成本的比較 ◆產品定價模型——量本利下的價格選擇 ◆產品組合線性規劃模型——多產品下的最優生產組合 | ◆基于凈現值的投資決策模型建立及應用 ◆投資項目可行性分析模型建立及應用 ◆各種規劃求解報表與影子價格 ◆檢驗資本資產定價模型(CAPM) ◆與投資組合有關的受險價值(V&R)技術 案例演練:計算A公司的最優投資組合 |

五、籌資決策模型 | 六、用EXCEL模型解決復雜的期權問題 |

◆確定資金需求量預測模型 ◆不同方式下分析償還借款分析模型 ◆可轉款債券發行的定價模型 ◆融資租賃和經營租賃籌資模型

| ◆歐式期權的數學模型 ◆保護性看跌期權策略 ◆股票期權權益-利潤計算模型 |

想了解最新詳細課程大綱及資料,點擊網頁左側的在線咨詢圖標,與在線老師交流咨詢領取

財務規劃是一項至關重要的任務,可以幫助我們在經濟上做出明智的決策,同時確保我們的財務穩定。本期內容為大家分享如何做好財務規劃,我們一起來學習下。

一、設定明確的財務目標

首先,考慮您的短期目標,例如購買新房、購買新車或是旅行。其次,制定中期目標,如子女教育基金或創業計劃。最后,規劃長期目標,如退休計劃和財富傳承。清晰明確的目標將成為制定財務規劃的基礎。

二、分析您的現狀

在制定財務規劃之前,了解您當前的經濟狀況非常重要。繪制一張財務資產負債表,列出您的收入、支出、資產和負債。這使您能夠了解您的凈資產以及負債情況,并確定您的現金流量。

三、建立緊急備用金

緊急備用金是指用于應對緊急情況或意外支出的資金。一般來說,建議儲蓄額度為月支出的三到六倍。通過建立緊急備用金,您可以避免因突發事件而陷入經濟困境。

四、制定預算計劃

制定合理的預算,能確保您的開支不超過您的收入。合理安排儲蓄計劃,并為生活中的各方面(如食品、住房、交通和娛樂)設定合理的開支限額。

五、降低債務負擔

高額的債務對財務規劃造成了巨大壓力,用戶應努力減少高息債務,并尋求降低利率和還款期限的方式。制定還債計劃,并按時還款,以緩解經濟壓力。

六、多元化投資組合

通過多元化投資組合,您可以分散風險,獲得更穩定的回報。了解不同類型的投資工具,并依據風險承受能力和收益目標,合理配置資金。

七、保險規劃

保險是財務規劃的一部分,它可以幫助我們應對不可預見的風險和損失。確保您擁有適當的健康保險、人壽保險和財產保險。根據個人需要,了解不同種類的保險產品,并咨詢專業意見,選擇最適合您的保險計劃。

八、定期評估和調整

財務規劃不是一次性的任務,而是一個持續的過程。定期評估您的財務狀況,比較實際執行情況與目標,做適當的調整。根據生活中的變化,如家庭狀況、職業變動或經濟環境,不斷優化您的財務規劃。

CFO EVA,LIFO,FIFO,do these professional terms of accounting and finance still seem like a foreign language to you?Can you eliminate the mystery behind the numbers of the financial statements?Or,how would you utilize those financial concepts to become a greater asset to your company?

As a business executive,you experience the tide of global change in ways few others do.And you know that to manage this tide,which will only intensify in the years ahead,you need a foundation that is at once timeless and flexible.Higher position means greater responsibility where understanding and talking the language of finance becomes a significant part of the job,executives at all levels need to be adequately equipped.

Finance and Accounting for the Non-Financial Manager teaches the basics of financial reports,as well as the fundamentals of business valuation and the creation of shareholder value.The course begins by describing the accounting process and the creation of financial statement,meanwhile,reveals the company’s operation and finance truth behind the data.Once knowing how to read financial statements will be invaluable throughout your career,in analyzing business opportunities,assessing financial risks,communicating your ideas to others,and dealing with the real business situations.

Breakthrough the language of finance

Understanding the basic accounting model and its limitations

Analyzing and interpreting financial statements within the context of industry analysis and macroeconomic fundamentals

Mastering forecasting techniques

Providing rigorous tools and approaches to measure the effectiveness of your expenditures

Clarifying financial statements and their relationship to strategic decisions

Communicating more effectively with financial managers and accountants

Understanding different valuation techniques and respective benchmarks

General Managers,Directors,Experienced Managers

Vice President and Top Executives in all respective

Business Managers,Department Heads&Managers

Sales&Marketing Managers

Accountants,Corporate Treasury Managers

Investment Professionals

Any staff with a non-financial background looking to learn the fundamentals of finance

Finance Fundamental | Management Application |

-Introduction to the Course -The role of the finance function -Working with the finance teams -How companies succeed on finance? -Accounting Information—The Language of Business -What is financial accounting? -Why Financial Accounting is necessary? -Some process,terminology and concepts -Learn how financial data is generated and reported -Users and interpretation of Financial Statements -Managers and Financial Statements -The concept of shareholder value -Demystifying Financial Statements -Components of Financial Reports:balance sheet and P&L -Use financial data to evaluate the performance of department,organization,or division -Understand how accountants measure income,and show how it is related to a balance sheet -Cost of goods sold -The accrual concept and timing adjustments -Financial statements:graphical balance sheet simulation -Revisit the Income Statement and Balance sheet in a financial perspective -Cash Flow Statement,Distinguishing income from cash flow -The shortcomings of accounting -Implications of Revenue Recognition -Know effects of fair value measurement on financial statement -Analysis of Financial Statement—Where do you find useful information? -Qualitative Characteristics of financial Information -Locate and use sources of information about business performance -How accounting information assists in decision making -Linking decisions to financial metrics -How to increase ROCE -Profitability ratios -Economic Value Added(EVA TM) -Financial Decision Making -Profitability,liquidity ratios -Managing working capital -Financial Leverage -Debt ratios -Measuring business risk -Cash management -Study of the Annual Report of a Listed Company -Case:analyzing and interpreting a listed company’s annual report -Accounting Creates Value -Functions of management accounting -Management accounting compared to financial accounting -How the use of cost information defines its focus and form -Break-even analysis:ensuring fixed costs are covered -The costing principles and avoiding costing traps -The difference between traditional cost management systems and activity-based cost management systems

| -Budgeting and Forecasting:A Must in Pricing Effectively for Profit.Selecting the Best Costing Method and the Relevant Practical Pricing Theory -Budgeting and Forecasting:Two sides of the same process -Understanding the different steps involved in the process -How to minimize the risks in assessing the hypothesis underlying the performance -The cost information for pricing and product planning -Cost based pricing:a value-added approach -Customers:an outside in pricing -Competitors:predict their price -How to price effectively for profit,evaluating pricing methods -Case Study -Capital Investment Decision:Cash is King! -Cash flow forecasts as a planning tool -EBITDA,free cash flows -The analysis of return of capital employed,payback period,and discounted cash flow -Establishing cash flow forecasts -Calculating Net Present Values,IRR -Company Valuation:Risk and Corporate Characteristics -The fundamental tools of investment appraisal -The cost of capital and WACC,and how these are determined -The sensitivity analysis:how sensitive are key decision to potential changes in circumstances -Approaches to valuation -Capital Markets,Investment Banking and Financial Instruments:How to Face Your Long-term Financing Issues and More? -An introduction to capital markets -Different forms of financing(long term,short term) -Debt versus Equity -Gearing and beta factors -Capital Asset Pricing Models -Tax shields -Investing in China through Mergers or Acquisitions:Financial Business Practices and Managing the Related Risks -An Overview of the M&A market in China -Understanding the valuation gap between sellers and buyers -Understanding the structuring gap by the buyer -Understanding the negotiation gap between sellers and buyers -Understanding the execution gap -Understanding the challenges of the integration gap -Taking into account the Human dimension of any merger or acquisition |

想了解最新詳細課程大綱及資料,點擊網頁左側的在線咨詢圖標,與在線老師交流咨詢領取。

對于很多學財務的應屆生來說,對于自己所學專業的未來職場發展規劃基本上是非常迷茫的,那作為財務專業的學生,如何做好未來的職場發展規劃呢?

企業對于財務人員的需求如何?

1、一般企業的財務人員崗位分布有財務人員十幾個,財務主管兩個或者兩個以上,財務總監一個,但財務人員的崗位分布是關于一個企業的規模大小來決定的,并且不同的企業大小對于財務人員的需求也是不一樣的。

企業財務最底層也是最需要人的崗位是財務核算,財務核算是企業的基礎,只有底層財務人員把財務核算做好了,上層的財務管理者才不會出現問題,因為財務核算要求做到真實和準確,同時一般的企業對于財務核算人員數量是根據公司業務來安排的。

2、底層財務核算人員再往上就是我們財務主管或者財務經理,這一級別是到我們財務管理層面,對于財務管理者的要求是一定要明白公司的業務和財務操作流程,能夠為公司業務包括財務預算做出一定的決策并且能夠推動公司的業務發展,這也是發揮到了財務管理的作用。

3、到頂層就是我們的財務總監,也稱為CFO,這一個崗位掌握著很多的決策權,包括企業再融資和投資方面,財務總監起到一個很大作用,這是一個需要全面發展的財務人員。

財務職場需要我們一步步腳踏實地去發展,只有掌握財務知識和操作,才能更好服務于我們的崗位發展

企業需要什么的財務人才?

1、隨著科學技術的發展,財務需求人員也有了一定的要求,一定要懂得電腦辦公軟件的操作并且熟練,這對我們未來的職場發展會有一定幫助作用。

2、作為一名財務人員,我們一定要有管理觀念,包括我們不僅是學做賬,也要了解稅務、資金等方面知識內容,這會為我們發展為管理型財務人員。

在ACCA考試中,Financial accounting這門課程主要講解的是財務專業知識點,對于非財會專業同學,大家在學習過程中都感到吃力,對此,會計網就跟各位詳解這方面的考點內容。

No.1

financial reporting是什么?

財務報告就好比商業世界的語言。

Financial reporting is a way of recording, analyzing and summarizing financial data.

(財務報告是一種記錄,分析和匯總財務數據的方法。)

A) Financial data(最開始是財務數據的獲得,財務數據是指企業進行的實際交易的名稱,例如:銷售商品,購買商品,支付費用等。)

B) Books of prime entry(然后是日記賬的記錄,把這些交易分門別類地記錄在它們各自對應的賬簿中。)

C) Ledger accounts(然后是分析各個賬簿,算出加總數過賬到分類賬中。)

No.2

Financial information的使用者?

A) Shareholders股東公司的股東是持有公司股票的人,所以是所有者,他們希望通過閱讀公司的財務報表來評估公司管理層的績效。公司的盈利能力決定了他們可以拿到的分紅。 B) creditors and lenders債權人為企業提供融資的一方(比如銀行),關心公司是否有能力支付利息,并最終償還本金。 C) Managers公司管理層公司的管理者是由股東任命,負責公司的日常經營管理活動。他們需要根據公司當前的財務信息,對該公司未來發展方向進行規劃,同時借助財務信息更加有效地管理公司。 D) Suppliers供應商很多供應商都是以賒銷的方式為公司提供商品或服務,他們關心的是公司的償債能力,是否可以在規定的時間內支付商品或服務的價款。 E) Customers顧客很多顧客以賒購的方式購買公司提供的商品或服務,他們關心的是公司是否有安全且穩定的貨源,會不會倒閉,他們是否能夠按時按量地拿到貨物。 F) Employees員工公司的員工密切關注公司的財務信息,這與他們的職業規劃以及薪資息息相關。比如很多公司的章程規定銷售人員的獎金會和企業的銷售收入直接相關。

No.3

會計恒等式:

Assets資產=Liabilities負債+Equity/Capital所有者權益

A) Assets 資產An asset is a present economic resource controlled by the entity as a result of past events. An economic resource is a right that has the potential to produce economic benefits.資產是由于過去的事項而使得經營實體能夠控制(注意是可以控制control,但不意味著一定要擁有own)的當前的經濟資源,伴隨著未來經濟利益的流入。 B) Liabilities 負債A liability is a present obligation(Obligation是義務/職責,指的是不得不做的事情,比如“欠債還錢,天經地義”)of the entity to transfer an economic resource as a result of past events.負債是由于過去的事項導致經營實體當前有責任/義務,伴隨著未來經濟利益的流出。 C) Capital or Equity 所有者權益Equity is the residual interest in the assets of the entity after deducting all its liabilities.所有者權益也就是凈資產net assets的部分,是經營實體的所有資產扣除其所有負債后的剩余權益,指的是所有者對該經營實體的投資。

No.4

Profit = Income - Expense

A) Income收入:Income is increases in assets, or decreases in liabilities, that result in increases in equity, other than those relating to contributions from holders of equity claims.收入來源于資產的增加或負債的減少從而導致的所有者權益的增加,但與所有者(owners)給其注資導致所有者權益增加無關。最重要的收入來源是sales revenue銷售收入,來源于企業的日常經營活動,表現為收到現金cash或者產生應收賬款receivable的形式。

B) Expense費用:Expenses are decreases in assets, or increases in liabilities, that result in decreases in equity, other than those relating to distributions to holders of equity claims.費用來源于資產的減少或負債的增加從而導致的所有者權益減少,但與所有者(owners)給其注資導致所有者權益增加無關。常見的費用類型包括水電費,保險費,租金或者利息費用等。

來源:ACCA學習幫

在ACCA考試中,F9階段有一個核心高頻考點一直讓考生們比較難理解的,這個考點就是“Financial Market”,對此,會計網今天就跟大家詳解這個考點內容。

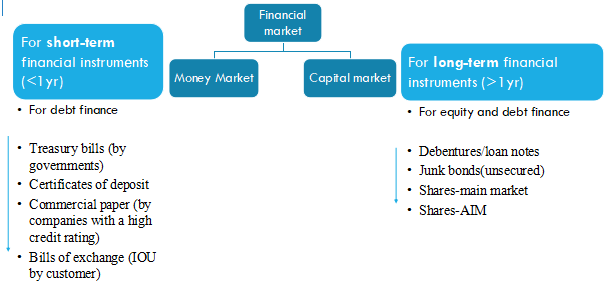

在學習financial market時,我們主要需要掌握三種不同類型的劃分。

第三章之初我們知道了financial market是direct finance的市場,現在來細看一下。

按融資時間長度來分,分為money market--貨幣市場,和capital market--資本市場。股權融資/債務融資。貨幣市場主要是銀行的天下,但大型的企業和政府也會參與。金融工具的期限小于一年,基本上是debt finance,通過債券進行融資。

其中最安全的就是Treasury bill國債。其次為定期存單,是由銀行發行的。最早美國的利率是固定的,后來花旗銀行發明了CD,特征是大額的,短期的;接下來是信用等級比較高的公司發行的匯票和一般商業匯票。

另一面是資本市場,金融工具的到期時間大于一年,長期性質的融資,包含debt finance和equity finance,股權融資通常都是在資本市場進行的。

在資本市場中的金融產品,安全系數最高的就是debenture公司信用債券,其次是無擔保的垃圾債,即評級低的債券,之后是在主板市場交易的股票,最后是AIM (Alternative investment market)發行的股票,在我國主要是指新三板。

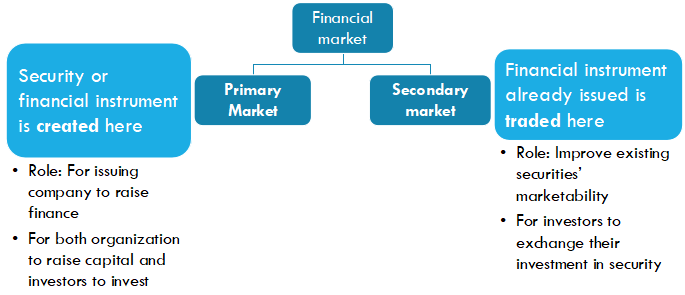

一二級市場主要是根據市場活躍主體的不同而進行區別的一種方法。不同行業的一二級市場概念與分類都不一樣。

在金融行業,一級市場(Primary Market/ New Issue Market)是籌集資金的公司或政府機構將其新發行的股票和債券等證券銷售給最初購買者的金融市場。

二級市場(security/secondary market)即證券交易市場也稱證券流通市場、次級市場,是指對已經發行的證券進行買賣,轉讓和流通的市場。在二級市場上銷售證券的收入屬于出售證券的投資者,而不屬于發行該證券的公司。所以一級市場主要是發行者和承銷商的交易;二級市場主要是投資者之間的交易。

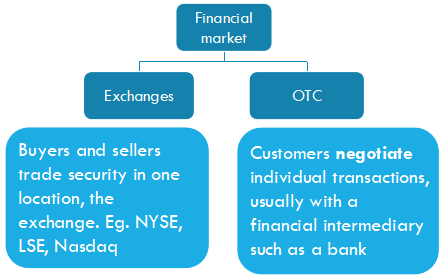

場內交易和場外交易指的是進行證券交易的場所之差別,其主要區別在于:

① 場內交易有固定的場所(證券交易所),在固定的時間、按一定規則進行;場外交易沒有固定的場所和固定的時間,通過電話也可以成交。

② 場內交易是一種競價交易方式,是按最高還價或最低還價成交的,證券價格的確定是公開拍賣的結果;場外交易是隨行就市,通過買賣雙方討價還價,直接協商決定成交價格,采用議價交易方式。

③ 場內交易一般多是以100股為單位數量的整股交易,場外交易則比較分散、靈活、零星。

④ 場內交易市場僅買賣已上市的股票(即符合交易所規定并在交易所注冊的股票);場外交易既可買賣上市股票,也可買賣未上市的股票。

來源:ACCA學習幫

CFA(Chartered Financial Analyst)特許金融分析師和CFP(Certified Financial Planner)注冊理財規劃師都是金融領域的高含金量證書。CFA主要關注投資分析和投資管理領域,而CFP則主要關注財務規劃和財富管理領域。因此,兩者的含金量取決于個人的職業發展方向和興趣愛好。

CFA和CFP的介紹

CFA是全球金融領域最具權威性的證書之一,由美國金融分析師協會(CFA Institute)頒發。CFA證書是金融行業最為重要的認證之一,它是對金融專業人員在投資分析、投資管理和金融領域其他方面的技能和知識的全面檢驗。CFA證書被全球金融行業廣泛認可,是投資銀行、基金、證券、保險、財富管理等金融機構的核心人才選拔標準。

CFP是全球最具權威性的財務規劃師證書之一,由美國財務規劃師協會(Financial Planning Association)頒發。CFP證書是對財務規劃師在財務規劃、投資規劃、退休規劃、稅務籌劃、風險管理等方面的技能和知識的全面檢驗。CFP證書被全球金融行業廣泛認可,是財富管理、保險、證券、銀行等金融機構的核心人才選拔標準。

CFA和CFP的就業發展方向

CFA證書的持有者可以在投資銀行、基金、證券、保險、財富管理等金融機構從事投資分析、投資管理、風險管理、財富管理等職業。CFA持證人在職場上具有更高的競爭力和優勢,能夠更快地升職加薪,也更容易獲得更高的職業發展機會。

CFP證書的持有者可以在財富管理、保險、證券、銀行等金融機構從事財務規劃、投資規劃、稅務籌劃、退休規劃、風險管理等職業。CFP持證人在職場上也具有較高的競爭力和優勢,能夠更快地升職加薪,也更容易獲得更高的職業發展機會。

總之,CFA和CFP都是全球金融領域最具權威性的證書之一,兩者的含金量都非常高,但取決于個人的職業發展方向和興趣愛好。CFA主要關注投資分析和投資管理領域,而CFP則主要關注財務規劃和財富管理領域。