<blockquote id="uusus"></blockquote> <source id="uusus"></source> <ul id="uusus"></ul> 最近小編收到一個粉絲的問題,發票什么時候叫做抵扣?什么時候叫做稅前扣除?

其實,這是兩個概念的問題,但是有很多財會人有時候會混淆,導致分不清楚。小編現在就來給大家回答一下這個問題:發票在增值稅里邊就叫做抵扣,但在企業所得稅里邊就叫做稅前扣除。

既然說到這,今天小編就來全面給大家講解一下:哪些發票或是憑證可以在增值稅里邊抵扣,哪些可以在企業所得稅中稅前扣除。

那我們先來說增值稅抵扣的問題。

大家可能一直以來都會有一個誤區:是不是只有增值稅專用發票才能在增值稅里邊進行抵扣?

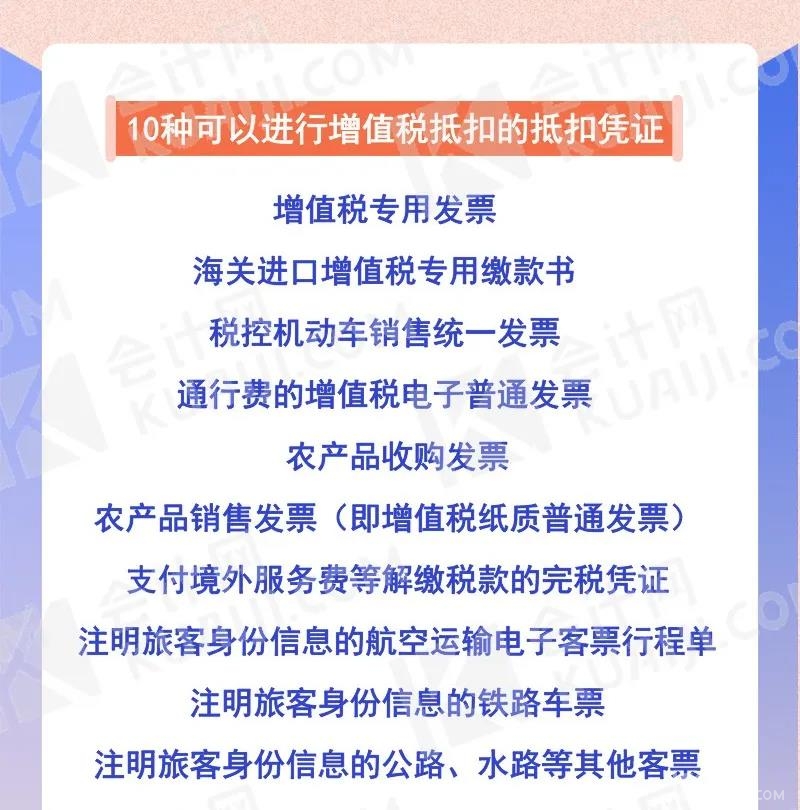

其實不是的。除了增值稅專用發票外,還有10種進項稅額增值稅抵扣憑證也是可以進行抵扣的。

以下10種抵扣憑證可以進行增值稅抵扣

搞清楚了發票增值稅抵扣,那我們接下來就重點來講解一下發票稅前扣除的問題。

同上,大家也會有個誤區:是不是只有發票才能進行稅前扣除?

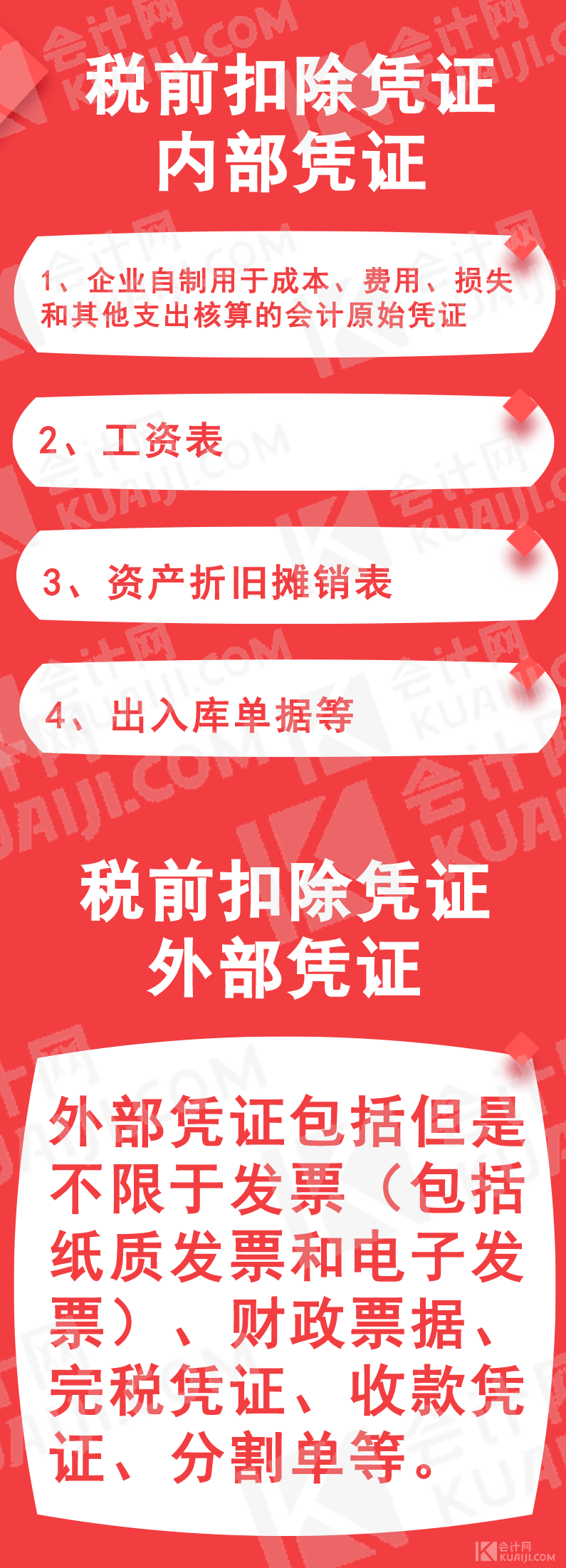

其實不是的!發票也不是企業所得稅里邊唯一的稅前扣除憑證。還有內部憑證和外部憑證也是可以進行稅前扣除的。

其中,稅前扣除憑證的內外部憑證有:

但是用內外部憑證進行稅前扣除,我們也需要注意以下問題:

1、仔細去核對一下已經發生的支出,取得的稅前扣除憑證是否有誤。

2、還沒有取得的稅前扣除憑證,有沒有在規定的時間里取得了稅前扣除憑證。

3、不一樣的科目對應的稅前扣除憑證是否已經完整和齊全。

4、如果發現了不符合規格的稅前扣除憑證,趕緊及時去要求對方去補開。

更需要注意的是匯算清繳結束之后的2大稅務問題:

1、如果在規定的期限內不能按時取到合規的發票或者是內外部憑證,那么公司或者企業就應當在稅務機關通知的日期起,在60天之內,取得合規的發票或者是內外部憑證進行補辦。

2、稅務機關發現公司企業其他外部憑證,未能提供相關資料證實其支出真實性等等,是不可以在發生年度進行稅前扣除。

3、公司或者企業在以前年度應該當取得發票最終沒有取得,在規定的年限里進行了追補,其規定可以進行年度稅前扣除的支出,在追補年限5年之內,是可以追補至該支出發生的年度進行稅前扣除的。

所以,我們在企業所得稅稅前扣除時,應當遵循企業所得稅稅前扣除的原則來進行處理,這樣可以避免不少的麻煩,這就需要我們去了解企業所得稅的原則,如:合法性、權責發生制、真實性、合理性、確定性···

經過本文,分清楚發票抵扣以及發票稅前扣除的問題了嗎?如果明白了,記得轉發哦!

本文為專家解稅(ID:kuaijiss)公眾號原創首發,作者:清心。部分素材來源于網絡,如需引用或轉載,請留言授權,并務必在文首注明以上信息。違者將被依法追究法律責任!

會計網所有內容信息未經授權禁止轉載、摘編、復制及建立鏡像,違者將依法追究法律責任。不良信息舉報電話:15820538167。

滬公網安備

31010902002985號,滬ICP備19018407號-2,

CopyRight ? 1996-2024 kuaiji.com 會計網, All Rights Reserved.

滬公網安備

31010902002985號,滬ICP備19018407號-2,

CopyRight ? 1996-2024 kuaiji.com 會計網, All Rights Reserved.

上海市互聯網舉報中心

上海市互聯網舉報中心

中央網信辦舉報中心

中央網信辦舉報中心

<ul id="qqq4u"></ul>