企業所得稅應納稅所得額計算有兩種方法,分別是直接計算法和間接計算法,計算公式如下:

1、直接計算法:應納稅所得額=收入總額-不征稅收入-免稅收入-各項扣除-允許彌補的以前年度虧損

2、間接計算法:應納稅所得額=會計利潤總額±納稅調整項目金額

企業所得稅稅前扣除標準

(1)工資、薪金支出:企業發生的合理的工資、薪金支出準予據實扣除。

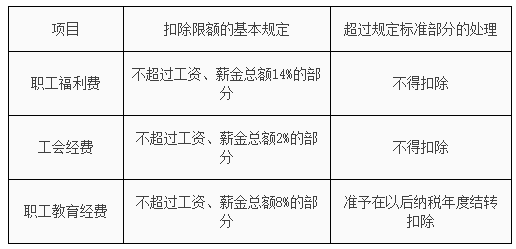

(2)職工福利費、工會經費、職工教育經費:

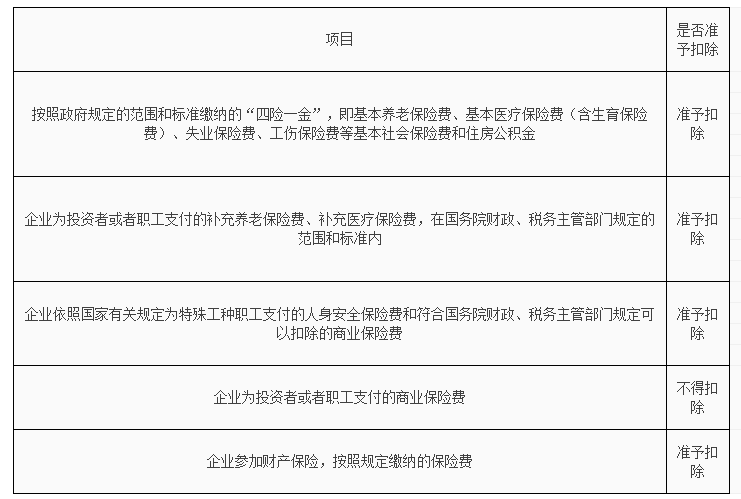

(3)社會保險費及其他保險費:

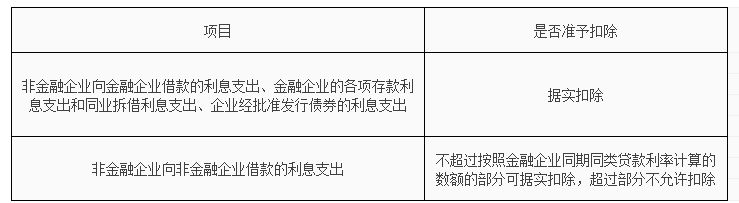

(4)利息費用:

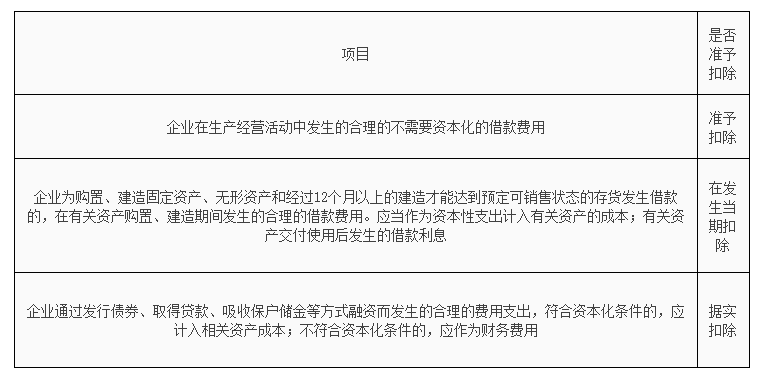

(5)借款費用:

(6)匯兌損失:匯率折算形成的匯兌損失,除已經計入有關資產成本以及與向所有者進行利潤分配有關的部分外,準予扣除。

(7)業務招待費:企業發生的與生產經營活動有關的業務招待費支出,按照實際發生額的60%扣除,但最高不得超過當年銷售(營業)收入的5‰。

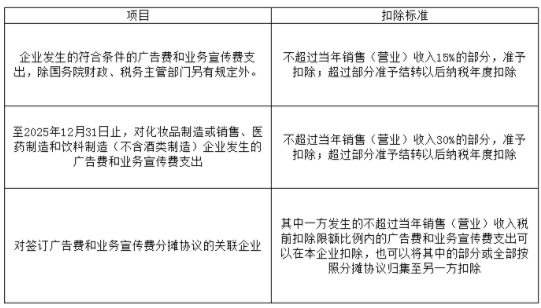

(8)廣告費和業務宣傳費:

(9)環境保護專項資金:企業依照法律、行政法規有關規定提取的用于環境保護、生態恢復等方面的專項資金,準予扣除;上述專項資金提取后改變用途的,不得扣除。

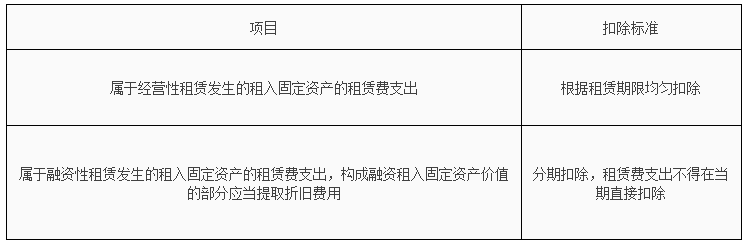

(10)租賃費用:

(11)勞動保護費:企業發生的合理的勞動保護支出,準予扣除。

(12)公益性捐贈支出:企業實際發生的公益性捐贈支出,在年度利潤總額12%以內的部分,準予在計算應納稅所得額時扣除。

(13)有關資產的費用:企業轉讓各類固定資產發生的費用,允許扣除;企業按規定計算的固定資產折舊費、無形資產和遞延資產的攤銷費,準予扣除。

(14)總機構分攤的費用:非居民企業在中國境內設立的機構、場所,就其中國境外總機構發生的與該機構、場所生產經營有關的費用,能夠提供總機構出具的費用匯集范圍、定額、分配依據和方法等證明文件,并合理分攤的,準予扣除。

(15)資產損失:企業當期發生的固定資產和流動資產盤虧、毀損凈損失,準予扣除;企業因存貨盤虧、毀損、報廢等原因不得從銷項稅額中抵扣的進項稅額,應視同企業資產損失,準予與存貨損失合并在企業所得稅前按規定扣除。

(16)其他項目:會員費、合理的會議費、差旅費、違約金、訴訟費用等,準予扣除。

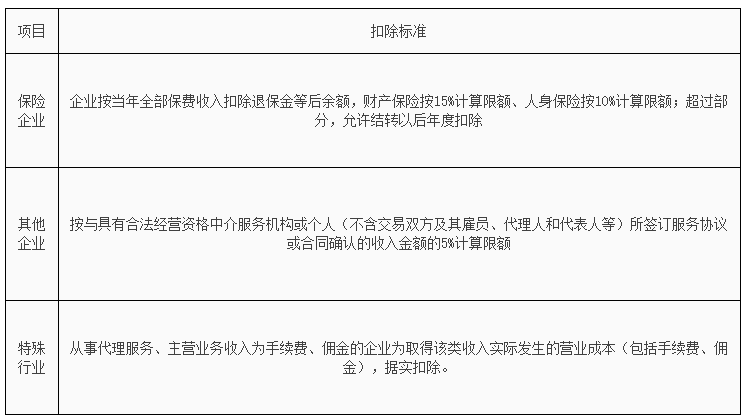

(17)手續費及傭金支出:

(18)企業維簡費支出:實際發生的,劃分資本性和收益性以及預提的維簡費,不得扣除。

(19)依據財務會計制度規定,并實際在財務會計處理上已確認的支出:凡沒有超過《企業所得稅法》和有關稅收法規規定的稅前扣除范圍和標準的,可按企業實際會計處理確認的支出,在企業所得稅前扣除。

(20)企業參與政府統一組織的棚戶區改造支出:工礦棚戶區改造、林區棚戶區改造、墾區危房改造并同時符合一定條件的棚戶區改造支出,準予稅前扣除。

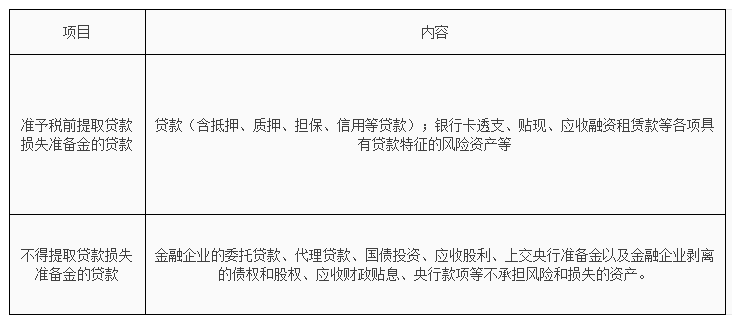

(21)金融企業貸款損失準備金稅前扣除政策:

不得稅前扣除的項目

(1)向投資者支付的股息、紅利等權益性投資收益款項。

(2)企業所得稅稅款。

(3)稅收滯納金。

(4)罰金、罰款和被沒收財務的損失。

(5)超過規定標準的捐贈支出(當年不得扣除)。

(6)贊助支出。

(7)未經核定的準備金支出。

(8)企業之間支付的管理費、企業內營業機構之間支付的租金和特許權使用費,以及非銀行企業內營業機構之間支付的利息。

(9)與取得收入無關的其他支出。

會計網所有內容信息未經授權禁止轉載、摘編、復制及建立鏡像,違者將依法追究法律責任。不良信息舉報電話:15820538167。

滬公網安備

31010902002985號,滬ICP備19018407號-2,

CopyRight ? 1996-2024 kuaiji.com 會計網, All Rights Reserved.

滬公網安備

31010902002985號,滬ICP備19018407號-2,

CopyRight ? 1996-2024 kuaiji.com 會計網, All Rights Reserved.

上海市互聯網舉報中心

上海市互聯網舉報中心

中央網信辦舉報中心

中央網信辦舉報中心

<code id="sssso"></code>