FRM考試知識點:非預期損失計算公式

FRM一級考試中估值與風險模型屬于重要考點,包含眾多的計算題。其中FRM非預期損失是常見考點,今天會計網將為大家詳細介紹該知識點的內容。

FRM知識點-非預期損失

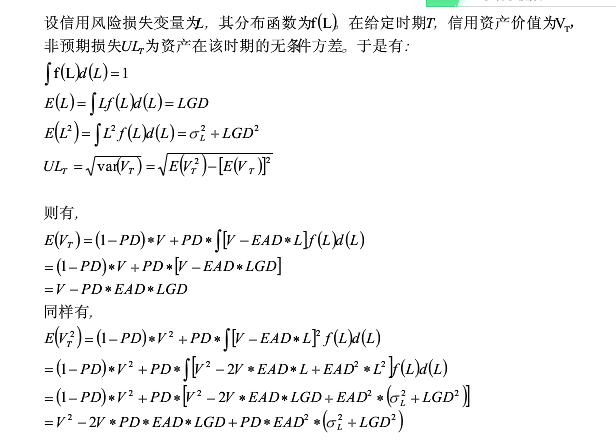

非預期損失(Unexpected Loss,UL)是商業銀行一定條件下最大損失值超過平均損失值的部分。它是對期望損失的偏差——標準差(σ)。換而言之。

這里的一定條件下,對應的是置信水平。比如,在99%可能性的條件下,最大損失值不會超過X,也就是在99%置信度下的最大損失值是X。一般情況下,實際損失只是處在平均值附近,不會達到最大損失值的程度,只有很少的特殊情況下才會接近最大損失值。平均損失值是確定的,但最大損失值隨著設定不同的置信水平而改變,因而超過平均損失值的部分,也就是非預期損失值,它是相對不確定的,隨置信水平的改變而不同。

非預期損失就是除期望損失之外的具有波動性的資產價值的潛在損失。在風險的控制和監管上,意外損失等于經濟資本。非預期損失隨容忍度的改變而不同、銀行承擔的風險正是這種預料外或由不確定因素造成的潛在損失,這種損失也正是需要由資本彌補的部分。

非預期損失是信用風險損失超過預期水平的部分,需要資本來彌補。

學習更多有關FRM的知識,可直接點擊2022年FRM最新備考資料下載>>,免費領取資料包~

一般情況下(觀察點未違約):

預期損失(EL)=違約概率(PD)*違約損失率(LGD)*違約敞口風險(EAD)

但是對于已經發生違約的債項,根據新資本協議的要求,銀行要采取其他方法確定對預期損失的最優估計(BEEL Best Estimated of Experted Loss)。

風險管理var值包含預期損失和非預期損失:

任何操作風險內部計量系統必須提供與監管機構規定的操作風險范圍和損失事件類型一致的操作風險分類數據。監管當局要求商業銀行通過加總預期損失和非預期損失(或在計算非預期損失時已經包括了預期損失)得出監管資本要求。

非預期損失計算公式數學推導:如下圖所示

滬公網安備

31010902002985號

滬公網安備

31010902002985號 上海市互聯網舉報中心

上海市互聯網舉報中心

中央網信辦舉報中心

中央網信辦舉報中心